Từ 01/7/2023, phần lớn mặt hàng đang áp dụng thuế suất thuế giá trị gia tăng (GTGT) 10% sẽ được giảm xuống 8% theo Nghị định 44/2023. Dưới đây là hướng dẫn xuất hóa đơn giảm thuế GTGT mới nhất.

1. Thủ tục thực hiện giảm thuế GTGT theo Nghị định 44

Theo khoản 3 Điều 1 Nghị định số 44/2023/NĐ-CP, để được giảm thuế GTGT cần thực hiện theo trình tự, thủ tục sau:

Bước 1: Xác định đối tượng được giảm thuế GTGT

Trước tiên, cơ sở kinh doanh cần xác định các loại hàng hóa, dịch vụ mình đang kinh doanh có thuộc đối tượng được giảm thuế GTGT theo Nghị định 44/2023 hay không để thực hiện xuất hóa đơn với đúng mức thuế suất quy định từ ngày 01/07/2023.

- Đối tượng được giảm thuế: Là những hàng hóa, dịch vụ đáp ứng đủ điều kiện sau:

-

Đang áp dụng mức thuế suất GTGT là 10%

-

Không thuộc nhóm hàng hóa, dịch vụ quy định tại Phụ lục I, II, III ban hành kèm theo Nghị định 44/2023/NĐ-CP.

- Các hàng hóa, dịch vụ không thuộc đối tượng được giảm thuế GTGT xuống còn 8% thì vẫn áp dụng mức thuế suất trước đó.

Xem thêm: Hướng dẫn chi tiết cách xác định hàng hóa được giảm thuế VAT

Bước 2: Xác định mức giảm và thời gian giảm thuế GTGT

Tiếp đó, cơ sở kinh doanh cần xác định mức giảm mà hàng hóa, dịch vụ của cơ sở kinh doanh sẽ được áp dụng dựa theo phương thức tính thuế GTGT của từng doanh nghiệp.

| Phương pháp tính thuế GTGT của cơ sở kinh doanh | Mức thuế GTGT đang áp dụng | Mức thuế GTGT sau khi được giảm |

| Phương pháp khấu trừ | 10% | 8% (ngoại trừ các hàng hóa, dịch vụ thuộc Phụ lục I, II, III Nghị định 44/2023) |

| Phương pháp tỷ lệ % trên doanh thu (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) | Mức tỷ lệ % tính thuế GTGT tùy theo từng loại hình dịch vụ, hàng hóa | Giảm 20% mức tỷ lệ % để tính thuế GTGT |

| Các trường hợp không thuộc đối tượng chịu thuế GTGT, chịu thuế GTGT 0%, 5% => Không được giảm thuế GTGT | ||

| Thời gian áp dụng giảm thuế GTGT: Từ ngày 01/7 - hết ngày 31/12/2023. | ||

Bước 3: Lập hóa đơn cho hàng hóa, dịch vụ được giảm thuế GTGT

Bước 4: Kê khai hàng hóa, dịch vụ được giảm thuế kèm Tờ khai thuế GTGT theo mẫu

2. Cách xuất hóa đơn giảm thuế từ 10% xuống 8%

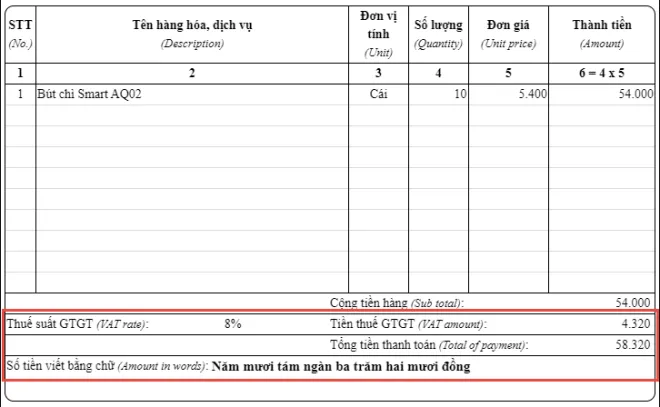

2.1. Trường hợp tính thuế GTGT theo phương pháp khấu trừ

- Tại dòng thuế suất giá trị gia tăng ghi: 8%

- Tiền thuế giá trị gia tăng, Tổng tiền người mua phải thanh toán tính và ghi theo thuế suất 8% ở trên.

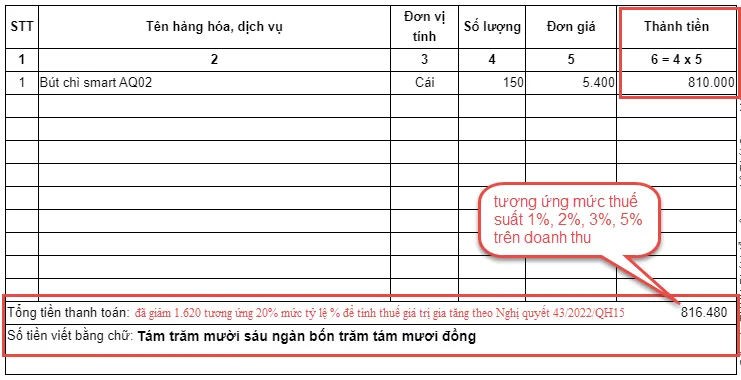

2.2. Trường hợp tính thuế GTGT theo phương pháp tỷ lệ % trên doanh thu

- Tại cột Thành tiền: Ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm.

- Tại dòng Cộng tiền hàng hóa, dịch vụ: Tính và ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu.

- Đồng thời, ghi chú: “đã giảm... (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế giá trị gia tăng theo Nghị quyết số 101/2023/QH15”.

3. Kê khai giảm thuế GTGT tại khâu nhập khẩu

Chính sách giảm 2% thuế suất thuế giá trị gia tăng từ 10% xuống 8% được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại.

Do đó, khi mở tờ khai hải quan nhập khẩu, người khai hải quan thực hiện theo hướng dẫn khai báo trên hệ thống VNACCS/VCIS của Tổng Cục Hải quan theo Công văn 3431/TCHQ-TXNK ngày 30/6/2023:

- Chọn đúng mã VB205 để khai báo thuế suất thuế giá trị gia tăng 8%.

- Việc áp dụng mức thuế suất thuế giá trị gia tăng giảm từ 10% xuống 8%, khai báo mã VB205 chỉ áp dụng với tờ khai hải quan đăng ký từ thời điểm 0h00’ ngày 01/07/2023 (tương ứng chỉ tiêu Ngày đăng ký trên mặt tờ khai hải quan).

Trường hợp tờ khai hải quan đăng ký trước thời điểm 0h00’ ngày 01/02/2022 (có chỉ tiêu thông tin Ngày đăng ký trên mặt tờ khai nhỏ hơn 0h00’ ngày 01/07/2023), không được áp dụng thuế suất thuế giá trị gia tăng 8% (khai báo mã VB205).

Trên đây là hướng dẫn xuất hóa đơn giảm thuế GTGT theo Nghị định 44. Mong rằng thông qua bài viết sẽ giúp các doanh nghiệp cập nhật đầy đủ, nhanh chóng các chính sách và quy định liên quan để thực hiện đúng, tránh các vướng mắc có thể phát sinh. Nếu có bất kỳ vướng mắc nào, vui lòng liên hệ 19006192 để được giải đáp.

RSS

RSS