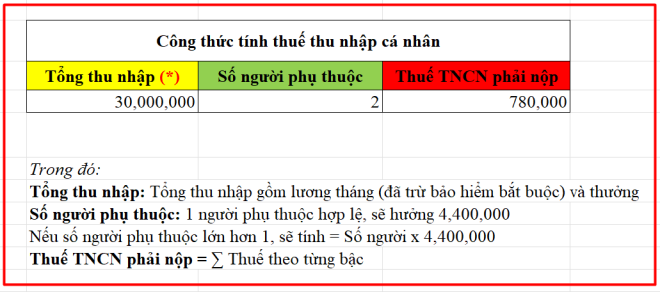

Cách đơn giản nhất để tính được số thuế thu nhập cá nhân phải nộp hoặc kiểm tra xem mình có phải nộp thuế hay không thì chỉ cần tải file excel tính thuế thu nhập cá nhân của LuatVietnam và điền thông tin về thu nhập.

1. File excel tính thuế thu nhập cá nhân

Bước 1: Nhập tổng thu nhập

Tổng thu nhập gồm lương tháng, thưởng và các khoản phụ cấp, trợ cấp (đã trừ bảo hiểm bắt buộc 10,5%).

Bước 2: Nhập số người phụ thuộc (nếu có)

Bước 3: Nhận kết quả.

2. Diễn giải cách tính thuế thu nhập cá nhân

2.1. Công thức tính thuế thu nhập cá nhân

Căn cứ Thông tư 111/2013/TT-BTC, thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được xác định theo công thức sau:

Thuế thu nhập cá nhân phải nộp = Thu nhập tính thuế x Thuế suất (công thức 1)

Để tính được số thuế phải nộp cần biết thu nhập tính thuế và thuế suất, cụ thể:

- Thu nhập tính thuế được tính như sau:

Thu nhập tính thuế = Thu nhập chịu thuế - Các khoản giảm trừ (công thức 2)

Thu nhập chịu thuế được tính như sau:

Thu nhập chịu thuế - Tổng thu nhập - Các khoản được miễn thuế (công thức 3)

- Thuế suất theo biểu lũy tiến từng phần gồm 07 bậc thuế, cụ thể:

Bậc 1: 5%

Bậc 2: 10%

Bậc 3: 15%

Bậc 4: 20%

Bậc 5: 25%

Bậc 6: 30%

Bậc 7: 35%

2.2. Các bước tính thuế thu nhập cá nhân

Căn cứ vào công thức trên, người nộp thuế tính tuần tự các bước sau để có số thuế phải nộp

Bước 1: Tính tổng thu nhập chịu thuế

Bước 2: Tính các khoản được miễn

Bước 3: Tính thu nhập chịu thuế theo công thức 3

Bước 4: Tính các khoản được giảm trừ

Bước 5: Tính thu nhập tính thuế theo công thức 2

Bước 6: Tính số thuế phải nộp theo công thức 1.

3. Phương pháp tính thuế thu nhập cá nhân

3.1. Phương pháp lũy tiến từng phần

|

Bậc thuế |

Phần thu nhập tính thuế/năm (triệu đồng) |

Phần thu nhập tính thuế/tháng (triệu đồng) |

Thuế suất (%) |

|

1 |

Đến 60 |

Đến 05 |

5 |

|

2 |

Trên 60 đến 120 |

Trên 05 đến 10 |

10 |

|

3 |

Trên 120 đến 216 |

Trên 10 đến 18 |

15 |

|

4 |

Trên 216 đến 384 |

Trên 18 đến 32 |

20 |

|

5 |

Trên 384 đến 624 |

Trên 32 đến 52 |

25 |

|

6 |

Trên 624 đến 960 |

Trên 52 đến 80 |

30 |

|

7 |

Trên 960 |

Trên 80 |

35 |

Người nộp thuế cần tính được thu nhập tính thuế, sau đó nhân (x) với thuế suất tương ứng của bậc thuế đó (tính từng bậc thuế riêng).

Để biết số thuế phải nộp chỉ cần cộng số thuế phải nộp của từng bậc thuế.

3.2. Phương pháp tính thuế rút gọn

Để nhanh chóng thì người nộp thuế nên áp dụng phương pháp tính rút gọn theo phụ lục số 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC như sau:

|

Bậc thuế |

Thu nhập tính thuế/tháng |

Thuế suất |

Tính số thuế phải nộp |

|

|

Cách 1 |

Cách 2 |

|||

|

1 |

Đến 05 triệu đồng (trđ) |

5% |

0 trđ + 5% TNTT (thu nhập tính thuế) |

5% TNTT |

|

2 |

Trên 05 trđ đến 10 trđ |

10% |

0,25 trđ + 10% TNTT trên 5 trđ |

10% TNTT - 0,25 trđ |

|

3 |

Trên 10 trđ đến 18 trđ |

15% |

0,75 trđ + 15% TNTT trên 10 trđ |

15% TNTT - 0,75 trđ |

|

4 |

Trên 18 trđ đến 32 trđ |

20% |

1,95 trđ + 20% TNTT trên 18 trđ |

20% TNTT - 1,65 trđ |

|

5 |

Trên 32 trđ đến 52 trđ |

25% |

4,75 trđ + 25% TNTT trên 32 trđ |

25% TNTT - 3,25 trđ |

|

6 |

Trên 52 trđ đến 80 trđ |

30% |

9,75 trđ + 30% TNTT trên 52 trđ |

30 % TNTT - 5,85 trđ |

|

7 |

Trên 80 trđ |

35% |

18,15 trđ + 35% TNTT trên 80 trđ |

35% TNTT - 9,85 |

Ví dụ

Ông H có thu nhập từ tiền lương trong tháng 10/2021 là 50 triệu đồng. Ông H phải nộp 10,5% bảo hiểm bắt buộc. Ông H có 02 người phụ thuộc, trong tháng Ông H không đóng góp từ thiện, nhân đạo, khuyến học. Thuế thu nhập cá nhân tạm nộp được tính như sau:

Bước 1: Xác định thu nhập chịu thuế

Thu nhập chịu thuế của Ông H là 50 triệu đồng.

Bước 2: Tính các khoản giảm trừ

Ông H được giảm trừ các khoản sau:

- Giảm trừ gia cảnh cho bản thân: 11 triệu đồng.

- Giảm trừ gia cảnh cho 02 người phụ thuộc là: 4,4 × 2 = 8,8 triệu đồng.

- Bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp: 50 triệu đồng × (8% + 1,5% + 1%) = 5.25 triệu đồng

Tổng cộng các khoản được giảm trừ là: 11 + 8,8 + 5,25 = 25,05 triệu đồng

Bước 3: Tính thu nhập tính thuế

Thu nhập tính thuế của Ông H là: 50 - 25,05 = 24,95 triệu đồng

Bước 4: Tính số thuế thu nhập phải nộp

Tính số thuế phải nộp tính theo phương pháp rút gọn:

Thu nhập tính thuế trong tháng 24,95 triệu đồng là thu nhập tính thuế thuộc bậc 4. Số thuế thu nhập cá nhân phải nộp như sau:

24,95 × 20% - 1,65 = 3,34 triệu đồng.

Như vậy, số thuế Ông H tạm nộp đối với thu nhập nhận được trong tháng 10/2021 là 3,34 triệu đồng.

Trên đây là file excel tính thuế thu nhập cá nhân từ tiền lương, tiền công đối với cá nhân cư trú ký lao hợp đồng lao động từ 03 tháng trở lên. Để hiểu rõ hơn về thuế thu nhập cá nhân bạn có thể gọi ngay đến số 1900.6192, các chuyên gia pháp lý của LuatVietnam sẽ hỗ trợ bạn.

RSS

RSS