Hướng dẫn kê khai thuế hộ kinh doanh trên cổng dịch vụ công của Cục Thuế

Hộ kinh doanh thực hiện kê khai thuế theo các bước như sau:Bước 1: Truy cập Hệ thống thông tin giải quyết thủ tục hành chính của Cục Thuế

Hộ kinh doanh truy cập vào địa chỉ: https://dichvucong.gdt.gov.vn.

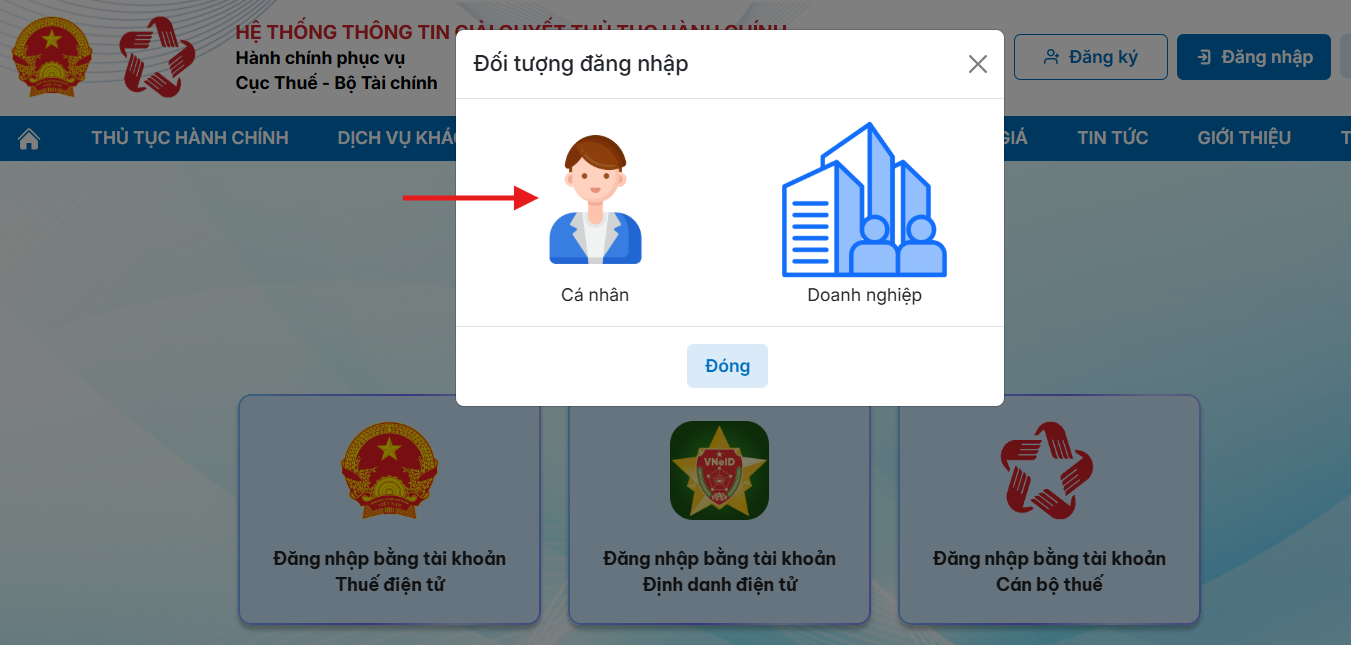

- Trên giao diện trang chủ, chọn chức năng “Đăng nhập”.

- Hệ thống sẽ hiển thị màn hình chọn loại tài khoản đăng nhập. Người nộp thuế chọn “Đăng nhập bằng tài khoản Thuế điện tử”.

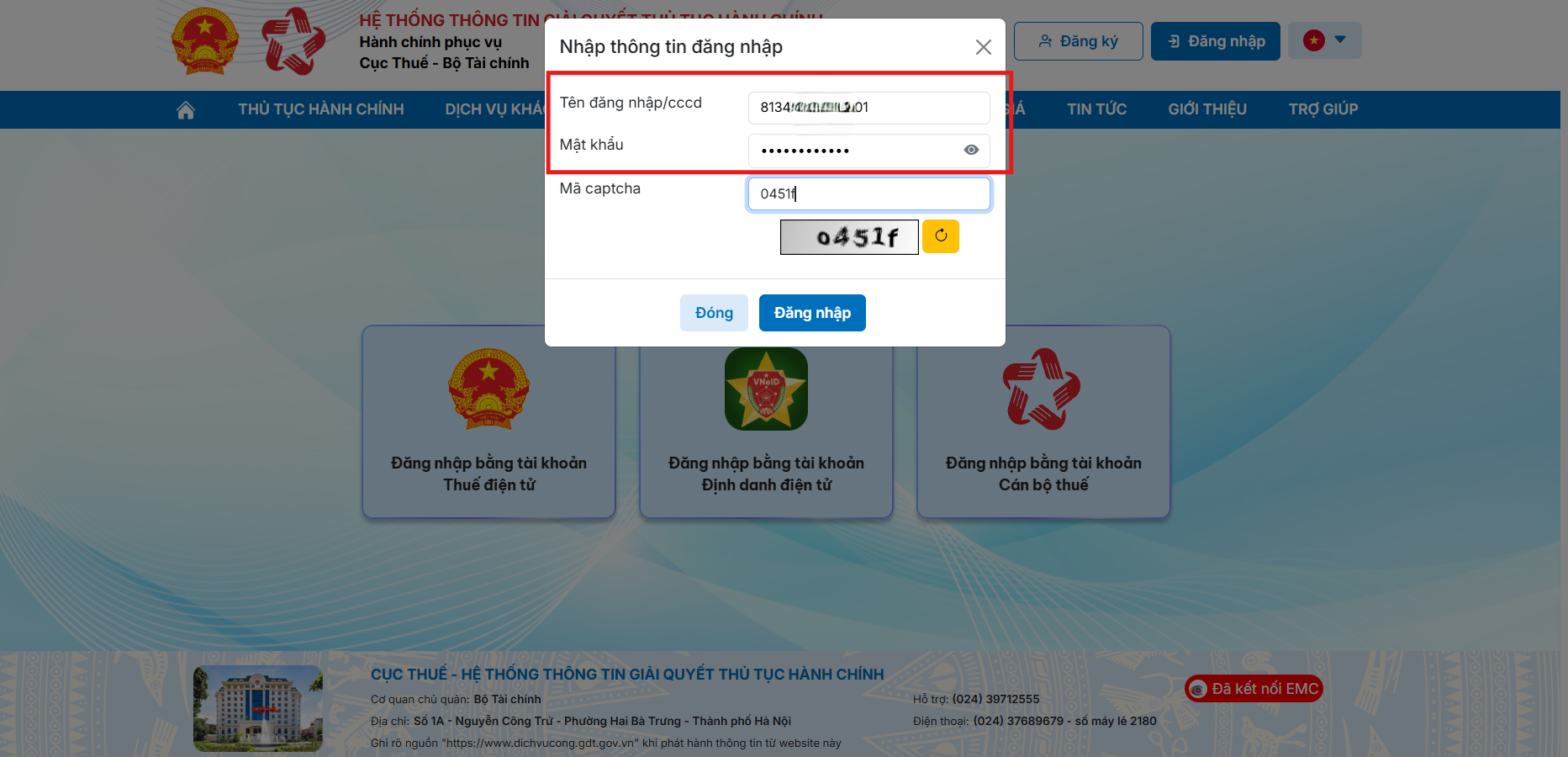

- Nhập tên đăng nhập/mật khẩu và mã captcha hiển thị trên màn hình.

- Sau đó, nhấn “Đăng nhập”.

- Lưu ý quan trọng:

- Đối với hộ kinh doanh có 13 số, vui lòng nhập Mã số thuế (MST) cũ.

- Đối với hộ kinh doanh có 10 số, vui lòng nhập số Căn cước công dân (CCCD) của chủ hộ.

Sau khi đăng nhập thành công vào tài khoản dịch vụ công, hộ kinh doanh có thể tiến hành kê khai tờ khai thuế.

- Vào mục “Thủ tục hành chính”.

- Tìm kiếm tờ khai cần lập bằng cách điền mã thủ tục hành chính hoặc tên Tờ khai vào ô tìm kiếm.

- Nhấn “Tìm kiếm”.

- Sau đó, nhấn vào biểu tượng “Nộp hồ sơ” để tiến hành kê khai tờ khai thuế.

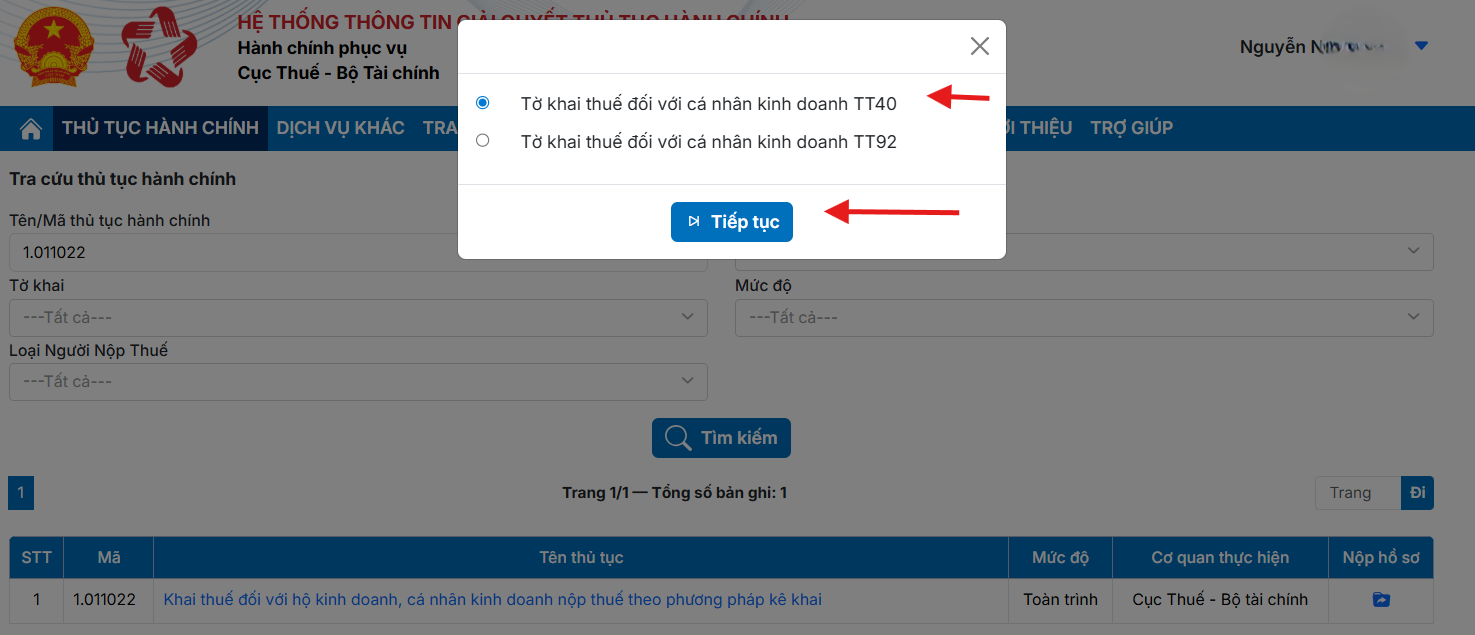

Chọn “Tờ khai thuế đối với cá nhân kinh doanh TT40” và nhấn “Tiếp tục”.

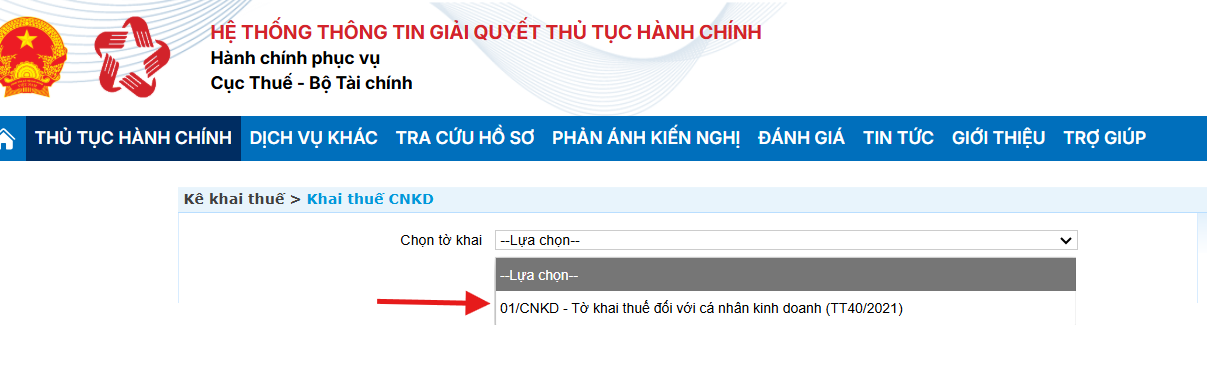

- Chọn “01/CNKD – Tờ khai thuế đối với cá nhân kinh doanh (TT40/2021)” từ danh sách lựa chọn.

- Nhấn “Tiếp tục”.

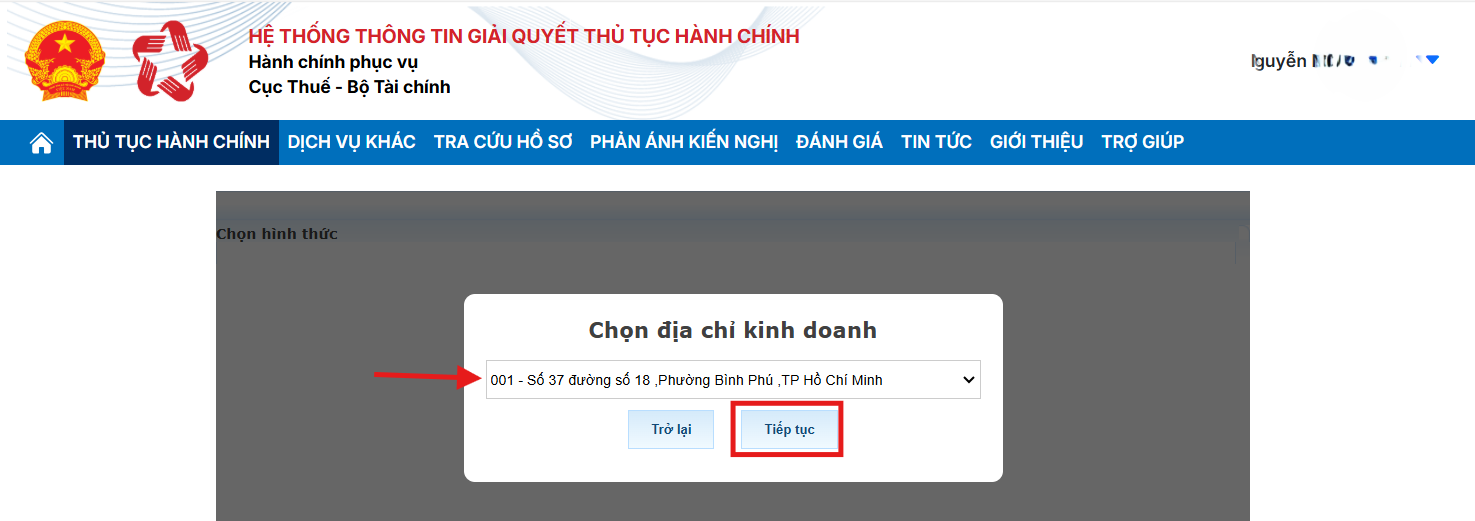

- Chọn địa chỉ kinh doanh của hộ kinh doanh

- Nhấn “Tiếp tục”.

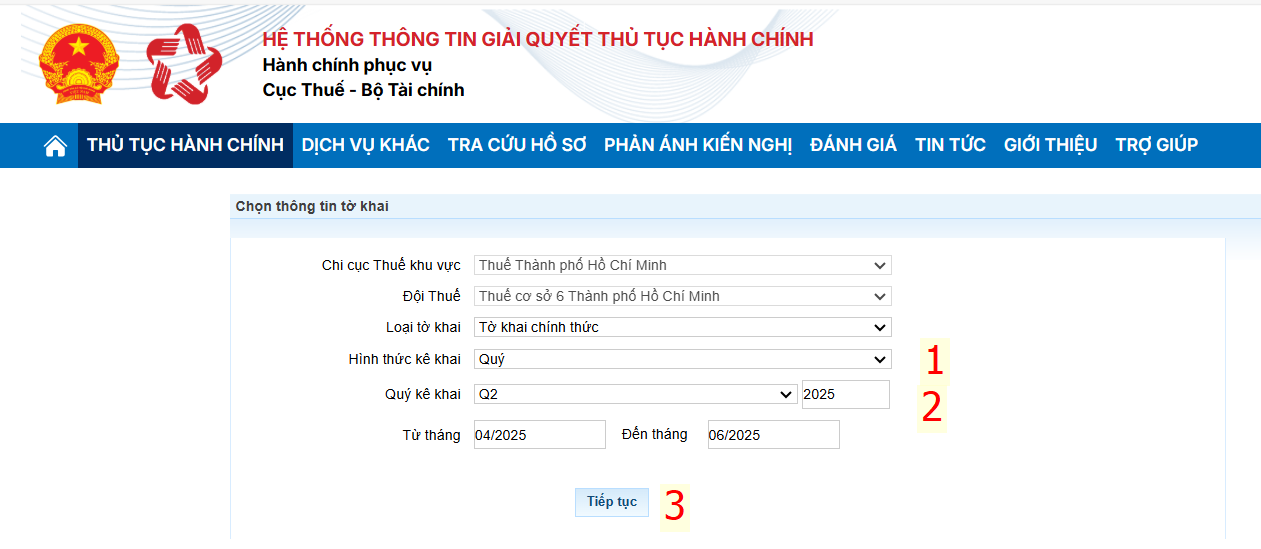

- Nhập các trường dữ liệu bắt buộc là “Hình thức kê khai” (ví dụ: Quý) và “Quý kê khai” (ví dụ: Q2 năm 2025).

- Nhấn “Tiếp tục”.

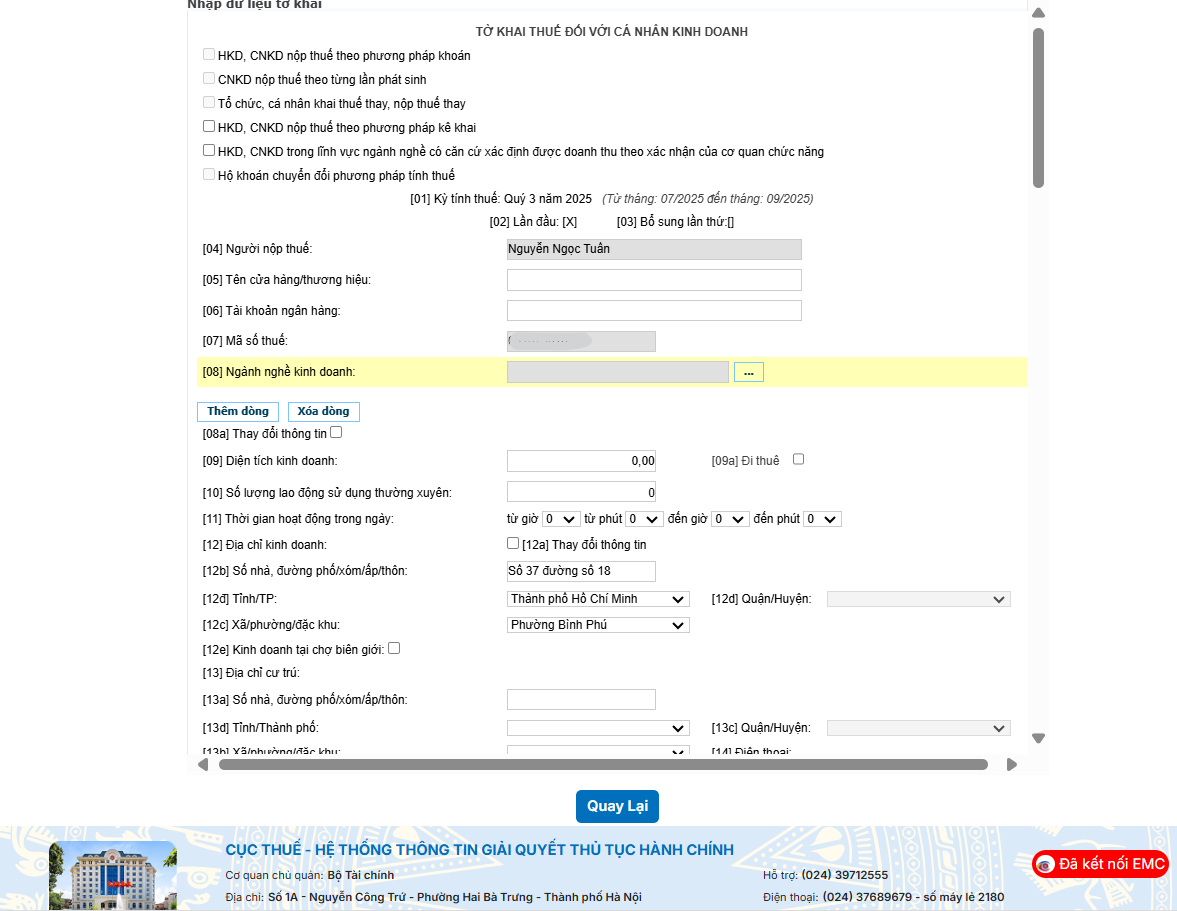

- Nhập đầy đủ các dữ liệu vào tờ khai.

- Nhấn “Hoàn tất kê khai”.

- Hệ thống sẽ yêu cầu nhập mã xác nhận và mã OTP được gửi về số điện thoại chính chủ của Chủ Hộ Kinh Doanh.

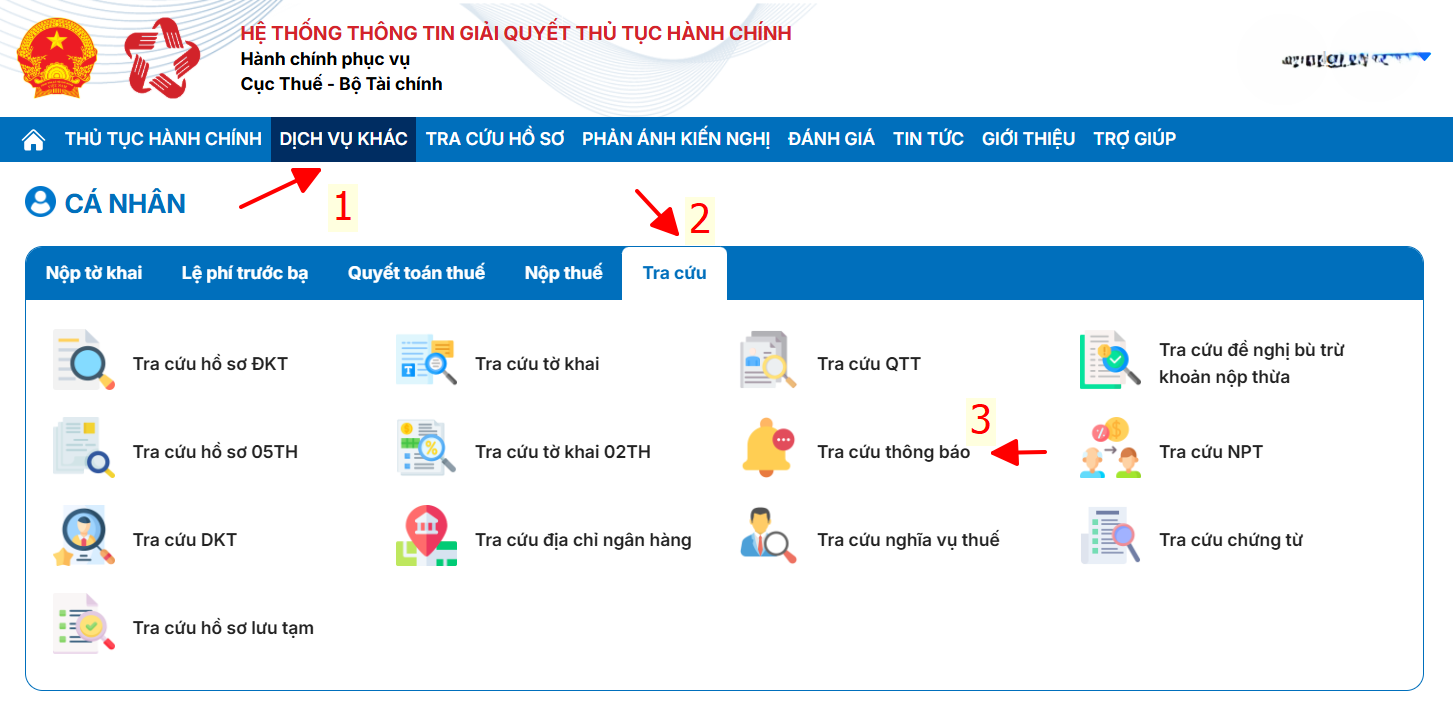

- Sau khi nộp tờ khai thành công, tiến hành tra cứu thông báo để xác nhận.

- Vào mục “Dịch vụ khác” => “Tra cứu” => “Tra cứu thông báo”

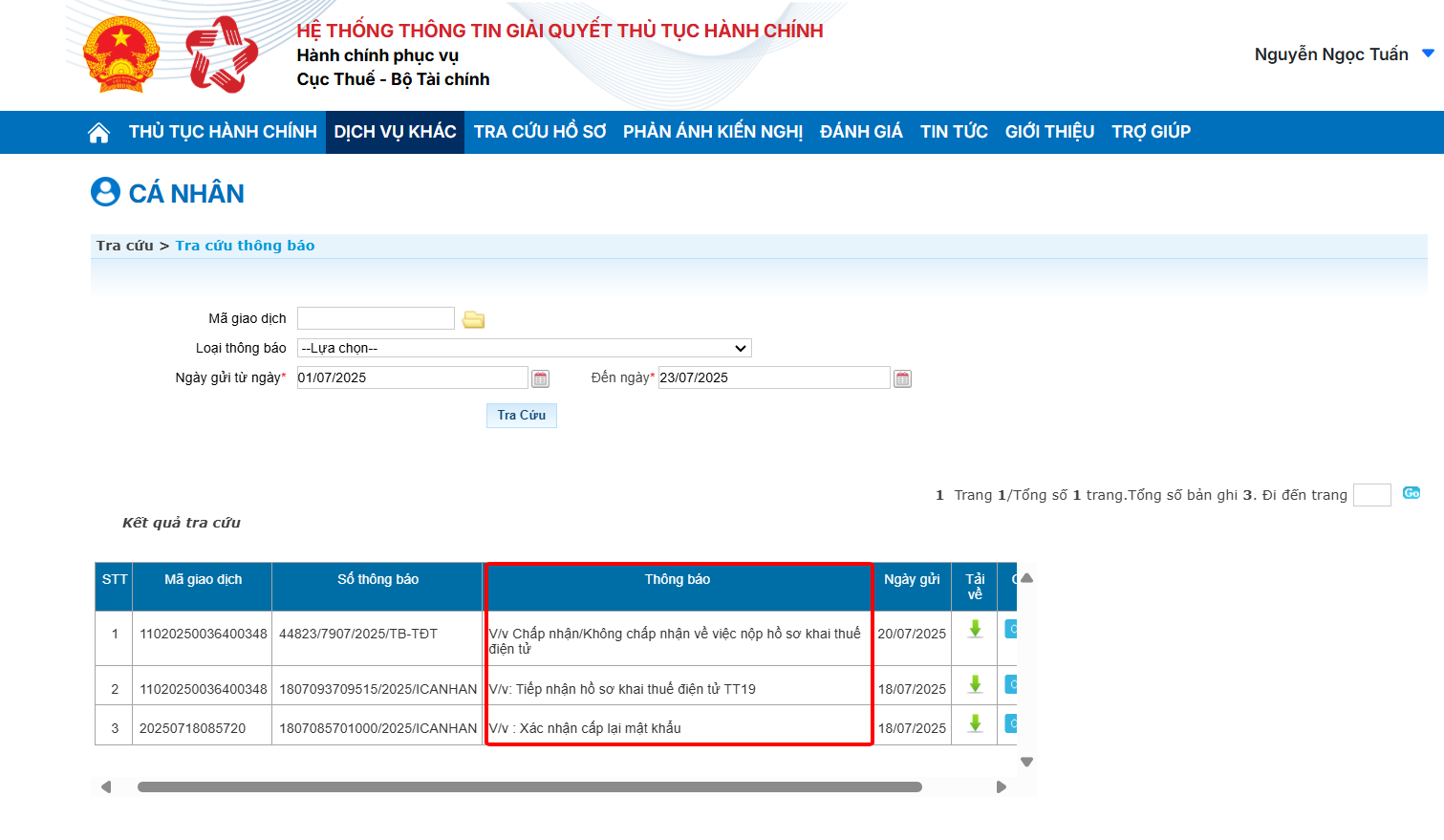

- Chọn thời gian (ví dụ: “Từ ngày” 01/12/2025 “Đến ngày” 31/12/2025) và bấm “Tra cứu”

- Màn hình sẽ hiển thị giao diện “Kết quả tra cứu”, cho phép bạn xem trạng thái các thông báo liên quan đến tờ khai đã nộp.

Hộ kinh doanh chậm nộp tờ khai thuế bị phạt thế nào?

Theo quy định tại Điều 13 Nghị định 125/2020/NĐ-CP, hành vi chậm nộp, không nộp tờ khai thuế của tổ chức sẽ bị phạt cảnh cáo hoặc phạt tiền từ 02 - 25 triệu đồng, tùy vào mức độ vi phạm.

Đối với cá nhân và hộ kinh doanh thì áp dụng mức phạt bằng 1/2 mức phạt của tổ chức theo khoản 4 Điều 7 Nghị định 125, cụ thể:

|

Hành vi vi phạm |

Mức phạt của hộ kinh doanh |

Biện pháp khắc phục hậu quả |

|

Quá thời hạn từ 01 - 05 ngày và có tình tiết giảm nhẹ |

Cảnh cáo |

Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách trong trường hợp người nộp thuế chậm nộp tờ khai thuế dẫn đến chậm nộp tiền thuế |

|

Quá thời hạn từ 01 - 30 ngày, trừ trường hợp trên |

Từ 01 - 2,5 triệu đồng |

|

|

Quá thời hạn từ 31 - 60 ngày |

Từ 2,5 - 04 triệu đồng |

|

|

Quá thời hạn từ 61 - 90 ngày |

Từ 04 - 7,5 triệu đồng |

- Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách trong trường hợp người nộp thuế chậm nộp tờ khai thuế dẫn đến chậm nộp tiền thuế - Buộc nộp hồ sơ khai thuế đối với trường hợp không nộp tờ khai |

|

Quá thời hạn từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp |

||

|

Không nộp tờ khai thuế nhưng không phát sinh số thuế phải nộp |

||

|

Quá thời hạn > 90 ngày, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc lập biên bản về hành vi chậm nộp tờ khai thuế |

- Từ 7,5 - 12,5 triệu đồng - Nếu số tiền phạt lớn hơn số tiền thuế phát sinh trên tờ khai thuế thì số tiền phạt tối đa bằng số tiền thuế phát sinh phải nộp trên tờ khai thuế nhưng không thấp hơn 11,5 triệu đồng |

Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách trong trường hợp người nộp thuế chậm nộp tờ khai thuế dẫn đến chậm nộp tiền thuế |

Trên đây là Hướng dẫn kê khai thuế hộ kinh doanh trên cổng dịch vụ công của Cục Thuế.

RSS

RSS

![[Cập nhật ngay] Chính sách thuế TNCN 2026: 5 thay đổi lớn](https://image3.luatvietnam.vn/uploaded/340x190twebp/images/original/2026/02/25/chinh-sach-thue-tncn-2026-2_2502094108.jpg)