Thông tư 41/2016/TT-NHNN tỷ lệ an toàn vốn đối với ngân hàng

- Tóm tắt

- Nội dung

- VB gốc

- Tiếng Anh

- Hiệu lực

- VB liên quan

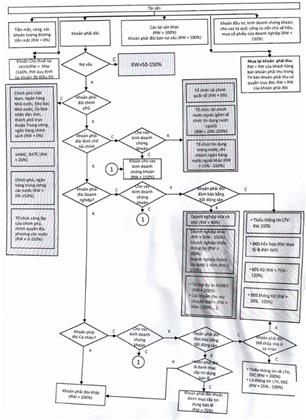

- Lược đồ

- Nội dung MIX

- Tổng hợp lại tất cả các quy định pháp luật còn hiệu lực áp dụng từ văn bản gốc và các văn bản sửa đổi, bổ sung, đính chính…

- Khách hàng chỉ cần xem Nội dung MIX, có thể nắm bắt toàn bộ quy định pháp luật hiện hành còn áp dụng, cho dù văn bản gốc đã qua nhiều lần chỉnh sửa, bổ sung.

- Tải về

Đây là tiện ích dành cho thành viên đăng ký phần mềm.

Quý khách vui lòng Đăng nhập tài khoản LuatVietnam và đăng ký sử dụng Phần mềm tra cứu văn bản.

Đây là tiện ích dành cho thành viên đăng ký phần mềm.

Quý khách vui lòng Đăng nhập tài khoản LuatVietnam và đăng ký sử dụng Phần mềm tra cứu văn bản.

thuộc tính Thông tư 41/2016/TT-NHNN

| Cơ quan ban hành: | Ngân hàng Nhà nước Việt Nam | Số công báo: Số công báo là mã số ấn phẩm được đăng chính thức trên ấn phẩm thông tin của Nhà nước. Mã số này do Chính phủ thống nhất quản lý. | Đã biết Vui lòng đăng nhập tài khoản gói Tiêu chuẩn hoặc Nâng cao để xem Số công báo. Nếu chưa có tài khoản Quý khách đăng ký tại đây! |

| Số hiệu: | 41/2016/TT-NHNN | Ngày đăng công báo: | Đã biết Vui lòng đăng nhập tài khoản gói Tiêu chuẩn hoặc Nâng cao để xem Ngày đăng công báo. Nếu chưa có tài khoản Quý khách đăng ký tại đây! |

| Loại văn bản: | Thông tư | Người ký: | Nguyễn Đồng Tiến |

Ngày ban hành: Ngày ban hành là ngày, tháng, năm văn bản được thông qua hoặc ký ban hành. | 30/12/2016 | Ngày hết hiệu lực: Ngày hết hiệu lực là ngày, tháng, năm văn bản chính thức không còn hiệu lực (áp dụng). | Đã biết Vui lòng đăng nhập tài khoản gói Tiêu chuẩn hoặc Nâng cao để xem Ngày hết hiệu lực. Nếu chưa có tài khoản Quý khách đăng ký tại đây! |

Áp dụng: Ngày áp dụng là ngày, tháng, năm văn bản chính thức có hiệu lực (áp dụng). | Tình trạng hiệu lực: Cho biết trạng thái hiệu lực của văn bản đang tra cứu: Chưa áp dụng, Còn hiệu lực, Hết hiệu lực, Hết hiệu lực 1 phần; Đã sửa đổi, Đính chính hay Không còn phù hợp,... | Đã biết Vui lòng đăng nhập tài khoản gói Tiêu chuẩn hoặc Nâng cao để xem Tình trạng hiệu lực. Nếu chưa có tài khoản Quý khách đăng ký tại đây! | |

| Lĩnh vực: | Tài chính-Ngân hàng |

TÓM TẮT VĂN BẢN

Ngân hàng phải duy trì tỷ lệ an toàn vốn tối thiểu 8%

Có hiệu lực từ ngày 01/01/2020, Thông tư số 41/2016/TT-NHNN ngày 30/12/2016 của Ngân hàng Nhà nước Việt Nam quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài.

Đáng chú ý là quy định ngân hàng không có công ty con, chi nhánh ngân hàng nước ngoài phải thường xuyên duy trì tỷ lệ an toàn vốn xác định trên cơ sở báo cáo tài chính của ngân hàng, chi nhánh ngân hàng nước ngoài tối thiểu 8%. Trường hợp có công ty con, phải duy trì tỷ lệ an toàn vốn xác định trên cơ sở báo cáo tài chính của ngân hàng tối thiểu là 8%; tỷ lệ an toàn vốn hợp nhất xác định trên cơ sở báo cáo tài chính hợp nhất của ngân hàng tối thiểu 8%.

Bên cạnh đó, Thông tư cũng cho phép ngân hàng, chi nhánh ngân hàng nước ngoài được điều chỉnh giảm giá trị khoản phải đòi, giao dịch theo các biện pháp giảm thiểu rủi ro tín dụng bằng một hoặc kết hợp các biện pháp: Tài sản bảo đảm; Bù trừ số dư nội bảng; Bảo lãnh của bên thứ ba; Sản phẩm phái sinh tín dụng.

Trong đó, việc giảm thiểu rủi ro tín dụng bằng tài sản bảo đảm chỉ áp dụng với tiền mặt, giấy tờ có giá, thẻ tiết kiệm do tổ chức tín dụng, ngân hàng nước ngoài phát hành; vàng; giấy tờ có giá do Chính phủ, Ngân hàng Nhà nước phát hành hoặc bảo lãnh thanh toán; cổ phiếu được niêm yết trên Sở Giao dịch chứng khoán Hồ Chí Minh và Hà Nội; chứng khoán nợ do Chính phủ các nước, tổ chức công lập của Chính phủ các nước phát hành được doanh nghiệp xếp hạng tín nhiệm độc lập xếp hạng từ BB- trở lên; chứng khoán nợ do doanh nghiệp phát hành được doanh nghiệp xếp hạng tín nhiệm độc lạp xếp hạng từ BBB- trở lên.

Xem chi tiết Thông tư 41/2016/TT-NHNN tại đây

tải Thông tư 41/2016/TT-NHNN

Thông tư 41/2016/TT-NHNN DOC (Bản Word)

Thông tư 41/2016/TT-NHNN DOC (Bản Word) Nếu chưa có tài khoản, vui lòng Đăng ký tại đây!

Thông tư 41/2016/TT-NHNN PDF (Bản có dấu đỏ)

Thông tư 41/2016/TT-NHNN PDF (Bản có dấu đỏ) Nếu chưa có tài khoản, vui lòng Đăng ký tại đây!

Thông tư 41/2016/TT-NHNN ZIP (Bản Word)

Thông tư 41/2016/TT-NHNN ZIP (Bản Word) Nếu chưa có tài khoản, vui lòng Đăng ký tại đây!

|

NGÂN HÀNG NHÀ NƯỚC Số: 41/2016/TT-NHNN |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM Hà Nội, ngày 30 tháng 12 năm 2016 |

THÔNG TƯ

Quy định tỷ lệ an toàn vốn đối với

ngân hàng, chi nhánh ngân hàng nước ngoài

_______________________

Căn cứ Luật Ngân hàng Nhà nước Việt Nam số 46/2010/QH12 ngày 16 tháng 6 năm 2010;

Căn cứ Luật các tổ chức tín dụng số 47/2010/QH12 ngày 16 tháng 6 năm 2010;

Căn cứ Nghị định số 156/2013/NĐ-CP ngày 11 tháng 11 năm 2013 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Ngân hàng Nhà nước Việt Nam;

Theo đề nghị của Chánh Thanh tra, giám sát ngân hàng;

Thống đốc Ngân hàng Nhà nước Việt Nam (sau đây gọi là Ngân hàng Nhà nước) ban hành Thông tư quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài.

QUY ĐỊNH CHUNG

Trong Thông tư này, các từ ngữ dưới đây được hiểu như sau:

(i) Nhận tiền mặt hoặc tài sản tài chính khác từ đơn vị khác; hoặc

(ii) Trao đổi các tài sản tài chính hoặc nợ phải trả tài chính với đơn vị khác theo các điều kiện có thể có lợi cho ngân hàng, chi nhánh ngân hàng nước ngoài;

(i) Thanh toán tiền mặt hoặc tài sản tài chính cho đơn vị khác;

(ii) Trao đổi các tài sản tài chính hoặc nợ phải trả tài chính với đơn vị khác theo các điều kiện không có lợi cho ngân hàng, chi nhánh ngân hàng nước ngoài; hoặc

(i) Cấp tín dụng tài trợ dự án (Project Finance) là khoản cấp tín dụng chuyên biệt để thực hiện dự án;

(ii) Cấp tín dụng tài trợ dự án kinh doanh bất động sản (Income producing real estate) là các khoản cấp tín dụng chuyên biệt để thực hiện dự án kinh doanh bất động sản (văn phòng, trung tâm thương mại, khu đô thị, tòa nhà phức hợp, kho bãi, khách sạn, khu công nghiệp...);

(iii) Cấp tín dụng tài trợ máy móc thiết bị (Object Finance) là các khoản cấp tín dụng chuyên biệt để đầu tư máy móc, thiết bị (tàu thủy, máy bay, vệ tinh, tàu hỏa...);

(iv) Cấp tín dụng tài trợ hàng hóa (Commodities Finance) là các khoản cấp tín dụng chuyên biệt để mua hàng hóa (dầu thô, kim loại, ngũ cốc,...).

(i) Sản phẩm phái sinh tín dụng gồm các hợp đồng bảo hiểm tín dụng, hợp đồng hoán đổi rủi ro tín dụng, hợp đồng đầu tư gắn với rủi ro tín dụng, hợp đồng phái sinh tín dụng khác theo quy định của pháp luật;

(ii) Sản phẩm phái sinh lãi suất gồm hợp đồng lãi suất kỳ hạn, hợp đồng hoán đổi lãi suất một đồng tiền, hợp đồng hoán đổi lãi suất hai đồng tiền hoặc hợp đồng hoán đổi tiền tệ chéo, hợp đồng quyền chọn lãi suất, các hợp đồng phái sinh lãi suất khác theo quy định của pháp luật;

(iii) Sản phẩm phái sinh ngoại tệ gồm các giao dịch mua, bán ngoại tệ kỳ hạn, giao dịch hoán đổi ngoại tệ, giao dịch quyền chọn mua, bán ngoại tệ, các giao dịch phái sinh ngoại tệ khác theo quy định của pháp luật;

(iv) Sản phẩm phái sinh giá cả hàng hóa gồm các hợp đồng hoán đổi giá cả hàng hóa, hợp đồng tương lai giá cả hàng hóa, hợp đồng quyền chọn giá cả hàng hóa và các hợp đồng phái sinh giá cả hàng hóa khác theo quy định của pháp luật.

| Standard & Poor’s | Moody’s | Fitch Rating |

| AAA, AA+, AA, AA- | Aaa, Aa1, Aa2, Aa3 | AAA, AA+, AA, AA- |

| A+, A, A- | A1, A2, A3 | A+, A, A- |

| BBB+, BBB, BBB- | Baa1, Baa2, Baa3 | BBB+, BBB, BBB- |

| BB+, BB, BB- | Ba1, Ba2, Ba3 | BB+, BB, BB- |

| B+, B, B- | B1, B2, B3 | B+, B, B- |

| CCC+ và thứ hạng thấp hơn | Caa1 và thứ hạng thấp hơn | CCC+ và thứ hạng thấp hơn |

(i) Nếu khách hàng, đối tác có các khoản phải đòi, nợ phải trả tài chính khác có thứ hạng tín nhiệm riêng thì ngân hàng, chi nhánh ngân hàng nước ngoài được sử dụng thứ hạng tín nhiệm của khoản phải đòi, nợ phải trả tài chính khác đó để áp dụng hệ số rủi ro tín dụng cho khoản phải đòi không có thứ hạng tín nhiệm khi khoản phải đòi này được ưu tiên thanh toán trước khoản phải đòi, nợ phải trả tài chính có thứ hạng tín nhiệm;

(ii) Nếu khách hàng, đối tác có thứ hạng tín nhiệm thì ngân hàng, chi nhánh ngân hàng nước ngoài được sử dụng thứ hạng tín nhiệm của khách hàng, đối tác để áp dụng hệ số rủi ro cho các khoản phải đòi không có thứ hạng tín nhiệm mà không được bảo đảm và được ưu tiên thanh toán trước khoản nợ thứ cấp của khách hàng, đối tác đó;

(iii) Nếu khách hàng, đối tác có thứ hạng tín nhiệm đủ điều kiện áp dụng theo tiết (ii) điểm g khoản này và có khoản phải đòi, nợ phải trả tài chính khác có thứ hạng tín nhiệm riêng đủ điều kiện áp dụng theo tiết (i) điểm g khoản này thì ngân hàng, chi nhánh ngân hàng nước ngoài sử dụng thứ hạng tín nhiệm của khách hàng, đối tác hoặc khoản phải đòi, nợ phải trả tài chính khác có thứ hạng tín nhiệm tùy thuộc vào hệ số rủi ro nào cao hơn để áp dụng hệ số rủi ro tín dụng cho khoản phải đòi không có thứ hạng tín nhiệm;

(iv) Đối với các trường hợp không được quy định tại tiết (i), (ii), và (iii) điểm g khoản này thì ngân hàng, chi nhánh ngân hàng nước ngoài phải coi là khoản phải đòi không có thứ hạng tín nhiệm.

QUY ĐỊNH CỤ THỂ

(i) Tỷ giá giữa đồng Việt Nam và đô la Mỹ: là tỷ giá trung tâm do Ngân hàng Nhà nước công bố vào ngày báo cáo;

(ii) Tỷ giá giữa đồng Việt Nam và các ngoại tệ khác: là tỷ giá bán giao ngay chuyển khoản của ngân hàng, chi nhánh ngân hàng nước ngoài vào cuối ngày báo cáo.

RWA = RWACR + RWACCR

Trong đó:

- RWACR: Tổng tài sản tính theo rủi ro tín dụng;

- RWACCR: Tổng tài sản tính theo rủi ro tín dụng đối tác.

RWACR = åEj x CRWj + åMax {0, (Ei* - SPi)} x CRWi

Trong đó:

- Ej: Giá trị tài sản (không phải là khoản phải đòi) thứ j;

- CRWj: Hệ số rủi ro tín dụng của tài sản thứ j theo quy định tại Điều 9 Thông tư này;

- Ei*: Giá trị số dư của khoản phải đòi thứ i (Ei) được xác định theo khoản 3 Điều này, sau khi điều chỉnh giảm theo các biện pháp giảm thiểu rủi ro tín dụng quy định tại Điều 12, Điều 13, Điều 14 và Điều 15 Thông tư này;

- SPi: Dự phòng cụ thể của khoản phải đòi thứ i;

- CRWi: Hệ số rủi ro tín dụng của khoản phải đòi thứ i theo quy định tại Điều 9 Thông tư này.

Ei = Eoni + Eoffi x CCFi

Trong đó:

- Ei: Giá trị số dư xác định theo nguyên giá của khoản phải đòi thứ i;

- Eoni: Số dư phần nội bảng của khoản phải đòi thứ i;

- Eoffi: Số dư phần ngoại bảng của khoản phải đòi thứ i;

- CCFi: Hệ số chuyển đổi của phần ngoại bảng của khoản phải đòi thứ i theo quy định tại Điều 10 Thông tư này.

Khi tính tỷ lệ an toàn vốn hợp nhất, ngân hàng được áp dụng hệ số rủi ro theo quy định tại nước sở tại đối với các khoản phải đòi của công ty con, công ty liên kết, chi nhánh của ngân hàng tại nước ngoài.

| Thứ hạng tín nhiệm | Từ AAA đến AA- | Từ A+ đến A- | Từ BBB+ đến BBB- | Từ BB+ đến B- | Dưới B- hoặc không có xếp hạng |

| Hệ số rủi ro tín dụng | 0% | 20% | 50% | 100% | 150% |

| Thứ hạng tín nhiệm | Từ AAA đến AA- | Từ A+ đến BBB- | Từ BB+ đến B- | Dưới B- hoặc không có xếp hạng |

| Hệ số rủi ro tín dụng | 20% | 50% | 100% | 150% |

| Thứ hạng tín nhiệm | AAA đến AA- | A+ đến BBB- | BB+ đến BB- | B+ đến B- | Dưới B- và Không có xếp hạng |

| Khoản phải đòi có thời hạn ban đầu từ 3 tháng trở lên | 20% | 50% | 80% | 100% | 150% |

| Khoản phải đòi có thời hạn ban đầu dưới 3 tháng | 10% | 20% | 40% | 50% | 70% |

|

| Doanh thu dưới 100 tỷ đồng | Doanh thu từ 100 tỷ đồng đến dưới 400 tỷ đồng | Doanh thu từ 400 tỷ đồng đến 1500 tỷ đồng | Doanh thu trên 1500 tỷ đồng |

| Tỷ lệ đòn bẩy dưới 25% | 100% | 80% | 60% | 50% |

| Tỷ lệ đòn bẩy từ 25% đến 50% | 125% | 110% | 95% | 80% |

| Tỷ lệ đòn bẩy trên 50% | 160% | 150% | 140% | 120% |

| Vốn chủ sở hữu âm hoặc bằng 0 | 250% | |||

| LTV | LTV dưới 40% | LTV từ 40% trở lên đến dưới 60% | LTV từ 60% trở lên đến dưới 80% | LTV từ 80% trở lên đến dưới 90% | LTV từ 90% trở lên đến dưới 100% | LTV từ 100% trở lên |

| Hệ số rủi ro | 30% | 40% | 50% | 70% | 80% | 100% |

|

| LTV dưới 60% | LTV từ 60% trở lên đến dưới 75% | LTV từ 75% trở lên |

| Khoản phải đòi được đảm bảo bằng bất động sản kinh doanh | 75% | 100% | 120% |

(i) Tỷ lệ thu nhập (DSC) = Tổng số dư phải hoàn trả trong năm/Tổng thu nhập trong năm của khách hàng.

Trong đó:

- Tổng số dư phải hoàn trả trong năm bao gồm số dư nợ gốc và số dư nợ lãi;

- Tổng thu nhập trong năm của khách hàng là thu nhập trong năm tính DSC của khách hàng sau khi đã trừ thuế thu nhập theo quy định và không bao gồm thu nhập từ việc cho thuê nhà hình thành từ khoản cho vay đó. Trường hợp, khách hàng cá nhân là đại diện ủy quyền cho hộ gia đình tham gia quan hệ vay vốn thì tổng thu nhập trong năm của khách hàng được xác định theo tổng thu nhập của các thành viên đồng trả nợ của hộ gia đình.

(ii) Tỷ lệ thu nhập (DSC) phải được xác định lại khi ngân hàng, chi nhánh ngân hàng nước ngoài có thông tin thay đổi về tổng thu nhập của khách hàng.

| Các khoản cho vay thế chấp nhà ở | LTV dưới 40% | LTV từ 40% trở lên đến dưới 60% | LTV từ 60% trở lên đến dưới 80% | LTV từ 80% trở lên đến dưới 90% | LTV từ 90% trở lên đến dưới 100% | LTV từ 100% trở lên |

| DSC từ 35% trở xuống | 25% | 30% | 40% | 50% | 60% | 80% |

| DSC trên 35% | 30% | 40% | 50% | 70% | 80% | 100% |

Đối với các khoản mua lại khoản phải thu của công ty tài chính, công ty cho thuê tài chính, hệ số rủi ro tín dụng áp dụng hệ số rủi ro của khoản phải đòi.

Ei* = max{0,[Ei - åCj*(1-Hcj-Hfxcj)]} + max{0,[Ei-åLk*(1-Hfxlk)]} + max{0,[Ei - åGl (1-CRWgtorl/CRWl)]} + max{0,[Ei-åCDn*(1- Hfxcdn)]}

Trong đó:

- Ei*: Giá trị số dư của khoản phải đòi, giao dịch thứ i được điều chỉnh giảm theo các biện pháp giảm thiểu rủi ro tín dụng;

- Ei: Giá trị số dư của khoản phải đòi, giao dịch thứ i được tính theo quy định tại Điều 8 Thông tư này;

- Cj*: Giá trị của tài sản bảo đảm hiệu chỉnh theo độ lệch thời hạn;

- Hcj: Hệ số hiệu chỉnh tài sản bảo đảm;

- Lk*: Giá trị nợ phải trả nội bảng được hiệu chỉnh theo độ lệch thời hạn;

- Gl: Giá trị bảo lãnh của bên thứ ba;

- CRWgtorl: Hệ số rủi ro tín dụng của bên bảo lãnh;

- CRWl: Hệ số rủi ro tín dụng của khách hàng;

- CDn*: Giá trị của sản phẩm phái sinh tín dụng được hiệu chỉnh theo độ lệch thời hạn;

- Hfxc, Hfxl, Hfxcd: hệ số hiệu chỉnh độ lệch tiền tệ tương ứng giữa khoản phải đòi, giao dịch và biện pháp giảm thiểu rủi ro. Hệ số hiệu chỉnh độ lệch tiền tệ bằng không (0) khi khoản phải đòi, giao dịch và biện pháp giảm thiểu rủi ro cùng một loại tiền tệ.

| Xếp hạng tín nhiệm của người phát hành giấy tờ có giá, chứng khoán | Thời hạn còn lại | Chính phủ (bao gồm cả các tổ chức áp dụng hệ số rủi ro tín dụng tương đương chính phủ) (%) | Các tổ chức phát hành khác (%) |

| AAA đến AA- | ≤ 1 năm | 0,5 | 1 |

| > 1 năm, ≤ 5 năm | 2 | 4 | |

| > 5 năm | 4 | 8 | |

| - A+ đến BBB- - Thẻ tiết kiệm, giấy tờ có giá của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác | ≤ 1 năm | 1 | 2 |

| > 1 năm, ≤ 5 năm | 3 | 6 | |

| > 5 năm | 6 | 12 | |

| BB+ đến BB- trừ Thẻ tiết kiệm, giấy tờ có giá của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác | Tất cả các loại thời hạn | 15 |

|

| Cổ phiếu được tính vào chỉ số chứng khoán VN30/HNX30 (bao gồm cả trái phiếu chuyển đổi của các loại cổ phiếu này) và Vàng | 15 | ||

| Cổ phiếu khác được niêm yết trên Sở giao dịch chứng khoán Hồ Chí Minh và Sở giao dịch chứng khoán Hà Nội | 25 | ||

L* = L x (t - 0.25) / (T - 0.25)

Trong đó:

- L: Số dư tiền gửi của khách hàng;

- T: được xác định là giá trị tối thiểu của (5 năm, thời hạn còn lại của giao dịch, khoản phải đòi tính theo năm);

- t: được xác định là giá trị tối thiểu của (T tính theo năm, thời hạn còn lại của nợ phải trả nội bảng tính theo năm).

(i) Khách hàng không thực hiện đúng thời hạn các nghĩa vụ đã cam kết và sản phẩm phái sinh tín dụng có hiệu lực tại thời điểm xảy ra sự kiện (với thời gian ân hạn phù hợp với thời gian ân hạn của nghĩa vụ cơ sở);

(ii) Khách hàng bị phá sản; khách hàng không chịu thực hiện hoặc không có khả năng thực hiện nghĩa vụ đã cam kết khi đến hạn và các trường hợp tương tự;

(iii) Khách hàng phải cơ cấu lại các nghĩa vụ đã cam kết (bao gồm cả miễn, giảm lãi) do khó khăn về tài chính.

CD* = CD x (t - 0.25) / (T - 0.25)

Trong đó:

- CD: Giá trị của sản phẩm phái sinh tín dụng;

- T: được xác định là giá trị tối thiểu của (5 năm, thời hạn còn lại của giao dịch, khoản phải đòi tính theo năm);

- t: được xác định là giá trị tối thiểu của (T tính theo năm, thời hạn còn lại của sản phẩm phái sinh tín dụng tính theo năm).

| KOR = | (BInăm thứ n + BInăm thứ n-1 + BInăm thứ n-2 | x 15% |

| 3 |

BI = IC + SC + FC

Trong đó:

- IC: Giá trị tuyệt đối của Thu nhập lãi và các khoản thu nhập tương tự trừ Chi phí lãi và các khoản chi phí tương tự;

- SC: Tổng giá trị của Thu nhập từ hoạt động dịch vụ, Chi phí từ hoạt động dịch vụ, Thu nhập hoạt động khác, Chi phí hoạt động khác;

- FC: Tổng của giá trị tuyệt đối Lãi/lỗ thuần từ hoạt động kinh doanh ngoại hối, mua bán chứng khoán kinh doanh và mua bán chứng khoán đầu tư.

Chỉ số kinh doanh được xác định theo hướng dẫn tại Phụ lục 3 ban hành kèm theo Thông tư này.

KMR = KIRR + KER + KFXR + KCMR + KOPT

Trong đó:

- KIRR: Vốn yêu cầu cho rủi ro lãi suất, trừ giao dịch quyền chọn;

- KER: Vốn yêu cầu cho rủi ro giá cổ phiếu, trừ giao dịch quyền chọn;

- KFXR: Vốn yêu cầu cho rủi ro ngoại hối (bao gồm cả vàng), trừ giao dịch quyền chọn;

- KCMR: Vốn yêu cầu cho rủi ro giá hàng hóa, trừ giao dịch quyền chọn;

- KOPT: Vốn yêu cầu cho giao dịch quyền chọn.

- ![]() : Vốn yêu cầu cho rủi ro lãi suất cụ thể phát sinh từ biến động lãi suất do yếu tố liên quan đến từng nhà phát hành, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này;

: Vốn yêu cầu cho rủi ro lãi suất cụ thể phát sinh từ biến động lãi suất do yếu tố liên quan đến từng nhà phát hành, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này;

- ![]() : Vốn yêu cầu cho rủi ro lãi suất chung phát sinh từ biến động lãi suất do yếu tố lãi suất thị trường, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này.

: Vốn yêu cầu cho rủi ro lãi suất chung phát sinh từ biến động lãi suất do yếu tố lãi suất thị trường, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này.

- ![]() : Vốn yêu cầu cho rủi ro giá cổ phiếu cụ thể phát sinh từ biến động giá cổ phiếu do yếu tố liên quan đến từng nhà phát hành, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này;

: Vốn yêu cầu cho rủi ro giá cổ phiếu cụ thể phát sinh từ biến động giá cổ phiếu do yếu tố liên quan đến từng nhà phát hành, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này;

- ![]() : Vốn yêu cầu cho rủi ro giá cổ phiếu chung phát sinh từ biến động giá cổ phiếu do yếu tố giá thị trường, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này.

: Vốn yêu cầu cho rủi ro giá cổ phiếu chung phát sinh từ biến động giá cổ phiếu do yếu tố giá thị trường, được tính theo Phụ lục 4 ban hành kèm theo Thông tư này.

Ngân hàng, chi nhánh ngân hàng nước ngoài thực hiện báo cáo tỷ lệ an toàn vốn theo quy định của Ngân hàng Nhà nước về chế độ báo cáo thống kê đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

TRÁCH NHIỆM CỦA CÁC ĐƠN VỊ THUỘC NGÂN HÀNG NHÀ NƯỚC

ĐIỀU KHOẢN THI HÀNH

Chánh Văn phòng, Chánh Thanh tra, giám sát ngân hàng, Thủ trưởng các đơn vị thuộc Ngân hàng Nhà nước, Giám đốc Ngân hàng Nhà nước chi nhánh tỉnh, thành phố trực thuộc Trung ương, Chủ tịch Hội đồng quản trị, Chủ tịch Hội đồng thành viên và Tổng Giám đốc (Giám đốc) ngân hàng, chi nhánh ngân hàng nước ngoài chịu trách nhiệm tổ chức thực hiện Thông tư này.

|

Nơi nhận: |

KT. THỐNG ĐỐC |

PHỤ LỤC 1

CẤU PHẦN VÀ CÁCH XÁC ĐỊNH ĐỂ TÍNH VỐN TỰ CÓ

(Ban hành kèm theo Thông tư số 41/2016/TT-NHNN ngày 30 tháng 12 năm 2016 của Thống đốc Ngân hàng Nhà nước quy định tỷ lệ an toàn vốn đối với ngân hàng, chi nhánh ngân hàng nước ngoài)

A. Cấu phần và cách xác định để tính vốn tự có của ngân hàng:

I. Vốn tự có:

|

Mục |

Cấu phần |

Cách xác định |

|

|

VỐN CẤP 1 (A) = A1 - A2 |

|

|

|

Cấu phần Vốn cấp 1 (A1) = å1 ÷ 7 |

|

|

(1) |

Vốn điều lệ (vốn đã được cấp, vốn đã góp) |

Lấy số liệu tại khoản mục Vốn điều lệ trên Bảng cân đối kế toán. |

|

(2) |

Quỹ dự trữ bổ sung vốn điều lệ |

Lấy số liệu Quỹ dự trữ bổ sung vốn điều lệ trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán. |

|

(3) |

Quỹ đầu tư phát triển nghiệp vụ |

Lấy số liệu Quỹ đầu tư phát triển nghiệp vụ trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán. |

|

(4) |

Quỹ dự phòng tài chính |

Lấy số liệu Quỹ dự phòng tài chính trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán. |

|

(5) |

Vốn đầu tư xây dựng cơ bản, mua sắm tài sản cố định |

Lấy số liệu Vốn đầu tư xây dựng cơ bản, mua sắm tài sản cố định trên Bảng cân đối kế toán. |

|

(6) |

Lợi nhuận chưa phân phối |

Lấy số liệu Lợi nhuận chưa phân phối trên Bảng cân đối kế toán. |

|

(7) |

Thặng dư vốn cổ phần |

Lấy số liệu Thặng dư vốn cổ phần trên Bảng cân đối kế toán. |

|

|

Các khoản phải trừ khỏi Vốn cấp 1 (A2) = å8÷10 |

|

|

(8) |

Lợi thế thương mại |

Lấy số liệu chênh lệch lớn hơn giữa số tiền mua một tài sản tài chính và giá trị sổ sách kế toán của tài sản tài chính đó mà ngân hàng phải trả phát sinh từ giao dịch có tính chất mua lại do ngân hàng thực hiện. |

|

(9) |

Lỗ lũy kế |

Lấy số liệu Lỗ lũy kế tại thời điểm tính tỷ lệ an toàn vốn. |

|

(10) |

Cổ phiếu quỹ |

Lấy số liệu tại khoản mục Cổ phiếu quỹ trên Bảng cân đối kế toán. |

|

|

VỐN CẤP 2 (B) = B1 - B2 - 20 |

Giá trị vốn cấp 2 tối đa bằng vốn cấp 1 |

|

|

Cấu phần của vốn cấp 2 (B1) = å11÷16 |

|

|

(11) |

Các quỹ khác được trích từ lợi nhuận sau thuế thu nhập doanh nghiệp theo quy định của pháp luật (không bao gồm quỹ khen thưởng, phúc lợi, quỹ thưởng ban điều hành) |

Lấy số liệu Quỹ khác trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán. |

|

(12) |

50% phần chênh lệch tăng do đánh giá lại tài sản cố định theo quy định của pháp luật |

50% tổng số dư có của tài khoản chênh lệch đánh giá lại tài sản cố định. |

|

(13) |

45% phần chênh lệch tăng do đánh giá lại các khoản góp vốn đầu tư dài hạn theo quy định của pháp luật |

45% tổng số dư có của tài khoản chênh lệch đánh giá lại tài sản đối với các khoản góp vốn đầu tư dài hạn. |

|

(14) |

80% dự phòng chung theo quy định của Ngân hàng Nhà nước về phân loại tài sản có, mức trích, phương pháp trích dự phòng rủi ro và sử dụng dự phòng rủi ro đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài |

Lấy tổng của hai khoản mục: (i) Số dư Dự phòng chung trong khoản mục Dự phòng rủi ro cho vay các tổ chức tín dụng khác trên Bảng cân đối kế toán; và (ii) số dư Dự phòng chung trong khoản mục Dự phòng rủi ro cho vay khách hàng khác trên Bảng cân đối kế toán. |

|

(15) |

Công cụ vốn chủ sở hữu có tính chất nợ do ngân hàng phát hành |

Lấy giá trị các công cụ vốn chủ sở hữu có tính chất nợ do ngân hàng phát hành đáp ứng đầy đủ các điều kiện quy định tại khoản 4 Điều 2 Thông tư này. |

|

(16) |

Nợ thứ cấp do ngân hàng phát hành, ký kết đáp ứng đầy đủ các điều kiện sau: (i) Có kỳ hạn ban đầu từ năm (05) năm trở lên; (ii) Không được đảm bảo bằng tài sản của chính ngân hàng; (iii) Ngân hàng được trả nợ trước thời gian đáo hạn với điều kiện sau khi thực hiện vẫn đảm bảo các tỷ lệ, giới hạn bảo đảm an toàn theo quy định và báo cáo Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) để giám sát; (iv) Ngân hàng được ngừng trả lãi và chuyển lãi lũy kế sang năm tiếp theo nếu việc trả lãi dẫn đến kết quả kinh doanh trong năm bị lỗ; (v) Trong trường hợp thanh lý ngân hàng, người sở hữu khoản nợ thứ cấp chỉ được thanh toán sau khi ngân hàng đã thanh toán cho tất cả các chủ nợ khác; (vi) Lãi suất cố định hoặc công thức tính lãi suất được xác định trước và ghi rõ trong hợp đồng, tài liệu phát hành. - Đối với lãi suất cố định, việc điều chỉnh tăng lãi suất chỉ được thực hiện sau 5 năm kể từ ngày phát hành, ký kết hợp đồng và chỉ được thay đổi 1 lần trong suốt thời hạn của nợ thứ cấp. - Đối với lãi suất tính theo công thức, công thức không được thay đổi và chỉ được thay đổi biên độ trong công thức (nếu có) 1 lần sau 5 năm kể từ ngày phát hành, ký kết hợp đồng. |

- Tại thời điểm xác định giá trị, nếu thời hạn còn lại của trái phiếu chuyển đổi, công cụ nợ khác trên 5 năm, toàn bộ giá trị nợ thứ cấp được tính vào vốn cấp 2. - Bắt đầu từ năm thứ năm trước khi đến hạn thanh toán, mỗi năm tại ngày đầu tiên của năm (tính theo ngày phát hành), giá trị nợ thứ cấp được tính vào vốn cấp 2 sẽ phải được khấu trừ 20% của tổng mệnh giá. |

|

|

Các khoản phải trừ khỏi Vốn cấp 2 (B2) = (17) + (18) + (19) |

|

|

(17) |

Phần giá trị chênh lệch dương giữa khoản mục (14) và 1,25% của “Tổng tài sản tính theo rủi ro tín dụng” quy định tại Thông tư. |

|

|

(18) |

Phần giá trị chênh lệch dương giữa khoản mục (16) và 50% của A |

|

|

(19) |

Mua, đầu tư nợ thứ cấp của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành đáp ứng đầy đủ các điều kiện để tính vào vốn cấp 2 của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đó (không bao gồm nợ thứ cấp nhận làm tài sản bảo đảm, chiết khấu, tái chiết khấu của khách hàng). |

Bắt đầu từ năm thứ năm trước khi đến hạn thanh toán, mỗi năm tại ngày đầu tiên của năm (tính theo ngày phát hành), giá trị khoản mua, đầu tư nợ thứ cấp của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành đáp ứng đầy đủ các điều kiện để tính vào vốn cấp 2 của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đó sẽ được khấu trừ 20% của tổng giá mua. |

|

|

Các khoản giảm trừ bổ sung |

|

|

(20) |

Phần giá trị chênh lệch dương giữa (B1 - B2) và A |

|

|

|

Các khoản mục giảm trừ khi tính Vốn tự có |

|

|

(21) |

Các khoản cấp tín dụng để góp vốn, mua cổ phần tại tổ chức tín dụng khác |

Lấy số dư các khoản cấp tín dụng để góp vốn, mua cổ phần tại tổ chức tín dụng khác. |

|

(22) |

Các khoản góp vốn, mua cổ phần tại tổ chức tín dụng khác |

Lấy số liệu các khoản Góp vốn đầu tư dài hạn vào đối tượng là các tổ chức tín dụng khác thuộc khoản mục Góp vốn đầu tư dài hạn trên Bảng cân đối kế toán. |

|

(23) |

Các khoản góp vốn, mua cổ phần tại các doanh nghiệp hoạt động trong lĩnh vực bảo hiểm, chứng khoán, kiều hối, kinh doanh ngoại hối, vàng, bao thanh toán, phát hành thẻ tín dụng, tín dụng tiêu dùng, dịch vụ trung gian thanh toán, thông tin tín dụng |

Lấy số liệu các khoản Góp vốn đầu tư dài hạn vào đối tượng là các doanh nghiệp hoạt động trong lĩnh vực bảo hiểm, chứng khoán, kiều hối, kinh doanh ngoại hối, vàng, bao thanh toán, phát hành thẻ tín dụng, tín dụng tiêu dùng, dịch vụ trung gian thanh toán, thông tin tín dụng thuộc khoản mục Góp vốn đầu tư dài hạn trên Bảng cân đối kế toán, trừ các khoản đã tính ở mục (22). |

|

(24) |

Phần góp vốn, mua cổ phần của một doanh nghiệp, một quỹ đầu tư sau khi đã trừ các khoản phải trừ quy định tại mục (22) và mục (23) vượt mức 10% vốn điều lệ và quỹ dự trữ bổ sung vốn điều lệ của ngân hàng |

Lấy phần chênh lệch dương giữa: (i) Số dư khoản góp vốn đầu tư dài hạn vào từng doanh nghiệp, từng quỹ đầu tư trong khoản mục Góp vốn đầu tư dài hạn trên Bảng cân đối kế toán sau khi trừ đi các khoản mục (22) và mục (23); và 10% của vốn điều lệ và quỹ dự trữ bổ sung vốn điều lệ của ngân hàng. |

|

(25) |

Tổng các khoản góp vốn, mua cổ phần của các doanh nghiệp, quỹ đầu tư sau khi trừ đi các khoản từ mục (22) đến mục (24), vượt mức 40% vốn điều lệ và quỹ dự trữ bổ sung vốn điều lệ của ngân hàng |

Lấy phần chênh lệch dương giữa: (i) Tổng các khoản góp vốn, mua cổ phần của doanh nghiệp, quỹ đầu tư trong khoản mục Góp vốn, đầu tư dài hạn trên Bảng cân đối kế toán, sau khi trừ đi các khoản từ mục (22) đến mục (24); và (ii) 40% vốn điều lệ và quỹ dự trữ bổ sung vốn điều lệ của ngân hàng |

|

(C) |

VỐN TỰ CÓ (C) = (A) + (B) - (21) - (22) - (23) - (24) - (25) |

|

II. Vốn tự có hợp nhất

1. Nguyên tắc chung:

a. Vốn tự có hợp nhất được xác định theo các cấu phần quy định tại điểm 2 dưới đây, lấy từ Bảng cân đối kế toán hợp nhất, trong đó không hợp nhất công ty con là doanh nghiệp hoạt động theo Luật kinh doanh bảo hiểm theo quy định của pháp luật.

b. Trường hợp Báo cáo tài chính hợp nhất nêu tại điểm a không có các khoản mục cụ thể để tính vốn cấp 1 hợp nhất và vốn cấp 2 hợp nhất, thì ngân hàng phải xây dựng số liệu thống kê từ các bảng cân đối kế toán riêng lẻ của các đối tượng hợp nhất để đảm bảo việc tính toán đầy đủ, chính xác các khoản mục vốn cấp 1 và vốn cấp 2.

2. Cấu phần và cách xác định vốn tự có hợp nhất:

|

Mục |

Cấu phần |

Cách xác định |

|

|

VỐN CẤP 1 HỢP NHẤT (A) = A1 - A2 |

|

|

|

Cấu phần Vốn cấp 1 hợp nhất (A1) = å1÷8 |

|

|

(1) |

Vốn điều lệ (vốn đã được cấp, vốn đã góp) |

Lấy số liệu tại khoản mục Vốn điều lệ trên Bảng cân đối kế toán hợp nhất. |

|

(2) |

Quỹ dự trữ bổ sung vốn điều lệ |

Lấy số liệu Quỹ dự trữ bổ sung vốn điều lệ trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán hợp nhất. |

|

(3) |

Quỹ đầu tư phát triển nghiệp vụ |

Lấy số liệu Quỹ đầu tư phát triển nghiệp vụ trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán hợp nhất. |

|

(4) |

Quỹ dự phòng tài chính |

Lấy số liệu Quỹ dự phòng tài chính trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán hợp nhất. |

|

(5) |

Vốn đầu tư xây dựng cơ bản, mua sắm tài sản cố định |

Lấy số liệu tại khoản mục Vốn đầu tư xây dựng cơ bản, mua sắm tài sản cố định trên Bảng cân đối kế toán hợp nhất. |

|

(6) |

Lợi nhuận chưa phân phối |

Lấy số liệu Lợi nhuận chưa phân phối trên Bảng cân đối kế toán hợp nhất. |

|

(7) |

Thặng dư vốn cổ phần |

Lấy số liệu Thặng dư vốn cổ phần trên Bảng cân đối kế toán hợp nhất. |

|

(8) |

Chênh lệch tỷ giá hối đoái phát sinh khi hợp nhất báo cáo tài chính |

Lấy số liệu tại khoản mục Chênh lệch tỷ giá hối đoái trên Bảng cân đối kế toán hợp nhất hợp nhất. |

|

|

Các khoản phải trừ khỏi Vốn cấp 1 hợp nhất (A2) = å 9÷11 |

|

|

(9) |

Lợi thế thương mại |

Lấy số liệu chênh lệch lớn hơn giữa số tiền mua một tài sản tài chính và giá trị sổ sách kế toán của tài sản tài chính đó mà ngân hàng phải trả phát sinh từ giao dịch có tính chất mua lại do ngân hàng thực hiện. |

|

(10) |

Lỗ lũy kế |

Lấy số liệu Lỗ lũy kế tại thời điểm tính tỷ lệ an toàn vốn. |

|

(11) |

Cổ phiếu quỹ |

Lấy số liệu tại khoản mục Cổ phiếu quỹ trên Bảng cân đối kế toán hợp nhất. |

|

|

VỐN CẤP 2 HỢP NHẤT (B) = B1 - B2 - 22 |

Giá trị vốn cấp 2 hợp nhất tối đa bằng vốn cấp 1 hợp nhất. |

|

|

Cấu phần của Vốn cấp 2 hợp nhất (B1) = å12÷18 |

|

|

(12) |

Các quỹ khác được trích từ lợi nhuận sau thuế thu nhập doanh nghiệp theo quy định của pháp luật (không bao gồm quỹ khen thưởng, phúc lợi, quỹ thưởng ban điều hành) |

Lấy số liệu Quỹ khác trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán hợp nhất. |

|

(13) |

50% phần chênh lệch tăng do đánh giá lại tài sản cố định theo quy định của pháp luật |

50% tổng số dư có của tài khoản chênh lệch đánh giá lại tài sản cố định. |

|

(14) |

45% phần chênh lệch tăng do đánh giá lại các khoản góp vốn đầu tư dài hạn theo quy định của pháp luật |

45% tổng số dư có của tài khoản chênh lệch đánh giá lại tài sản đối với các khoản góp vốn đầu tư dài hạn. |

|

(15) |

80% dự phòng chung theo quy định của Ngân hàng Nhà nước về phân loại tài sản có, mức trích, phương pháp trích dự phòng rủi ro và sử dụng dự phòng rủi ro đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài |

Lấy tổng của hai khoản mục: (i) Số dư Dự phòng chung trong khoản mục Dự phòng rủi ro cho vay các tổ chức tín dụng khác trên Bảng cân đối kế toán; và (ii) số dư Dự phòng chung trong khoản mục Dự phòng rủi ro cho vay khách hàng khác trên Bảng cân đối kế toán hợp nhất. |

|

(16) |

Công cụ vốn chủ sở hữu có tính chất nợ do ngân hàng, công ty con của ngân hàng phát hành |

Lấy giá trị các công cụ vốn chủ sở hữu có tính chất nợ do ngân hàng phát hành đáp ứng đầy đủ các điều kiện quy định tại khoản 4 Điều 2 Thông tư này. |

|

(17) |

Nợ thứ cấp do ngân hàng, công ty con của ngân hàng phát hành, ký kết đáp ứng đầy đủ các điều kiện sau: (i) Có kỳ hạn ban đầu từ năm (05) năm trở lên; (ii) Không được đảm bảo bằng tài sản của chính ngân hàng, công ty con của ngân hàng; (iii) Ngân hàng, công ty con của ngân hàng được trả nợ trước thời gian đáo hạn với điều kiện sau khi thực hiện ngân hàng vẫn đảm bảo các tỷ lệ, giới hạn bảo đảm an toàn theo quy định và báo cáo Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) để giám sát; (iv) Ngân hàng được ngừng trả lãi và chuyển lãi lũy kế sang năm tiếp theo nếu việc trả lãi dẫn đến kết quả kinh doanh trong năm bị lỗ; (v) Trong trường hợp thanh lý ngân hàng người sở hữu khoản nợ thứ cấp chỉ được thanh toán sau khi ngân hàng đã thanh toán cho tất cả các chủ nợ khác; (vi) Lãi suất cố định hoặc công thức tính lãi suất của trái phiếu và các công cụ nợ khác được xác định trước và ghi rõ trong hợp đồng, tài liệu phát hành. - Đối với lãi suất cố định, việc điều chỉnh tăng lãi suất chỉ được thực hiện sau 5 năm kể từ ngày phát hành, ký kết hợp đồng và chỉ được thay đổi 1 lần trong suốt thời hạn của nợ thứ cấp. - Đối với lãi suất tính theo công thức, công thức không được thay đổi và chỉ được thay đổi biên độ trong công thức (nếu có) 1 lần sau 5 năm kể từ ngày phát hành, ký kết hợp đồng. |

- Tại thời điểm xác định giá trị, nếu thời hạn của nợ thứ cấp trên 5 năm, toàn bộ giá trị trái phiếu chuyển đổi, công cụ nợ khác được tính vào vốn cấp 2. - Bắt đầu từ năm thứ năm trước khi đến hạn thanh toán, mỗi năm tại ngày đầu tiên của năm (tính theo ngày phát hành), giá trị nợ thứ cấp được tính vào vốn cấp 2 sẽ phải được khấu trừ 20% của tổng mệnh giá. |

|

(18) |

Lợi ích của cổ đông thiểu số |

|

|

|

Các khoản phải trừ khỏi Vốn cấp 2 hợp nhất (B2) = (19) + (20) + (21) |

|

|

(19) |

Phần giá trị chênh lệch dương giữa khoản mục (15) và 1,25% của “Tổng tài sản tính theo rủi ro tín dụng” quy định tại Thông tư. |

|

|

(20) |

Phần giá trị chênh lệch dương giữa khoản mục (17) và 50% của A |

|

|

(21) |

Mua, đầu tư nợ thứ cấp của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành đáp ứng đầy đủ các điều kiện để tính vào vốn cấp 2 của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đó (không bao gồm nợ thứ cấp nhận làm tài sản bảo đảm, chiết khấu, tái chiết khấu của khách hàng). |

Bắt đầu từ năm thứ năm trước khi đến hạn thanh toán, mỗi năm tại ngày đầu tiên của năm (tính theo ngày phát hành), khoản mua, đầu tư nợ thứ cấp của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành đáp ứng đầy đủ các điều kiện để tính vào vốn cấp 2 của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đó sẽ được khấu trừ 20% của tổng giá mua. |

|

|

Các khoản giảm trừ bổ sung |

|

|

(22) |

Phần giá trị chênh lệch dương giữa (B1-B2) và A |

|

|

|

Các khoản mục giảm trừ khi tính vốn tự có hợp nhất |

|

|

(23) |

Các khoản cấp tín dụng để góp vốn, mua cổ phần tại tổ chức tín dụng khác |

Lấy số dư các khoản cấp tín dụng để góp vốn, mua cổ phần tại tổ chức tín dụng khác. |

|

(24) |

Các khoản góp vốn, mua cổ phần tại tổ chức tín dụng khác |

Lấy số liệu các khoản Góp vốn đầu tư dài hạn vào đối tượng là các tổ chức tín dụng khác thuộc khoản mục Góp vốn đầu tư dài hạn trên Bảng cân đối kế toán hợp nhất. |

|

(25) |

Các khoản góp vốn, mua cổ phần của công ty con không thuộc đối tượng hợp nhất và công ty con là doanh nghiệp hoạt động theo Luật kinh doanh bảo hiểm |

Lấy số liệu các khoản Góp vốn đầu tư dài hạn vào đối tượng là công ty con không thuộc đối tượng hợp nhất và các khoản góp vốn, mua cổ phần của công ty bảo hiểm, trừ đi các khoản đã tính ở mục (24) thuộc khoản mục Góp vốn đầu tư dài hạn trên Bảng cân đối kế toán hợp nhất. |

|

(26) |

Phần góp vốn, mua cổ phần của một doanh nghiệp, một quỹ đầu tư sau khi đã trừ các khoản phải trừ quy định tại mục (24) và mục (25) vượt mức 10% vốn điều lệ và quỹ dự trữ bổ sung vốn điều lệ của ngân hàng |

Lấy phần chênh lệch dương giữa: (i) Số dư khoản góp vốn đầu tư dài hạn vào từng doanh nghiệp, từng quỹ đầu tư trong khoản mục Góp vốn đầu tư dài hạn trên Bảng cân đối kế toán hợp nhất sau khi trừ đi các khoản mục (24) và mục (25); và 10% của vốn điều lệ và quỹ dự trữ bổ sung vốn điều lệ của ngân hàng. |

|

(27) |

Tổng các khoản góp vốn, mua cổ phần của các doanh nghiệp, quỹ đầu tư sau khi trừ đi các khoản từ mục (24) đến mục (26), vượt mức 40% vốn điều lệ và quỹ dự trữ bổ sung vốn điều lệ của ngân hàng |

Lấy phần chênh lệch dương giữa: (i) Tổng các khoản góp vốn, mua cổ phần của doanh nghiệp, quỹ đầu tư trong khoản mục Góp vốn, đầu tư dài hạn trên Bảng cân đối kế toán hợp nhất, sau khi trừ đi các khoản từ mục (24) đến mục (26); và (ii) 40% vốn điều lệ và quỹ dự trữ bổ sung vốn điều lệ của ngân hàng |

|

(C) |

VỐN TỰ CÓ HỢP NHẤT (C) = (A) + (B) - (23) - (24) - (25) - (26) - (27) |

|

B. Cấu phần và cách xác định để tính vốn tự có của chi nhánh ngân hàng nước ngoài:

Chi nhánh ngân hàng nước ngoài căn cứ vào các cấu phần quy định dưới đây, quy định của pháp luật về chế độ tài chính đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài và khoản mục tài sản của mình để xác định vốn tự có cho phù hợp.

|

Mục |

CẤU PHẦN |

Cách xác định |

|

|

|

Vốn cấp 1 (A) = (A1) - (A2) |

|

|

|

|

Cấu phần Vốn cấp 1 (A1) = å1÷5 |

|

|

|

(1) |

Vốn đã được cấp |

Lấy số liệu tại khoản mục Vốn điều lệ trên Bảng cân đối kế toán |

|

|

(2) |

Quỹ dự trữ bổ sung vốn điều lệ |

Lấy số liệu Quỹ dự trữ bổ sung vốn điều lệ trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán |

|

|

(3) |

Quỹ đầu tư phát triển nghiệp vụ |

Lấy số liệu Quỹ đầu tư phát triển nghiệp vụ trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán |

|

|

(4) |

Vốn đầu tư xây dựng cơ bản, mua sắm tài sản cố định |

Lấy số liệu tại khoản mục Vốn đầu tư xây dựng cơ bản, mua sắm tài sản cố định trên Bảng cân đối kế toán. |

|

|

(5) |

Lợi nhuận chưa phân phối |

Lấy số liệu Lợi nhuận chưa phân phối trên Bảng cân đối kế toán. |

|

|

|

Các khoản phải giảm trừ khỏi Vốn cấp 1 (A2) = (6) + (7) |

|

|

|

(6) |

Lỗ lũy kế |

Lấy số liệu Lỗ lũy kế tại thời điểm tính tỷ lệ an toàn vốn. |

|

|

(7) |

Các khoản cấp tín dụng để góp vốn, mua cổ phần tại tổ chức tín dụng khác |

Lấy số dư các khoản cho vay để góp vốn, mua cổ phần tại tổ chức tín dụng khác. |

|

|

|

VỐN CẤP 2 (B) = B1 - B2 - (13) |

Giá trị vốn cấp 2 tối đa bằng vốn cấp 1. |

|

|

|

Cấu phần Vốn cấp 2 (B1) = å8÷10 |

|

|

|

(8) |

Quỹ dự phòng tài chính |

Lấy số liệu Quỹ dự phòng tài chính trong khoản mục Quỹ của tổ chức tín dụng trên Bảng cân đối kế toán. |

|

|

(9) |

80% dự phòng chung theo quy định của Ngân hàng Nhà nước về phân loại tài sản có, mức trích, phương pháp trích dự phòng rủi ro và sử dụng dự phòng rủi ro đối với tổ chức tín dụng, chi nhánh ngân hàng nước ngoài |

Lấy tổng của hai khoản mục: (i) Số dư Dự phòng chung trong khoản mục Dự phòng rủi ro cho vay các tổ chức tín dụng khác trên Bảng cân đối kế toán; và (ii) số dư Dự phòng chung trong khoản mục Dự phòng rủi ro cho vay khách hàng khác trên Bảng cân đối kế toán. |

|

|

(10) |

Khoản vay, nợ thứ cấp do chi nhánh ngân hàng nước ngoài ký kết hợp đồng, phát hành thỏa mãn các điều kiện sau đây: (i) Có kỳ hạn vay tối thiểu là 5 năm; (ii) Không được đảm bảo bằng tài sản của chính chi nhánh ngân hàng nước ngoài; (iii) Chi nhánh ngân hàng nước ngoài chỉ được trả nợ trước thời gian đáo hạn với điều kiện sau khi thực hiện vẫn đảm bảo các tỷ lệ, giới hạn bảo đảm an toàn theo quy định và báo cáo Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) để giám sát; (iv) Chi nhánh ngân hàng nước ngoài được ngừng trả lãi và chuyển lãi lũy kế sang năm tiếp theo nếu việc trả lãi dẫn đến kết quả kinh doanh trong năm bị lỗ; (v) Trong trường hợp chi nhánh ngân hàng nước ngoài chấm dứt hoạt động, bên cho vay chỉ được thanh toán sau khi chi nhánh ngân hàng nước ngoài đã thanh toán cho tất cả các chủ nợ khác; (vi) Lãi suất cố định hoặc công thức tính lãi suất của khoản vay, nợ thứ cấp được xác định trước và ghi rõ trong hợp đồng, tài liệu phát hành. - Đối với lãi suất cố định, việc điều chỉnh tăng lãi suất chỉ được thực hiện sau 5 năm kể từ ngày phát hành, ký kết hợp đồng và chỉ được thay đổi 1 lần trong suốt thời hạn của khoản vay, nợ thứ cấp. - Đối với lãi suất tính theo công thức, công thức không được thay đổi và chỉ được thay đổi biên độ trong công thức (nếu có) 1 lần sau 5 năm kể từ ngày phát hành, ký kết hợp đồng. |

- Tại thời điểm xác định giá trị, nếu thời hạn của khoản vay, nợ thứ cấp trên 5 năm, toàn bộ giá trị khoản vay, nợ thứ cấp được tính vào vốn cấp 2. - Bắt đầu từ năm thứ năm trước khi đến hạn thanh toán, mỗi năm tại ngày đầu tiên của năm (tính theo ngày phát hành), giá trị khoản vay, nợ thứ cấp được tính vào vốn cấp 2 sẽ phải được khấu trừ 20% của tổng giá trị khoản vay, nợ thứ cấp. |

|

|

|

Các khoản phải trừ khỏi Vốn cấp 2 (B2) = (11) + (12) + (13) |

|

|

|

(11) |

Phần giá trị chênh lệch dương giữa khoản mục (9) và 1,25% của “Tổng tài sản có rủi ro” quy định tại Thông tư. |

|

|

|

(12) |

Phần giá trị chênh lệch dương giữa các khoản tại mục (10) và 50% của A |

|

|

|

(13) |

Mua, đầu tư nợ thứ cấp của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành đáp ứng đầy đủ các điều kiện để tính vào vốn cấp 2 của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đó (không bao gồm nợ thứ cấp nhận làm tài sản bảo đảm, chiết khấu, tái chiết khấu của khách hàng). |

Bắt đầu từ năm thứ năm trước khi đến hạn thanh toán, mỗi năm tại ngày đầu tiên của năm (tính theo ngày phát hành), khoản mua, đầu tư nợ thứ cấp của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài khác phát hành đáp ứng đầy đủ các điều kiện để tính vào vốn cấp 2 của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đó sẽ được khấu trừ 20% của tổng giá mua. |

|

|

|

Các khoản giảm trừ bổ sung |

|

|

|

(14) |

Phần giá trị chênh lệch dương giữa (B1 - B2) và A |

|

|

|

(C) |

VỐN TỰ CÓ (C) = (A) + (B) - (14) |

|

|

Phụ lục 1 ban hành kèm theo Thông tư số 41/2016/TT-NHNN được thay thế bởi Phụ lục 1 ban hành kèm theo Thông tư số 22/2023/TT-NHNN theo quy định tại Điều 2

Phụ lục 1 ban hành kèm theo Thông tư số 41/2016/TT-NHNN được thay thế bởi Phụ lục 1 ban hành kèm theo Thông tư số 22/2023/TT-NHNN theo quy định tại Điều 2

PHỤ LỤC 2

TÀI SẢN TÍNH THEO RỦI RO TÍN DỤNG ĐỐI TÁC

(Ban hành kèm theo Thông tư số 41/2016/TT-NHNN ngày 30 tháng 12 năm 2016

của Thống đốc Ngân hàng Nhà nước quy định tỷ lệ an toàn vốn đối với ngân hàng,

chi nhánh ngân hàng nước ngoài)

1. Đối với các giao dịch với Trung tâm thanh toán tập trung (Central clearing house), Trung tâm lưu ký chứng khoán và các giao dịch ngân hàng, chi nhánh ngân hàng nước ngoài bán quyền chọn (short options), rủi ro tín dụng đối tác được xác định bằng 0.

2. Đối với các giao dịch có tiền ký quỹ, tài sản bảo đảm đáp ứng điều kiện quy định tại Điều 12 Thông tư này, giá trị giao dịch được giảm trừ số tiền ký quỹ và giảm thiểu rủi ro theo tài sản bảo đảm quy định tại Điều 12 Thông tư này.

3. Giá trị giao dịch, giá trị tài sản cơ sở phải được lấy theo giá trị thị trường (mark to market). Trường hợp không có giá trị thị trường, ngân hàng, chi nhánh ngân hàng nước ngoài phải tính toán giá trị theo các dữ liệu thị trường (mark to model) và phải chịu trách nhiệm về tính chính xác, hợp lý của phương pháp tính toán, đồng thời báo cáo Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) trước khi thực hiện. Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) sẽ yêu cầu ngân hàng, chi nhánh ngân hàng nước ngoài sửa đổi phương pháp tính toán trong trường hợp cần thiết.

4. Đối với giao dịch sản phẩm phái sinh: Tài sản tính theo rủi ro tín dụng đối tác của giao dịch thứ j (RWAccrj) được tính theo công thức:

RWAccrj = [(RCj + PFEj) - Cj]x CRW

Trong đó:

a) RCj: Chi phí thay thế của giao dịch thứ j được xác định theo giá trị thị trường của giao dịch thay thế tương ứng với giá trị tài sản cơ sở, giá trị giao dịch gốc (chỉ lấy giá trị dương);

b) PFEj: Giá trị tương lai trạng thái rủi ro của giao dịch thứ j được xác định trên cơ sở tổng giá trị vốn danh nghĩa xác định theo quy định pháp luật về hạch toán kế toán nhân với chỉ số tăng thêm (add-on factor) theo từng thời hạn còn lại như sau:

|

|

Lãi suất |

Ngoại hối (gồm Vàng tiêu chuẩn) |

Cổ phiếu, chứng chỉ quỹ, chứng quyền |

Kim loại quý (trừ vàng) |

Các hàng hóa khác |

|

Từ 1 năm trở xuống |

0,0% |

1,0% |

6,0% |

7,0% |

10,0% |

|

Trên 1 năm đến 5 năm |

0,5% |

5,0% |

8,0% |

7,0% |

12,0% |

|

Trên 5 năm |

1,5% |

7,5% |

10,0% |

8,0% |

15,0% |

Trong đó:

(i) Đối với các hợp đồng giao dịch vốn gốc nhiều lần, chỉ số tăng thêm phải tính theo từng lần thanh toán còn lại của hợp đồng;

(ii) Trường hợp giá trị vốn danh nghĩa khác nhau theo thỏa thuận của giao dịch, chỉ số tăng thêm phải tính theo từng giá trị vốn danh nghĩa thỏa thuận theo giao dịch;

(iii) Đối với hợp đồng có ngày thanh toán hợp đồng cụ thể và ngày cụ thể định lại giá trị thị trường của hợp đồng bằng 0 thì thời hạn còn lại được xác định bằng thời gian cho đến kỳ định lại giá trị tiếp theo. Trường hợp hợp đồng lãi suất có thời hạn trên một năm mà đáp ứng các điều kiện trên, chỉ số tăng thêm là 0,5%;

(iv) “Các hàng hóa khác” bao gồm cả các hợp đồng kỳ hạn, hợp đồng hoán đổi, hợp đồng quyền chọn mua và các hợp đồng phái sinh tương tự mà không thuộc các cột còn lại;

(v) Đối với sản phẩm hoán đổi lãi suất thả nổi/thả nổi một đồng tiền, tài sản tính theo rủi ro tín dụng đối tác (RWAccr) tính theo giá trị thị trường của giao dịch, không phải tính giá trị tương lai trạng thái rủi ro của giao dịch (PFEj).

(vi) Đối với giao dịch sản phẩm phái sinh tín dụng, chỉ số tăng thêm được xác định như sau:

|

Giao dịch sản phẩm phái sinh tín dụng |

Chỉ số tăng thêm |

|

1. Hợp đồng hoán đổi lợi nhuận tổng: - Nghĩa vụ tham chiếu đủ tiêu chuẩn là các nghĩa vụ của các tổ chức tài chính công lập của chính phủ, ngân hàng phát triển hoặc các hợp đồng hoán đổi khác có xếp hạng tín nhiệm từ Baa trở lên của Moody hoặc BBB trở lên của Standard & Poor’s, Fitch Rating; |

5% |

|

- Nghĩa vụ tham chiếu không đủ tiêu chuẩn là các nghĩa vụ không đáp ứng các điều kiện nêu trên. |

10% |

|

2. Hợp đồng hoán đổi vỡ nợ tín dụng: - Nghĩa vụ tham chiếu đủ tiêu chuẩn; |

5% |

|

- Nghĩa vụ tham chiếu không đủ tiêu chuẩn. |

10% |

c) Cj: Giá trị tài sản đảm bảo. Cj được hiệu chỉnh theo hệ số hiệu chỉnh quy định tại Điều 12 Thông tư này. Cj = 0 nếu không đáp ứng đủ các điều kiện quy định tại Điều 12 Thông tư này;

d) CRW: Hệ số rủi ro tín dụng của đối tác theo quy định tại Điều 9 Thông tư này.

5. Đối với các giao dịch Repo và Reverse Repo (trừ giao dịch mua có kỳ hạn tài sản tài chính quy định tại Mục 6 Phụ lục này), tài sản tính theo rủi ro tín dụng đối tác (RWAccrj) được tính theo công thức sau:

RWAccrj = {Max[(0, Ej - Cj x (1-Hc-Hfx))]} x CRW

Trong đó:

- Hc: Hệ số hiệu chỉnh tương ứng của tài sản cơ sở được quy định tại Điều 12 Thông tư này. Cj bằng 0 nếu không đáp ứng đủ các điều kiện quy định tại Điều 12 Thông tư này;

- Hfx: Hệ số hiệu chỉnh độ lệch tiền tệ giữa giao dịch và tài sản bảo đảm, tài sản cơ sở và bằng 8%;

- CRW: Hệ số rủi ro tín dụng của đối tác theo quy định tại Điều 9 Thông tư này.

a) Đối với ngân hàng, chi nhánh ngân hàng nước ngoài mua có kỳ hạn:

(i) Ej: Giá trị mua lại theo thỏa thuận của giao dịch thứ j theo quy định pháp luật;

(ii) Cj: Giá trị của tài sản cơ sở thứ j.

b) Đối với ngân hàng, chi nhánh ngân hàng nước ngoài bán có kỳ hạn:

(i) Ej: Giá trị của tài sản cơ sở thứ j;

(ii) Cj: Giá trị mua lại theo thỏa thuận của giao dịch thứ j theo quy định pháp luật.

6. Đối với giao dịch mua có kỳ hạn tài sản tài chính theo quy định của Ngân hàng Nhà nước về hoạt động chiết khấu công cụ chuyển nhượng, giấy tờ có giá khác, rủi ro tín dụng đối tác được tính như sau:

RWAccr = Ej x CRW

Trong đó:

- Ej: Giá trị của giao dịch thứ j;

- CRW: Hệ số rủi ro tín dụng của đối tác theo quy định tại Điều 9 Thông tư này.

7. Đối với giao dịch có thỏa thuận thanh toán đồng thời mà đối tác không thực hiện thanh toán đúng thời gian đã cam kết, ngân hàng, chi nhánh ngân hàng nước ngoài phải có quy trình theo dõi, giám sát chặt chẽ và phải tính tài sản tính theo rủi ro tín dụng đối tác (RWAccr) khi giao dịch không được thanh toán sau 5 ngày kể từ ngày thanh toán đã cam kết theo công thức:

RWAccr = 12,5 x GD x r

Trong đó:

- GD: Số dư giao dịch;

- r: Hệ số rủi ro áp dụng theo số ngày chậm trả, được xác định như sau:

|

Số ngày chậm thanh toán |

Hệ số rủi ro |

|

Từ 5 đến 15 ngày |

8% |

|

Từ 16 đến 30 ngày |

50% |

|

Từ 31 đến 45 ngày |

75% |

|

Từ 46 ngày trở lên |

100% |

8. Đối với giao dịch không thỏa thuận thanh toán đồng thời, ngân hàng, chi nhánh ngân hàng nước ngoài đã thực hiện thanh toán theo cam kết, trong thời gian 5 ngày làm việc kể từ ngày thỏa thuận thanh toán mà đối tác chưa thực hiện nghĩa vụ, ngân hàng, chi nhánh ngân hàng nước ngoài tính tài sản tính theo rủi ro tín dụng đối tác (RWAccr) theo công thức sau:

RWAccr = Ej x CRW

Trong đó:

- Ej: Giá trị của giao dịch thứ j;

- CRW: Hệ số rủi ro tín dụng của đối tác theo quy định tại Điều 9 Thông tư này.

Sau 5 ngày làm việc kể từ ngày thỏa thuận thanh toán mà đối tác chưa thực hiện nghĩa vụ, ngân hàng, chi nhánh ngân hàng nước ngoài phải trừ giá trị giao dịch và chi phí thay thế của giao dịch, nếu có vào vốn tự có cho tới khi đối tác thực hiện nghĩa vụ.

9. Việc bù trừ hai bên là việc ngân hàng, chi nhánh ngân hàng nước ngoài thay thế một nghĩa vụ thanh toán với đối tác cho một đồng tiền nhất định vào thời điểm nhất định đối với các nghĩa vụ cùng đồng tiền và cùng thời điểm. Việc bù trừ hai bên chỉ được thực hiện khi đáp ứng các điều kiện sau đây:

a) Có thỏa thuận, hợp đồng bù trừ hai bên tạo ra một nghĩa vụ hợp pháp cho các giao dịch mà ngân hàng, chi nhánh ngân hàng nước ngoài được nhận hoặc phải thực hiện thanh toán theo số dư bù trừ của các giá trị thị trường của các giao dịch riêng lẻ khi đối tác không thực hiện nghĩa vụ theo hợp đồng do không có khả năng thanh toán, bị phá sản, bị thanh lý hoặc các trường hợp tương tự khác; không có điều khoản cho phép đối tác chỉ thực hiện việc thanh toán hạn chế hoặc không thanh toán đầy đủ từ tài sản của bên không thanh toán kể cả bên thanh toán là người được nhận thanh toán bù trừ;

b) Pháp luật của các nước có liên quan cho phép việc bù trừ hai bên;

c) Có quy trình đảm bảo các yêu cầu pháp lý của thỏa thuận, hợp đồng bù trừ hai bên được rà soát phù hợp theo những thay đổi của pháp luật liên quan.

10. Tài sản tính theo rủi ro tín dụng đối tác (RWAccr) khi bù trừ hai bên được xác định là tổng giá trị của các chi phí thay thế bù trừ, (nếu dương) và chỉ số tăng thêm theo giá trị vốn gốc danh nghĩa. Chỉ số tăng thêm của giao dịch bù trừ (ANet) được xác định theo công thức:

ANet = AGross (0,4 + 0,6 NGR)

Trong đó:

- AGross: Chỉ số tăng thêm tổng hợp được xác định bằng tổng giá trị tương lai trạng thái rủi ro của giao dịch của các giao dịch thành phần tính theo công thức quy định tại Mục 4 Phụ lục này.

- NGR: tỷ lệ chi phí thay thế bù trừ trên tỷ lệ thay thế tổng hợp của các giao dịch trong thỏa thuận/hợp đồng bù trừ hai bên.

Ví dụ minh họa đối với giao dịch mua, bán có kỳ hạn:

Ngân hàng A và Ngân hàng B ký kết hợp đồng mua bán có kỳ hạn 100 tỷ trái phiếu 10 năm của Ngân hàng C (không có xếp hạng tín nhiệm) trong thời hạn 3 tháng với giá trị mua lại là 98 tỷ. Giá trị thị trường của số trái phiếu này tại thời điểm tính là 99 tỷ. Hệ số rủi ro áp dụng cho Ngân hàng A, Ngân hàng B đối với các khoản phải đòi có thời hạn gốc nhỏ hơn 3 tháng lần lượt là: 50%; 70%.

- Ngân hàng A (bên bán) phải xác định tài sản tính theo rủi ro tín dụng đối tác cho giao dịch này như sau:

RWAccr = [Max(0, (99 - 98 x (1-0,12)]x 70% = 8,932 tỷ

- Ngân hàng B (bên mua) phải xác định tài sản tính theo rủi ro tín dụng đối tác cho giao dịch này như sau:

RWAccr = [Max(0, (98 - 99 x (1-0,12)]x 50% = 5,44 tỷ.

Phụ lục 2 ban hành kèm theo Thông tư số 41/2016/TT-NHNN được thay thế bởi Phụ lục 2 ban hành kèm theo Thông tư số 22/2023/TT-NHNN theo quy định tại Điều 2

Phụ lục 2 ban hành kèm theo Thông tư số 41/2016/TT-NHNN được thay thế bởi Phụ lục 2 ban hành kèm theo Thông tư số 22/2023/TT-NHNN theo quy định tại Điều 2

PHỤ LỤC 3

XÁC ĐỊNH GIÁ TRỊ CỦA CHỈ SỐ KINH DOANH

(Ban hành kèm theo Thông tư số 41/2016/TT-NHNN ngày 30 tháng 12 năm 2016

của Thống đốc Ngân hàng Nhà nước quy định tỷ lệ an toàn vốn đối với

ngân hàng, chi nhánh ngân hàng nước ngoài)

1. Ngân hàng, chi nhánh ngân hàng xác định giá trị của Chỉ số kinh doanh như sau:

|

Cấu phần |

Công thức tính |

Khoản mục trên Báo cáo kết quả hoạt động kinh doanh |

|

IC |

|Thu nhập lãi và các khoản thu nhập tương tự - Chi phí lãi và các chi phí tương tự| |

Thu nhập lãi và các khoản thu nhập tương tự |

|

Chi phí lãi và các chi phí tương tự |

||

|

SC |

Thu nhập từ hoạt động dịch vụ + Chi phí hoạt động dịch vụ + Thu nhập từ hoạt động khác + Chi phí từ hoạt động khác |

Thu nhập từ hoạt động dịch vụ |

|

Chi phí hoạt động dịch vụ |

||

|

Thu nhập từ hoạt động khác |

||

|

Chi phí hoạt động khác |

||

|

FC |

|Lãi/lỗ thuần từ hoạt động kinh doanh ngoại hối (bao gồm cả vàng tiêu chuẩn)| + |Lãi/lỗ thuần từ mua bán chứng khoán kinh doanh| + |Lãi/lỗ thuần từ mua bán, chứng khoán đầu tư| |

|Lãi/lỗ thuần từ hoạt động kinh doanh ngoại hối (bao gồm cả vàng tiêu chuẩn)| |

|

|Lãi/lỗ thuần từ mua bán chứng khoán kinh doanh| |

||

|

|Lãi/lỗ thuần từ mua bán, chứng khoán đầu tư| |

2. Các khoản mục sau đây không được tính vào bất cứ cấu phần nào của Chỉ số kinh doanh:

a) Chi bảo hiểm và tái bảo hiểm tài sản của ngân hàng, chi nhánh ngân hàng nước ngoài (một phần của Tài khoản 79 và 875);

b) Lãi/lỗ thuần do ngừng ghi nhận tài sản tài chính không được đánh giá theo giá trị hợp lý thông qua Báo cáo kết quả hoạt động kinh doanh (Tài khoản 742, Tài khoản 843);

c) Lãi/lỗ thuần do ngừng ghi nhận tài sản phi tài chính, nợ phải trả không được đánh giá theo giá trị hợp lý thông qua Báo cáo kết quả hoạt động kinh doanh (một phần của Tài khoản 79, Tài khoản 899);

d) Giá trị âm của lợi thế thương mại đã được ghi nhận vào Báo cáo kết quả hoạt động kinh doanh (một phần Tài khoản 79 đối với lợi thế thương mại được chuyển nhượng khi thực hiện mua tài sản mà chỉ tính một phần hoặc không tính đến lợi thế thương mại đi kèm).

Ví dụ minh họa:

|

Cấu phần |

Khoản mục trên Báo cáo KQHĐKD |

|

IC=|8.000 tỷ đồng - 3.500 tỷ đồng| = 4.500 tỷ đồng |

Thu nhập lãi và các khoản: 8.000 tỷ đồng |

|

Chi phí lãi và các chi phí tương tự: 3.500 tỷ đồng |

|

|

SC = 700 tỷ đồng + 400 tỷ đồng + 200 tỷ đồng + 110 tỷ đồng = 1.410 tỷ đồng |

Thu nhập từ hoạt động dịch vụ: 700 tỷ đồng |

|

Chi phí hoạt động dịch vụ: 400 tỷ đồng |

|

|

Thu nhập từ hoạt động khác: 200 tỷ đồng |

|

|

Chi phí hoạt động khác: 110 tỷ đồng |

|

|

FC = 450 tỷ đồng + |(100) tỷ đồng| + 50 tỷ = 600 tỷ đồng |

Lãi/lỗ thuần từ hoạt động kinh doanh ngoại hối: 450 tỷ đồng |

|

Lãi/lỗ thuần từ mua bán chứng khoán kinh doanh: (100) tỷ đồng |

|

|

Lãi/lỗ thuần từ mua bán, chứng khoán đầu tư: 50 tỷ đồng |

Phụ lục 3 ban hành kèm theo Thông tư số 41/2016/TT-NHNN được thay thế bởi Phụ lục 3 ban hành kèm theo Thông tư số 22/2023/TT-NHNN theo quy định tại Điều 2

Phụ lục 3 ban hành kèm theo Thông tư số 41/2016/TT-NHNN được thay thế bởi Phụ lục 3 ban hành kèm theo Thông tư số 22/2023/TT-NHNN theo quy định tại Điều 2

PHỤ LỤC 4

VỐN YÊU CẦU CHO RỦI RO THỊ TRƯỜNG

(Ban hành kèm theo Thông tư số 41/2016/TT-NHNN ngày 30 tháng 12 năm 2016

của Thống đốc Ngân hàng Nhà nước quy định tỷ lệ an toàn vốn đối với

ngân hàng, chi nhánh ngân hàng nước ngoài)

A. Nguyên tắc tính vốn cho rủi ro thị trường

Giá trị giao dịch, giá trị tài sản cơ sở phải được lấy theo giá trị thị trường (mark to market). Trường hợp không có giá trị thị trường, ngân hàng, chi nhánh ngân hàng nước ngoài phải tính toán giá trị theo các dữ liệu thị trường (mark to model) và phải chịu trách nhiệm về tính chính xác và hợp lý của phương pháp tính toán, đồng thời báo cáo Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) trước khi thực hiện. Ngân hàng Nhà nước (Cơ quan Thanh tra, giám sát ngân hàng) sẽ yêu cầu ngân hàng, chi nhánh ngân hàng nước ngoài sửa đổi phương pháp tính toán trong trường hợp cần thiết.

B. Cách tính vốn cho rủi ro thị trường

I. Vốn yêu cầu cho rủi ro lãi suất

1. Phạm vi tính vốn yêu cầu cho rủi ro lãi suất:

Ngân hàng, chi nhánh ngân hàng nước ngoài phải tính vốn yêu cầu cho rủi ro lãi suất đối với tất cả các công cụ tài chính trên sổ kinh doanh (bao gồm cả trạng thái dương hoặc âm) mà giá trị thị trường của các công cụ tài chính này sẽ bị ảnh hưởng khi có thay đổi về lãi suất trừ:

a) Trái phiếu chuyển đổi đã được tính vốn yêu cầu cho rủi ro giá cổ phiếu quy định tại Mục II Phụ lục này;

b) Công cụ vốn chủ sở hữu, công cụ vốn chủ sở hữu có tính chất nợ của đơn vị khác đã trừ khỏi vốn của ngân hàng, chi nhánh ngân hàng nước ngoài khi tính Vốn tự có quy định tại Phụ lục 1 Thông tư này;

c) Tài sản cơ sở của hợp đồng quyền chọn đã tính vốn yêu cầu cho giao dịch quyền chọn;

d) Các công cụ tài chính mua theo hợp đồng mua có kỳ hạn giấy tờ có giá giữa các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

2. Nguyên tắc tính vốn yêu cầu cho rủi ro lãi suất:

a) Ngân hàng, chi nhánh ngân hàng nước ngoài tính vốn yêu cầu cho rủi ro lãi suất cụ thể của từng công cụ tài chính có trạng thái dương hoặc âm và rủi ro lãi suất chung cho toàn bộ danh mục đảm bảo:

(i) Vốn yêu cầu cho rủi ro lãi suất cụ thể phát sinh từ các yếu tố liên quan đến đơn vị phát hành công cụ tài chính;

(ii) Vốn yêu cầu cho rủi ro lãi suất chung phát sinh từ thay đổi lãi suất trên thị trường.

b) Sản phẩm phái sinh lãi suất phải quy đổi thành trạng thái danh nghĩa tương ứng của các tài sản cơ sở và dùng giá trị thị trường của tài sản cơ sở để tính vốn yêu cầu cho rủi ro lãi suất như sau:

(i) Tính vốn yêu cầu cho rủi ro lãi suất chung theo quy định tại điểm 4 Mục này;

(ii) Tính vốn yêu cầu cho rủi ro lãi suất cụ thể theo quy định tại điểm 3 Mục này. Các hợp đồng hoán đổi tiền tệ và lãi suất; hợp đồng kỳ hạn lãi suất hoặc ngoại tệ; hợp đồng tương lai lãi suất; hợp đồng tương lai dựa trên chỉ số lãi suất; hợp đồng tương lai ngoại tệ và các công cụ tài chính khác không phải tính rủi ro lãi suất cụ thể.

c) Giao dịch mua (bán) hợp đồng kỳ hạn, hợp đồng tương lai mà tài sản cơ sở là các chứng khoán nợ phải chuyển đổi thành 02 trạng thái tương ứng của các chứng khoán nợ như sau:

(i) Trạng thái dương (âm) của chứng khoán nợ;

(ii) Trạng thái âm (dương) của chứng khoán nợ có lãi suất bằng 0 (zero coupon) và rủi ro lãi suất cụ thể bằng 0 (ví dụ tương đương trái phiếu Chính phủ có lãi suất bằng 0) có thời hạn bằng thời gian đến hạn của hợp đồng kỳ hạn, hợp đồng tương lai.

d) Hợp đồng kỳ hạn, hợp đồng tương lai mà tài sản cơ sở là danh mục chứng khoán nợ hoặc chỉ số chứng khoán nợ phải chuyển đổi thành các hợp đồng kỳ hạn, hợp đồng tương lai của từng chứng khoán nợ như sau:

(i) Hợp đồng kỳ hạn, hợp đồng tương lai mà tài sản cơ sở là danh mục chứng khoán nợ hoặc chỉ số chứng khoán nợ là tổng của các hợp đồng kỳ hạn, hợp đồng tương lai của từng loại chứng khoán trong danh mục/chỉ số có giá trị bằng tỷ lệ tương ứng giữa giá trị của mỗi chứng khoán nợ với giá trị của tổng danh mục/chỉ số;

(ii) Các hợp đồng kỳ hạn, hợp đồng tương lai của từng chứng khoán nợ được tính trạng thái theo quy định tại điểm 4b Mục này.

đ) Đối với hợp đồng lãi suất kỳ hạn, ngân hàng, chi nhánh ngân hàng nước ngoài bán (mua) hợp đồng lãi suất kỳ hạn phải chuyển đổi thành 02 trạng thái tương ứng như sau:

(i) Trạng thái âm (dương) của giá trị danh nghĩa chứng khoán nợ có lãi suất bằng 0 (zero coupon) và rủi ro lãi suất cụ thể bằng 0 (ví dụ tương đương trái phiếu Chính phủ có lãi suất bằng 0) có thời hạn bằng tổng của thời gian đến hạn của hợp đồng kỳ hạn và thời hạn của tài sản cơ sở;

(ii) Trạng thái dương (âm) của giá trị danh nghĩa chứng khoán nợ có lãi suất bằng 0 (zero coupon) và rủi ro lãi suất cụ thể bằng 0 có thời hạn bằng thời gian đến hạn của hợp đồng kỳ hạn.

e) Đối với giao dịch hoán đổi ngoại tệ, hợp đồng hoán đổi lãi suất, ngân hàng, chi nhánh ngân hàng nước ngoài tính theo hai trạng thái danh nghĩa 1 và 2 như sau:

|

|

Trạng thái danh nghĩa 1 |

Trạng thái danh nghĩa 2 |

|

Ngân hàng, chi nhánh ngân hàng nước ngoài nhận lãi suất cố định và trả lãi suất thả nổi |

Trạng thái âm của chứng khoán nợ có rủi ro lãi suất cụ thể bằng 0, có lãi suất là lãi suất thả nổi, có thời hạn là thời hạn định lại lãi suất |

Trạng thái dương của chứng khoán nợ có rủi ro lãi suất cụ thể bằng 0, có lãi suất, thời hạn tương ứng là lãi suất cố định, thời hạn của hợp đồng hoán đổi |

|

Ngân hàng, chi nhánh ngân hàng nước ngoài nhận lãi suất thả nổi và trả lãi suất cố định |

Trạng thái âm của chứng khoán nợ có rủi ro lãi suất cụ thể bằng 0, có lãi suất, thời hạn tương ứng là lãi suất cố định, thời hạn của hợp đồng hoán đổi |

Trạng thái dương của chứng khoán nợ có rủi ro lãi suất cụ thể bằng 0, có lãi suất là lãi suất thả nổi, có thời hạn là thời hạn định lại lãi suất |

|

Ngân hàng, chi nhánh ngân hàng nước ngoài nhận và trả lãi suất thả nổi |

Trạng thái âm của chứng khoán nợ có rủi ro lãi suất cụ thể bằng 0, có lãi suất là lãi suất thả nổi, có thời hạn là thời hạn định lại lãi suất |

Trạng thái dương của chứng khoán nợ có rủi ro lãi suất cụ thể bằng 0, có lãi suất là lãi suất thả nổi, có thời hạn là thời hạn định lại lãi suất |

|

Ngân hàng, chi nhánh ngân hàng nước ngoài nhận và trả lãi suất cố định |

Trạng thái âm của chứng khoán nợ có rủi ro lãi suất cụ thể bằng 0, có lãi suất là lãi suất cố định, có thời hạn là thời hạn của hợp đồng hoán đổi |

Trạng thái dương của chứng khoán nợ có rủi ro lãi suất cụ thể bằng 0, có lãi suất là lãi suất cố định, có thời hạn là thời hạn của hợp đồng hoán đổi |

Đối với giao dịch hoán đổi ngoại tệ, hai trạng thái danh nghĩa của chứng khoán nợ có rủi ro lãi suất cụ thể bằng 0 ở bảng trên là hai trạng thái danh nghĩa của chứng khoán nợ có đồng tiền phát hành là hai đồng tiền tương ứng trong giao dịch hoán đổi tiền tệ.

3. Vốn yêu cầu cho rủi ro lãi suất cụ thể (![]() ) xác định theo công thức sau:

) xác định theo công thức sau:

Trong đó:

- ei: là giá trị thị trường của công cụ tài chính thứ i;

- SRW: là hệ số rủi ro lãi suất cụ thể của từng công cụ tài chính.

Hệ số rủi ro lãi suất cụ thể (SRW) được xác định như sau:

a) Đối với các công cụ tài chính do Chính phủ Việt Nam, Ủy ban nhân dân tỉnh, thành phố trực thuộc Trung ương phát hành hoặc bảo lãnh thanh toán, hệ số rủi ro lãi suất cụ thể là 0%;

b) Đối với các công cụ tài chính khác, hệ số rủi ro lãi suất cụ thể SRW được xác định theo bảng dưới đây:

|

Công cụ tài chính |

Xếp hạng tín nhiệm độc lập |

SRW |

|

Nhóm 1 |

Từ AA- đến AAA |

0% |

|

Từ BBB- đến A+ |

0,25% trường hợp thời hạn còn lại đến ngày đáo hạn của công cụ tài chính từ 6 tháng trở xuống |

|

|

|

1% trường hợp 6 tháng < thời hạn còn lại đến ngày đáo hạn của công cụ tài chính ≤ 24 tháng |

|

|

|

1,6% trường hợp thời hạn còn lại đến ngày đáo hạn của công cụ tài chính > 24 tháng |

|

|

Từ B- đến BB+ |

8% |

|

|

Dưới mức B- |

12% |

|

|

Không xếp hạng |

12% |

|

|

Nhóm 2 |

|

0,25% trường hợp thời hạn còn lại đến ngày đáo hạn của công cụ tài chính từ 6 tháng trở xuống |

|

1% trường hợp 6 tháng < thời hạn đáo hạn của công cụ tài chính ≤ 24 tháng |

||

|

1,6% trường hợp thời hạn còn lại đến ngày đáo hạn của công cụ tài chính > 24 tháng |

||

|

Nhóm 3 |

Từ BB- đến BB+ |

8% |

|

Dưới mức BB- |

12% |

|

|

Không xếp hạng |

12% |

Trong đó:

- Nhóm 1: Công cụ tài chính do chính phủ, chính quyền địa phương của các nước phát hành.

- Nhóm 2:

+ Công cụ tài chính do các tổ chức tài chính quốc tế hoặc doanh nghiệp nhà nước phát hành;

+ Công cụ tài chính khác được ít nhất hai tổ chức xếp hạng tín nhiệm xếp hạng BBB- hoặc tương đương trở lên.

- Nhóm 3: Công cụ tài chính còn lại.

4. Vốn yêu cầu cho rủi ro lãi suất chung (![]() ):

):

a) Vốn yêu cầu cho rủi ro lãi suất chung là tổng các giá trị tuyệt đối của vốn yêu cầu cho rủi ro lãi suất chung tính riêng của từng loại đồng tiền.

b) Vốn yêu cầu cho rủi ro lãi suất chung được xác định bằng phương pháp thang kỳ hạn theo công thức như sau:

Trong đó:

- NWP: Vốn yêu cầu để bù đắp cho rủi ro do lệch trạng thái trên sổ kinh doanh;

- VD (vertical disallowance): Vốn yêu cầu để bù đắp cho rủi ro do khớp trạng thái trong cùng thang kỳ hạn;

- HD (horizontal disallowance): Vốn yêu cầu để bù đắp cho rủi ro do khớp trạng thái trong cùng một (01) vùng hoặc giữa các vùng khác nhau.

c) Vốn yêu cầu cho rủi ro lãi suất chung thực hiện theo các bước sau:

(i) Bước 1: Xác định các Kỳ hạn theo thời hạn còn lại đến ngày đáo hạn hoặc thời hạn còn lại đến kỳ điều chỉnh lãi suất của từng trạng thái của công cụ tài chính.

(ii) Bước 2: Phân bổ các trạng thái công cụ tài chính theo Thang kỳ hạn (Maturity) theo bảng dưới đây:

|

|

Thang kỳ hạn (Maturity) (1 tháng là 30 ngày; 1 năm là 360 ngày) |

Hệ số rủi ro (Weighting) |

Trạng thái ròng (Net position) |

Trạng thái điều chỉnh theo hệ số rủi ro (Weighted Position) |

Trạng thái tương ứng điều chỉnh theo hệ số rủi ro (Matched Weighted Position) |

Trạng thái không tương ứng điều chỉnh theo hệ số rủi ro (Unmatched Weighted Position) |

Tổng của trạng thái điều chỉnh theo hệ số rủi ro theo vùng (Sums of weighted positions by zone) |

Trạng thái tương ứng điều chỉnh theo hệ số rủi ro theo vùng (Matched Weighted Position by zone) |

Trạng thái không tương ứng điều chỉnh theo hệ số rủi ro theo vùng (Unmatched Weighted Position by zone) |

Trạng thái tương ứng điều chỉnh theo hệ số rủi ro giữa các vùng (Matched weighted position between zones) |

||||||

|

Vùng (Zone) |

Lãi suất ≥ 3% |

Lãi suất <> |

% |

Dương (Long) |

Âm (Short) |

Dương (Long) |

Âm (Short) |

|

+/- |

Dương (Long) |

Âm (Short) |

|

+/- |

1/2 |

2/3 |

1/3 |

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

|

|

|

|

|

||||

|

Vùng 1 |

dưới 1 tháng trở xuống |

dưới 1 tháng |

0,00 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1- dưới 3 tháng |

1- dưới 3 tháng |

0,20 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3- dưới 6 tháng |

3- dưới 6 tháng |

0,40 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

6- dưới 12 tháng |

6- dưới 12 tháng |

0,70 |

|

|

|

|

|

|

|

|

(b) |

|

|

|

|

|

|

|

||||||||||||||||

|

Vùng 2 |

1- dưới 2 năm |

1- dưới 1,9 năm |

1,25 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

2- dưới 3 năm |

1,9- dưới 2,8 năm |

1,75 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3- dưới 4 năm |

2,8- dưới 3,6 năm |

2,25 |

|

|

|

|

|

|

|

|

(c) |

|

|

|

|

|

|

|

||||||||||||||||

|

Vùng 3 |

4- dưới 5 năm |

3,6- dưới 4,3 năm |

2,75 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5- dưới 7 năm |

4,3- dưới 5,7 năm |

3,25 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

7- dưới 10 năm |

5,7- dưới 7,3 năm |

3,75 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

10- dưới 15 năm |

7,3-dưới 9,3 năm |

4,50 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

15- dưới 20 năm |

9,3- dưới 10,6 năm |

5,25 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

từ 20 năm trở lên |

10,6- dưới 12 năm |

6,00 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

12- dưới 20 năm |

8,00 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

từ 20 năm trở lên |

12,50 |

|

|

|

|

|

|

|

|

(d) |

|

|

|

|

|

|

|

|

|

|

|

|

Tổng (L) |

Tổng (S) |

Tổng (a) |

|

|

|

|

|

(e) |

(f) |

(g) |

|

|

|

|

|

|

|

NWP=|(L)-(S)| |

VD=10%*(a) |

|

|

|

|

|

|

|

|

|

- Bước 3: Xác định Trạng thái ròng dương (Long position) của từng thang kỳ hạn là tổng các trạng thái dương của cùng thang kỳ hạn đó và Trạng thái ròng âm (Short position) là tổng các trạng thái âm của cùng thang kỳ hạn đó.

- Bước 4: Xác định Trạng thái dương/âm điều chỉnh theo hệ số rủi ro (weighted long/short position) của từng thang kỳ hạn bằng cách nhân trạng Thái ròng dương/âm (Long/Short position) với hệ số rủi ro lãi suất của thang kỳ hạn đó.

- Bước 5: Tính NWP theo công thức:

NWP = Giá trị tuyệt đối của (Tổng Trạng thái dương điều chỉnh theo hệ số rủi ro của các thang kỳ hạn (ký hiệu là L trong bảng trên) - Tổng Trạng thái âm điều chỉnh theo hệ số rủi ro của các thang kỳ hạn (ký hiệu là S trong bảng trên)).

- Bước 6: Tính VD:

- Xác định các thang kỳ hạn có cả Trạng thái dương (Long position) và Trạng thái âm (Short position) để từ đó xác định Trạng thái tương ứng điều chỉnh theo hệ số rủi ro (matched weighted position) của thang kỳ hạn đó là giá trị tuyệt đối nhỏ hơn giữa hai Trạng thái dương (Long position) và Trạng thái âm (Short position) của thang kỳ hạn đó;

- Tính Tổng Trạng thái tương ứng điều chỉnh theo hệ số rủi ro (matched weighted position) của các thang kỳ hạn (ký hiệu là (a) trong bảng trên);

- Tính VD theo công thức sau: VD = 10% x (a).

- Bước 7:

- Xác định Trạng thái không tương ứng điều chỉnh theo hệ số rủi ro (unmatched weighted position) của từng thang kỳ hạn là hiệu số của giá trị tuyệt đối của Trạng thái dương điều chỉnh theo hệ số rủi ro (weighted long position) trừ đi giá trị tuyệt đối của Trạng thái âm điều chỉnh theo hệ số rủi ro (weighted short position) của từng thang kỳ hạn, có dấu dương (+)/ dấu âm (-);

- Xác định Tổng trạng thái không tương ứng điều chỉnh theo hệ số rủi ro của từng vùng (sums of unmatched weighted position by zone) là tổng các Trạng thái dương/âm không tương ứng điều chỉnh theo hệ số rủi ro (unmatched weighted long/short position) của từng vùng;

- Xác định Trạng thái tương ứng điều chỉnh theo hệ số rủi ro của từng vùng (matched weighted position by zone) là giá trị tuyệt đối nhỏ hơn của hai Trạng thái dương (Long position) và Trạng thái âm (Short position) của từng vùng (Zone) (ký hiệu Trạng thái tương ứng điều chỉnh theo hệ số rủi ro của vùng (Zone) 1, 2 và 3 lần lượt là (b), (c) và (d) trong bảng trên).

- Bước 8:

- Xác định Trạng thái không tương ứng điều chỉnh theo hệ số rủi ro của từng vùng (unmatched weighted position by zone) hiệu số của giá trị tuyệt đối của Trạng thái dương điều chỉnh theo hệ số rủi ro của vùng đó (weighted long position by zone) trừ đi giá trị tuyệt đối của Trạng thái âm điều chỉnh theo hệ số rủi ro của vùng đó (weighted short position by zone);

- Xác định Trạng thái tương ứng điều chỉnh theo hệ số rủi ro giữa các vùng (matched weighted position between zones) theo từng cặp vùng như sau:

+ Trạng thái tương ứng điều chỉnh theo hệ số rủi ro giữa vùng 1 và vùng 2 (matched weighted position between zone 1 and zone 2) là giá trị tuyệt đối nhỏ hơn giữa hai Trạng thái không tương ứng điều chỉnh theo hệ số rủi ro của vùng 1 (unmatched weighted position by zone 1) và Trạng thái không tương ứng điều chỉnh theo hệ số rủi ro của vùng 2 (unmatched weighted position by zone 2) nếu hai trạng thái này trái dấu (ký hiệu là (e) trong bảng trên);

+ Trạng thái tương ứng điều chỉnh theo hệ số rủi ro giữa vùng 2 và vùng 3 (matched weighted position between zone 2 and zone 3) là giá trị tuyệt đối nhỏ hơn giữa hai Trạng thái không tương ứng điều chỉnh theo hệ số rủi ro của vùng 2 (unmatched weighted position by zone 1) và Trạng thái không tương ứng điều chỉnh theo hệ số rủi ro của vùng 3 (unmatched weighted position by zone 2) nếu hai trạng thái này trái dấu (ký hiệu là (f) trong bảng trên);

+ Trạng thái tương ứng điều chỉnh theo hệ số rủi ro giữa vùng 1 và vùng 3 (matched weighted position between zone 1 and zone 3) là giá trị tuyệt đối nhỏ hơn giữa hai Trạng thái không tương ứng còn lại điều chỉnh theo hệ số rủi ro của vùng 1 (residual unmatched weighted position by zone 1) và Trạng thái không tương ứng còn lại điều chỉnh theo hệ số rủi ro của vùng 3 (residual unmatched weighted position by zone 3) nếu hai trạng thái này trái dấu (ký hiệu là (g) trong bảng trên).

- Bước 9: Tính HD theo công thức sau:

HD = (b) x 40% + (c) x 30% + (d) x 30% + (e) x 40% + (f) x 40% + (g) x 100%

Ví dụ: Cách tính vốn yêu cầu cho rủi ro lãi suất chung theo phương pháp thang kỳ hạn

Giả sử ngân hàng đang nắm giữ các tài sản tài chính sau đây:

(a) Trái phiếu thuộc Nhóm 2, giá trị thị trường 15 tỷ đồng, thời hạn còn lại là 8 năm, lãi suất coupon là 8%;

(b) Trái phiếu Chính phủ, giá trị thị trường 75 tỷ đồng, thời hạn còn lại là 2 tháng, lãi suất coupon là 7%

(c) Hợp đồng hoán đổi lãi suất, giá trị thị trường của tài sản cơ sở danh nghĩa là 150 tỷ đồng, theo đó, ngân hàng nhận lãi suất thả nổi và trả lãi suất cố định, thời hạn điều chỉnh lãi suất tiếp theo là sau 9 tháng, thời hạn còn lại của hợp đồng hoán đổi là 8 năm;

(d) Trạng thái dương hợp đồng tương lai lãi suất giá trị 50 tỷ đồng, đến hạn trong vòng 6 tháng, thời hạn của tài sản cơ sở là trái phiếu Chính phủ là 3,5 năm.

Phân bổ các trạng thái tài sản tài chính theo Thang kỳ hạn theo bảng dưới đây:

|

|

Thang kỳ hạn (Maturity) (1 tháng là 30 ngày; 1 năm là 360 ngày) |

Hệ số rủi ro (Weighting) |

Trạng thái ròng (Net position) |

Trạng thái điều chỉnh theo hệ số rủi ro (Weighted Position) |

Trạng thái tương ứng điều chỉnh theo hệ số rủi ro (Matched Weighted Position) |

Trạng thái không tương ứng điều chỉnh theo hệ số rủi ro (Unmatched Weighted Position) |

Tổng của trạng thái điều chỉnh theo hệ số rủi ro theo vùng (Sums of weighted positions by zone) |

Trạng thái tương ứng điều chỉnh theo hệ số rủi ro theo vùng (Matched Weighted Position by zone) |