- Tổng quan

- Nội dung

- VB gốc

- Tiếng Anh

- Hiệu lực

- VB liên quan

- Lược đồ

-

Nội dung hợp nhất

Tính năng này chỉ có tại LuatVietnam.vn. Nội dung hợp nhất tổng hợp lại tất cả các quy định còn hiệu lực của văn bản gốc và các văn bản sửa đổi, bổ sung, đính chính... trên một trang. Việc hợp nhất văn bản gốc và những văn bản, Thông tư, Nghị định hướng dẫn khác không làm thay đổi thứ tự điều khoản, nội dung.

Khách hàng chỉ cần xem Nội dung hợp nhất là có thể nắm bắt toàn bộ quy định hiện hành đang áp dụng, cho dù văn bản gốc đã qua nhiều lần chỉnh sửa, bổ sung.

- Tải về

Thông tư 81/2020/TT-BTC sửa Thông tư hướng dẫn mua lại, hoán đổi công cụ nợ của CP

| Cơ quan ban hành: | Bộ Tài chính |

Số công báo:

Số công báo là mã số ấn phẩm được đăng chính thức trên ấn phẩm thông tin của Nhà nước. Mã số này do Chính phủ thống nhất quản lý.

|

Đã biết

|

| Số hiệu: | 81/2020/TT-BTC | Ngày đăng công báo: |

Đã biết

|

| Loại văn bản: | Thông tư | Người ký: | Huỳnh Quang Hải |

|

Ngày ban hành:

Ngày ban hành là ngày, tháng, năm văn bản được thông qua hoặc ký ban hành.

|

15/09/2020 |

Ngày hết hiệu lực:

Ngày hết hiệu lực là ngày, tháng, năm văn bản chính thức không còn hiệu lực (áp dụng).

|

Đang cập nhật |

|

Áp dụng:

Ngày áp dụng là ngày, tháng, năm văn bản chính thức có hiệu lực (áp dụng).

|

Đã biết

|

Tình trạng hiệu lực:

Cho biết trạng thái hiệu lực của văn bản đang tra cứu: Chưa áp dụng, Còn hiệu lực, Hết hiệu lực, Hết hiệu lực 1 phần; Đã sửa đổi, Đính chính hay Không còn phù hợp,...

|

Đã biết

|

| Lĩnh vực: | Tài chính-Ngân hàng |

TÓM TẮT THÔNG TƯ 81/2020/TT-BTC

Ngày 15/09/2020, Bộ Tài chính ban hành Thông tư 81/2020/TT-BTC về việc sửa đổi, bổ sung một số điều của Thông tư 110/2018/TT-BTC ngày 15/11/2018 của Bộ Tài chính hướng dẫn mua lại, hoán đổi công cụ nợ của Chính phủ, trái phiếu được Chính phủ bảo lãnh và trái phiếu chính quyền địa phương tại thị trường trong nước và Thông tư 342/2016/TT-BTC ngày 30/12/2016 của Bộ Tài chính quy định chi tiết và hướng dẫn thi hành một số điều của Nghị định 163/2016/NĐ-CP ngày 21/12/2016 của Chính phủ quy định chi tiết thi hành một số điều của Luật Ngân sách Nhà nước.

Theo đó, bổ sung quy định về tiền phạt nhà tạo lập thị trường không có đủ công cụ nợ trúng thầu mua lại, hoán đổi công cụ nợ tại Thông tư 110/2018/TT-BTC như sau: Trường hợp nhà tạo lập thị trường thiếu công cụ nợ mua lại, hoán đổi do nguyên nhân khách quan, chủ thể tổ chức phát hành quyết định việc miễn trừ trách nhiệm nộp phạt nhà tạo lập thị trường.

Ngoài ra, bổ sung nội dung mua lại vào quy định chi trả nợ trái phiếu Chính phủ tại Thông tư 342/2016/TT-BTC cụ thể: Căn cứ dự toán và yêu cầu nghĩa vụ trả nợ đến hạn, Kho bạc Nhà nước thực hiện xuất quỹ ngân sách trung ương để thanh toán, đồng thời hạch toán giảm nợ vay (đối với các khoản trả nợ gốc) và hạch toán chi ngân sách trung ương (đối với các khoản trả lãi, phí và chi phí phát sinh khác từ việc phát hành, hoán đổi, mua lại, thanh toán trái phiếu Chính phủ) theo quy định.

Thông tư có hiệu lực kể từ ngày 01/11/2020.

Xem chi tiết Thông tư 81/2020/TT-BTC có hiệu lực kể từ ngày 01/11/2020

Tải Thông tư 81/2020/TT-BTC

|

BỘ TÀI CHÍNH _________ Số: 81/2020/TT-BTC

|

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM __________________________ Hà Nội, ngày 15 tháng 9 năm 2020 |

THÔNG TƯ

Sửa đổi, bổ sung một số điều của Thông tư số 110/2018/TT-BTC ngày 15 tháng 11 năm 2018 của Bộ Tài chính hướng dẫn mua lại, hoán đổi công cụ nợ của Chính phủ, trái phiếu được Chính phủ bảo lãnh và trái phiếu chính quyền địa phương tại thị trường trong nước và Thông tư số 342/2016/TT-BTC ngày 30 tháng 12 năm 2016 của Bộ Tài chính quy định chi tiết và hướng dẫn thi hành một số điều của Nghị định số 163/2016/NĐ-CP ngày 21 tháng 12 năm 2016 của Chính phủ quy định chi tiết thi hành một số điều của Luật Ngân sách nhà nước

______________

Căn cứ Luật Quản lý nợ công ngày 23 tháng 11 năm 2017;

Căn cứ Luật Ngân sách nhà nước ngày 25 tháng 6 năm 2015;

Căn cứ Nghị định số 95/2018/NĐ-CP ngày 30 tháng 6 năm 2018 của Chính phủ quy định về phát hành, đăng ký, lưu ký, niêm yết và giao dịch công cụ nợ của Chính phủ trên thị trường chứng khoán;

Căn cứ Nghị định số 91/2018/NĐ-CP ngày 26 tháng 6 năm 2018 của Chính phủ về cấp và quản lý bảo lãnh Chính phủ;

Căn cứ Nghị định số 93/2018/NĐ-CP ngày 30 tháng 6 năm 2018 của Chính phủ quy định về quản lý nợ của chính quyền địa phương;

Căn cứ Nghị định số 94/2018/NĐ-CP ngày 30 tháng 6 năm 2018 của Chính phủ về nghiệp vụ quản lý nợ công;

Căn cứ Nghị định số 163/2016/NĐ-CP ngày 21 tháng 12 năm 2016 của Chính phủ quy định chi tiết thi hành một số điều của Luật Ngân sách nhà nước;

Căn cứ Nghị định số 87/2017/NĐ-CP ngày 26 tháng 7 năm 2017 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Bộ Tài chính;

Theo đề nghị của Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính,

Bộ trưởng Bộ Tài chính ban hành Thông tư sửa đổi, bổ sung một số điều của Thông tư số 110/2018/TT-BTC ngày 15 tháng 11 năm 2018 của Bộ Tài chính hướng dẫn mua lại, hoán đổi công cụ nợ của Chính phủ, trái phiếu được Chính phủ bảo lãnh và trái phiếu chính quyền địa phương tại thị trường trong nước và Thông tư số 342/2016/TT-BTC ngày 30 tháng 12 năm 2016 của Bộ Tài chính quy định chi tiết và hướng dẫn thi hành một số điều của Nghị định số 163/2016/NĐ-CP ngày 21 tháng 12 năm 2016 của Chính phủ quy định chi tiết thi hành một số điều của Luật Ngân sách nhà nước.

Điều 1. Sửa đổi, bổ sung một số điều của Thông tư số 110/2018/TT-BTC ngày 15 tháng 11 năm 2018 của Bộ Tài chính hướng dẫn mua lại, hoán đổi công cụ nợ của Chính phủ, trái phiếu được Chính phủ bảo lãnh và trái phiếu chính quyền địa phương tại thị trường trong nước như sau:

1. Điều 13 được sửa đổi, bổ sung như sau:

“Điều 13. Xác định giá mua lại một (01) công cụ nợ

1. Xác định giá mua lại một (01) công cụ nợ không thanh toán lãi định kỳ

a) Đối với tín phiếu Kho bạc

Trong đó:

G = Giá một (01) tín phiếu (được làm tròn xuống đơn vị đồng);

MG = Mệnh giá tín phiếu;

Lt = Lãi suất chiết khấu áp dụng với tín phiếu bị mua lại (%/365 ngày);

n = Số ngày thực tế kể từ ngày mua lại tín phiếu tới ngày tín phiếu đáo hạn.

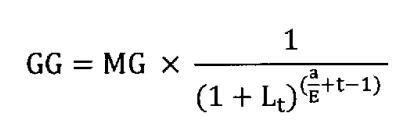

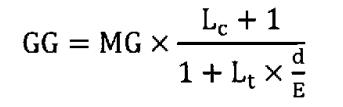

b) Đối với công cụ nợ không thanh toán lãi định kỳ khác có kỳ hạn khi phát hành từ một (01) năm trở lên và kỳ hạn còn lại tại thời điểm mua lại trên một (01) năm:

Trong đó:

GG = Giá mua lại một (01) công cụ nợ (được làm tròn xuống đơn vị đồng);

MG = Mệnh giá công cụ nợ;

a = Số ngày kể từ ngày mua lại công cụ nợ cho đến ngày thanh toán tiền lãi kế tiếp theo giả định;

E=số ngày trong kỳ trả lãi giả định mà công cụ nợ được mua lại;

t=Số lần trả lãi giả định kể từ ngày mua lại công cụ nợ đến ngày công cụ nợ đáo hạn;

Lt = Lãi suất mua lại công cụ nợ (%/năm).

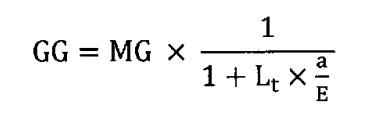

c) Đối với công cụ nợ không thanh toán lãi định kỳ khác có kỳ hạn khi phát hành từ một (01) năm trở lên và kỳ hạn còn lại tại thời điểm mua lại từ một (01) năm trở xuống:

Trong đó:

GG = Giá mua lại một (01) công cụ nợ (được làm tròn xuống đơn vị đồng);

MG = Mệnh giá công cụ nợ;

a = Số ngày kể từ ngày mua lại công cụ nợ cho đến ngày đáo hạn

E = Số ngày trong kỳ trả lãi giả định mà công cụ nợ được mua lại;

Lt = Lãi suất mua lại công cụ nợ (%/năm).

2. Xác định giá mua lại một (01) công cụ nợ có lãi suất danh nghĩa cố định, thanh toán lãi định kỳ và có các kỳ trả lãi bằng nhau

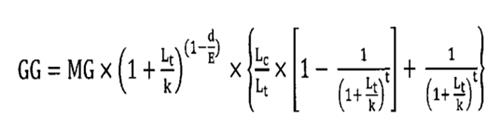

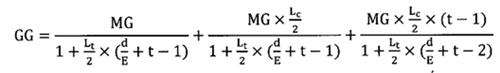

a) Đối với công cụ nợ bị mua lại có kỳ hạn còn lại trên một (01) năm tính từ thời điểm mua lại

- Trường hợp ngày mua lại công cụ nợ trước hoặc vào ngày đăng ký cuối cùng của kỳ trả lãi kế tiếp, giá mua lại một (01) công cụ nợ được xác định như sau:

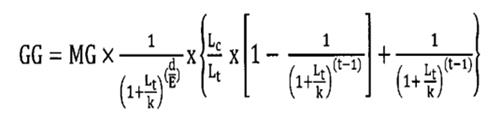

- Trường hợp ngày mua lại công cụ nợ sau ngày đăng ký cuối cùng của kỳ trả lãi kế tiếp, giá mua lại một (01) công cụ nợ được xác định như sau:

Trong đó:

GG = Giá mua lại một (01) công cụ nợ (được làm tròn xuống đơn vị đồng);

MG = Mệnh giá công cụ nợ;

Lc = Lãi suất danh nghĩa công cụ nợ (%/năm);

k =Số lần thanh toán lãi định kỳ trong 1 năm;

d =Số ngày thực tế giữa ngày mua lại công cụ nợ và ngày thanh toán tiền lãi kế tiếp;

E =Số ngày thực tế trong kỳ trả lãi mà công cụ nợ được mua lại;

t =Số lần thanh toán lãi công cụ nợ giữa ngày mua lại công cụ nợ và ngày đáo hạn của công cụ nợ;

Lt = Lãi suất mua lại công cụ nợ (%/năm),

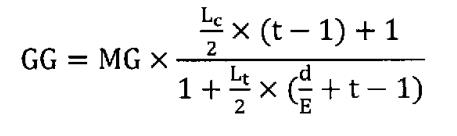

b) Đối với công cụ nợ bị mua lại có kỳ hạn còn lại từ một (01) năm trở xuống tính từ thời điểm mua lại

- Đối với công cụ nợ được thanh toán lãi mười hai (12) tháng một lần, giá mua lại một (01) công cụ nợ được xác định như sau:

- Đối với công cụ nợ được thanh toán lãi sáu (06) tháng một lần

+ Trường hợp ngày mua lại công cụ nợ trước hoặc vào ngày đăng ký cuối cùng của kỳ trả lãi kế tiếp, giá mua lại một (01) công cụ nợ được xác định như sau:

+ Trường hợp ngày mua lại công cụ nợ sau ngày đăng ký cuối cùng của kỳ trả lãi kế tiếp, giá mua lại một (01) công cụ nợ được xác định như sau:

Trong đó:

GG = Giá mua lại một (01) công cụ nợ (được làm tròn xuống đơn vị đồng);

MG = Mệnh giá công cụ nợ;

Lc=Lãi suất danh nghĩa công cụ nợ (%/năm);

d=Số ngày thực tế giữa ngày mua lại công cụ nợ và ngày thanh toán tiền lãi kế tiếp;

E = Số ngày thực tế trong kỳ trả lãi mà công cụ nợ được mua lại;

t = Số lần thanh toán lãi công cụ nợ giữa ngày mua lại công cụ nợ và ngày đáo hạn của công cụ nợ;

Lt = Lãi suất mua lại công cụ nợ (%/năm).

3. Xác định giá mua lại một (01) công cụ nợ có lãi suất danh nghĩa cố định, thanh toán lãi định kỳ và có kỳ trả lãi đầu tiên ngắn hơn hoặc dài hơn so với các kỳ trả lãi tiếp theo

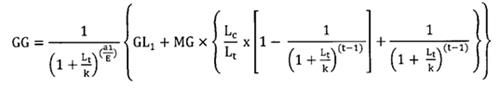

a) Đối với công cụ nợ bị mua lại có kỳ hạn còn lại trên một (01) năm tính từ thời điểm mua lại

- Trường hợp ngày mua lại công cụ nợ trước hoặc vào ngày đăng ký cuối cùng để nhận được tiền lãi công cụ nợ của kỳ trả lãi đầu tiên:

+ Trường hợp số ngày thực tế từ ngày mua lại công cụ nợ đến ngày thanh toán tiền lãi của kỳ trả lãi đầu tiên ngắn hơn một (01) kỳ trả lãi thông thường, giá mua một (01) công cụ nợ được xác định như sau:

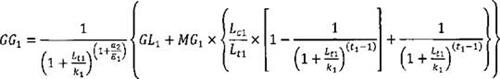

+ Trường hợp số ngày thực tế từ ngày mua lại công cụ nợ đến ngày thanh toán tiền lãi của kỳ trả lãi đầu tiên dài hơn hoặc bằng một (01) kỳ trả lãi thông thường, giá mua một (01) công cụ nợ được xác định như sau:

GG = Giá mua một (01) công cụ nợ (được làm tròn xuống đơn vị đồng);

GL1 = Số tiền thanh toán lãi của một (01) công cụ nợ đối với kỳ trả lãi đầu tiên theo điều khoản của công cụ nợ khi phát hành lần đầu;

MG =Mệnh giá công cụ nợ;

Lt =Lãi suất mua lại công cụ nợ (%/năm);

Lc =Lãi suất danh nghĩa công cụ nợ (%/năm);

k =Số lần thanh toán lãi định kỳ trong 1 năm;

a1=Số ngày thực tế giữa ngày mua lại công cụ nợ và ngày thanh toán tiền lãi công cụ nợ đầu tiên theo điều khoản của công cụ nợ khi phát hành lần đầu;

a2 = Số ngày thực tế từ ngày mua lại công cụ nợ đến ngày thanh toán tiền lãi thông thường theo giả định;

E = Số ngày trong kỳ trả lãi thông thường theo điều khoản của công cụ nợ khi phát hành lần đầu;

t = Số lần thanh toán lãi giữa ngày mua lại công cụ nợ và ngày đáo hạn của công cụ nợ.

- Trường hợp ngày mua lại công cụ nợ sau ngày đăng ký cuối cùng để nhận được tiền lãi công cụ nợ của kỳ trả lãi đầu tiên, giá mua lại một (01) công cụ nợ được xác định theo quy định tại Điểm a Khoản 2 Điều này.

b) Đối với công cụ nợ bị mua lại có kỳ hạn còn lại từ một (01) năm trở xuống tính từ thời điểm mua lại, giá mua lại một (01) công cụ nợ được xác định theo quy định tại Điểm b Khoản 2 Điều này.

4. Trường hợp lãi suất danh nghĩa công cụ nợ là lãi suất thả nổi, Bộ Tài chính thông báo cách xác định lãi suất và giá mua lại đối với từng đợt mua lại.”

2. Khoản 1 Điều 21 được sửa đổi, bổ sung như sau:

“Điều 21. Xác định giá và số lượng công cụ nợ được hoán đổi, bị hoán đổi

1. Giá của một (01) công cụ nợ bị hoán đổi được xác định cụ thể như sau:

a) Đối với công cụ nợ bị hoán đổi không thanh toán lãi định kỳ:

- Đối với tín phiếu Kho bạc:

Trong đó:

G1 = Giá một (01) tín phiếu (được làm tròn xuống đơn vị đồng);

MG = Mệnh giá tín phiếu;

Lt = Lãi suất chiết khấu áp dụng với tín phiếu bị hoán đổi (%/365 ngày);

n = Số ngày thực tế kể từ ngày hoán đổi tín phiếu tới ngày tín phiếu đáo hạn.

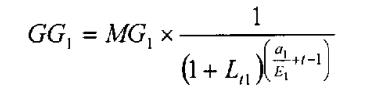

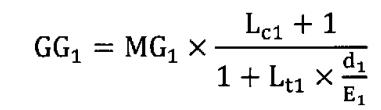

- Đối với công nợ cụ không thanh toán lãi định kỳ khác có kỳ hạn khi phát hành từ một (01) năm trở lên và kỳ hạn còn lại tại thời điểm hoán đổi trên một (01) năm:

Trong đó:

GG1 = Giá (01) công cụ nợ (được làm tròn xuống đơn vị đồng);

MG1 = Mệnh giá công cụ nợ;

a1= Số ngày thực tế kể từ ngày hoán đổi công cụ nợ cho đến ngày thanh toán tiền lãi kế tiếp theo giả định;

E1 = Số ngày trong kỳ trả lãi giả định mà chủ thể tổ chức phát hành thực hiện hoán đổi;

t = Số lần trả lãi giả định kể từ ngày hoán đổi công cụ nợ đến ngày công cụ nợ đáo hạn;

Lt1 = Lãi suất chiết khấu áp dụng đối với công cụ nợ bị hoán đổi (%/năm).

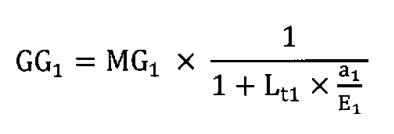

- Đối với công cụ nợ không thanh toán lãi định kỳ khác có kỳ hạn khi phát hành từ một (01) năm trở lên và kỳ hạn còn lại tại thời điểm hoán đổi từ một (01) năm trở xuống:

Trong đó:

GG1 =Giá (01) công cụ nợ (được làm tròn xuống đơn vị đồng);

MG1 = Mệnh giá công cụ nợ;

a1 = Số ngày thực tế kể từ ngày hoán đổi công cụ nợ cho đến ngày đáo hạn công cụ nợ;

E1 = Số ngày trong kỳ trả lãi giả định mà chủ thể tổ chức phát hành thực hiện hoán đổi;

Lt1 = Lãi suất chiết khấu áp dụng đối với công cụ nợ bị hoán đổi (%/năm).

b) Xác định giá một (01) công cụ nợ bị hoán đổi có lãi suất danh nghĩa cố định, thanh toán lãi định kỳ và có các kỳ trả lãi bằng nhau

- Đối với công cụ nợ bị hoán đổi có kỳ hạn còn lại trên một (01) năm tính từ thời điểm bị hoán đổi

+ Trường hợp ngày hoán đổi công cụ nợ trước hoặc vào ngày đăng ký cuối cùng của kỳ trả lãi kế tiếp, giá của một (01) công cụ nợ bị hoán đổi được xác định như sau:

+ Trường hợp ngày hoán đổi công cụ nợ sau ngày đăng ký cuối cùng của kỳ trả lãi kế tiếp, giá của một (01) công cụ nợ bị hoán đổi được xác định như sau:

Trong đó:

GG1 = Giá của một (01) công cụ nợ bị hoán đổi (được làm tròn xuống đơn vị đồng);

Lc1 = Lãi suất danh nghĩa công cụ nợ bị hoán đổi (%/năm);

k1 = Số lần thanh toán lãi trong 1 năm của công cụ nợ bị hoán đổi;

d1 = Số ngày thực tế giữa ngày hoán đổi công cụ nợ và ngày thanh toán tiền lãi kế tiếp của công cụ nợ bị hoán đổi;

E1 =Số ngày thực tế trong kỳ trả lãi mà chủ thể tổ chức phát hành thực hiện hoán đổi công cụ nợ;

Lt1 = Lãi suất chiết khấu áp dụng đối với công cụ nợ bị hoán đổi (%/năm);

MG1 = Mệnh giá của một (01) công cụ nợ bị hoán đổi;

t1 = Số lần thanh toán lãi còn lại thực tế giữa ngày hoán đổi công cụ nợ và ngày đáo hạn công cụ nợ bị hoán đổi.

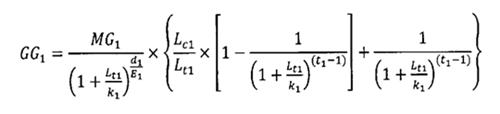

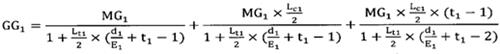

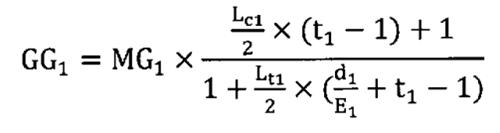

- Đối với công cụ nợ bị hoán đổi có kỳ hạn còn lại từ một (01) năm trở xuống tính từ thời điểm bị hoán đổi

+ Đối với công cụ nợ được thanh toán lãi mười hai (12) tháng một lần, giá một (01) công cụ nợ bị hoán đổi được xác định như sau:

+ Đối với công cụ nợ được thanh toán lãi sáu (06) tháng một lần

Trường hơp ngày hoán đổi công cụ nợ trước hoặc vào ngày đăng ký cuối cùng của kỳ trả lãi kế tiếp, giá một (01) công cụ nợ bị hoán đổi được xác định như sau:

Trường hợp ngày hoán đổi công cụ nợ sau ngày đăng ký cuối cùng của kỳ trả lãi kế tiếp, giá một (01) công cụ nợ bị hoán đổi được xác định như sau:

Trong đó:

GG1 = Giá của một (01) công cụ nợ bị hoán đổi (được làm tròn xuống đơn vị đồng);

MG1 = Mệnh giá của một (01) công cụ nợ bị hoán đổi;

Lc1 = Lãi suất danh nghĩa công cụ nợ bị hoán đổi (%/năm);

d1 = Số ngày thực tế giữa ngày hoán đổi công cụ nợ và ngày thanh toán tiền lãi kế tiếp của công cụ nợ bị hoán đổi;

E1 = Số ngày thực tế trong kỳ trả lãi mà chủ thể tổ chức phát hành thực hiện hoán đổi công cụ nợ;

t1 = Số lần thanh toán lãi còn lại thực tế giữa ngày hoán đổi công cụ nợ và ngày đáo hạn công cụ nợ bị hoán đổi;

Lt1 = Lãi suất chiết khấu áp dụng đối với công cụ nợ bị hoán đổi (%/năm).

c) Xác định giá một (01) công cụ nợ bị hoán đổi có lãi suất danh nghĩa cố định, thanh toán lãi định kỳ và kỳ trả lãi đầu tiên ngắn hoặc dài hơn một (01) kỳ trả lãi thông thường:

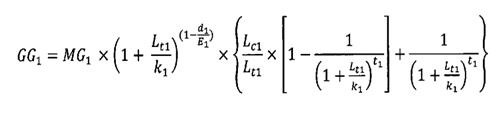

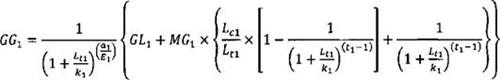

- Đối với công cụ nợ bị hoán đổi có kỳ hạn còn lại trên một (01) năm tính từ thời điểm bị hoán đổi

+ Trường hợp ngày hoán đổi công cụ nợ trước hoặc vào ngày đăng ký cuối cùng của kỳ trả lãi đầu tiên

Trường hợp số ngày thực tế từ ngày hoán đổi công cụ nợ đến ngày thanh toán tiền lãi của kỳ trả lãi đầu tiên ngắn hơn một (01) kỳ trả lãi thông thường, giá của một (01) công cụ nợ bị hoán đổi được xác định như sau:

Trường hợp số ngày thực tế từ ngày hoán đổi công cụ nợ đến ngày thanh toán tiền lãi của kỳ trả lãi đầu tiên dài hơn hoặc bằng một (01) kỳ trả lãi thông thường, giá của một (01) công cụ nợ bị hoán đổi được xác định như sau:

Trong đó:

GG1 = Giá của một (01) công cụ nợ bị hoán đổi (được làm tròn xuống đơn vị đồng);

GL1 = Số tiền thanh toán lãi của một (01) công cụ nợ đối với kỳ trả lãi đầu tiên theo điều khoản của công cụ nợ khi phát hành lần đầu;

LC1 = Lãi suất danh nghĩa công cụ nợ bị hoán đổi (%/năm);

k1 = Số lần thanh toán lãi trong một (01) năm của công cụ nợ bị hoán đổi;

d1 = Số ngày thực tế giữa ngày hoán đổi công cụ nợ và ngày thanh toán tiền lãi kế tiếp của công cụ nợ bị hoán đổi;

a1 = Số ngày thực tế giữa ngày hoán đổi công cụ nợ và ngày thanh toán tiền lãi công cụ nợ đầu tiên theo điều khoản của công cụ nợ khi phát hành lần đầu;

a2 = Số ngày thực tế từ ngày hoán đổi công cụ nợ đến ngày thanh toán tiền lãi thông thường theo giả định;

E1 = Số ngày thực tế trong kỳ trả lãi mà chủ thể tổ chức phát hành thực hiện hoán đổi công cụ nợ;

Lt1 = Lãi suất chiết khấu áp dụng đối với công cụ nợ bị hoán đổi (%/năm);

MG1 = Mệnh giá của một (01) công cụ nợ bị hoán đổi;

t1 = Số lần thanh toán lãi còn lại thực tế giữa ngày hoán đổi công cụ nợ và ngày đáo hạn công cụ nợ bị hoán đổi.

+ Trường hợp ngày hoán đổi công cụ nợ sau ngày đăng ký cuối cùng của kỳ trả lãi đầu tiên, giá một (01) công cụ nợ bị hoán đổi được xác định theo công thức như đối với trường hợp công cụ nợ bị hoán đổi có kỳ hạn còn lại trên một (01) năm tính từ thời điểm bị hoán đổi và ngày hoán đổi công cụ nợ sau ngày đăng ký cuối cùng của kỳ trả lãi kế tiếp theo quy định tại Điểm b Khoản này.

- Đối với công cụ nợ bị hoán đổi có kỳ hạn còn lại từ một (01) năm trở xuống tính từ thời điểm hoán đổi, giá một (01) công cụ nợ bị hoán đổi được xác định theo công thức quy định tại Điểm b Khoản này.

d) Lãi suất chiết khấu để tính giá công cụ nợ bị hoán đổi quy định tại Điểm a, Điểm b, Điểm c Khoản này là lãi suất do chủ thể tổ chức phát hành thỏa thuận với chủ sở hữu công cụ nợ hoặc do chủ thể tổ chức phát hành quyết định trong trường hợp đấu thầu.”

3. Bổ sung Khoản 4 Điều 24 như sau:

“4. Trường hợp nhà tạo lập thị trường thiếu công cụ nợ mua lại, hoán đổi do nguyên nhân khách quan, chủ thể tổ chức phát hành quyết định việc miễn trừ trách nhiệm nộp phạt cho nhà tạo lập thị trường.”

Điều 2. Sửa đổi, bổ sung một số điều của Thông tư số 342/2016/TT-BTC ngày 30 tháng 12 năm 2016 của Bộ Tài chính quy định chi tiết và hướng dẫn thi hành một số điều của Nghị định số 163/2016/NĐ-CP ngày 21 tháng 12 năm 2016 của Chính phủ quy định chi tiết thi hành một số điều của Luật Ngân sách nhà nước như sau:

1. Khoản 3 Điều 16 được sửa đổi như sau:

“3. Các khoản vay thông qua phát hành trái phiếu được hạch toán kế toán theo mệnh giá. Trường hợp có phát sinh chênh lệch giá bán trái phiếu so với mệnh giá và các khoản chiết khấu, chênh lệch mệnh giá của trái phiếu bị hoán đổi và trái phiếu được hoán đổi, chênh lệch giữa mệnh giá gốc trái phiếu được mua lại và giá mua lại, thì số chênh lệch được kế toán theo dõi trên tài khoản riêng; cuối năm, căn cứ vào số dư tài khoản riêng nói trên, trường hợp chênh lệch dương thì hạch toán vào thu của ngân sách, trường hợp chênh lệch âm được hạch toán vào chi của ngân sách.”

2. Điểm n Khoản 1 Điều 19 được sửa đổi như sau:

“n) Chi trả nợ vay của ngân sách nhà nước (trừ các khoản thanh toán gốc, lãi, phí phát hành, hoán đổi, mua lại, thanh toán trái phiếu Chính phủ);”

3. Điểm a Khoản 2 Điều 21 được sửa đổi như sau:

"a) Chi trả nợ trái phiếu Chính phủ: Căn cứ dự toán và yêu cầu nghĩa vụ trả nợ đến hạn, Kho bạc Nhà nước thực hiện xuất quỹ ngân sách trung ương để thanh toán, đồng thời hạch toán giảm nợ vay (đối với các khoản trả nợ gốc) và hạch toán chi ngân sách trung ương (đối với các khoản trả lãi, phí và chi phí phát sinh khác từ việc phát hành, hoán đổi, mua lại, thanh toán trái phiếu Chính phủ) theo quy định;’’

Điều 3. Điều khoản thi hành

1. Thông tư này có hiệu lực thi hành kể từ ngày 01 tháng 11 năm 2020.

2. Trong quá trình triển khai thực hiện, nếu có khó khăn, vướng mắc, tổ chức phát hành và các đơn vị có liên quan báo cáo kịp thời về Bộ Tài chính để xem xét và có hướng dẫn cụ thể./.

|

Nơi nhận: - Thủ tướng, các Phó Thủ tướng Chính phủ; - Văn phòng Trung ương & các Ban của Đảng; - Văn phòng Tổng bí thư; - Văn phòng Quốc hội; - Văn phòng Chủ tịch nước; - Các Bộ, cơ quan ngang Bộ, cơ quan thuộc CP; - Tòa án nhân dân tối cao; - Viện Kiểm sát nhân dân tối cao; - Kiểm toán Nhà nước; - Cơ quan Trung ương của các đoàn thể; - Cục Kiểm tra văn bản (Bộ Tư pháp); - HĐND, UBND các tỉnh, TP trực thuộc TW; - Văn phòng BCĐ phòng chống tham nhũng; - Sở Tài chính, KBNN các tỉnh, thành phố; - Công báo; - Website Chính phủ, BTC; - Các đơn vị thuộc và trực thuộc Bộ Tài chính; - Lưu: VT, Vụ TCNH. (250b) |

KT. BỘ TRƯỞNG THỨ TRƯỞNG

Huỳnh Quang Hải |

Bạn chưa Đăng nhập thành viên.

Đây là tiện ích dành cho tài khoản thành viên. Vui lòng Đăng nhập để xem chi tiết. Nếu chưa có tài khoản, vui lòng Đăng ký tại đây!

Bạn chưa Đăng nhập thành viên.

Đây là tiện ích dành cho tài khoản thành viên. Vui lòng Đăng nhập để xem chi tiết. Nếu chưa có tài khoản, vui lòng Đăng ký tại đây!

Thông tư 81/2020/TT-BTC PDF (Bản có dấu đỏ)

Thông tư 81/2020/TT-BTC PDF (Bản có dấu đỏ) Thông tư 81/2020/TT-BTC DOC (Bản Word)

Thông tư 81/2020/TT-BTC DOC (Bản Word)