Thông tư 91/2020/TT-BTC chỉ tiêu an toàn tài chính với tổ chức kinh doanh chứng khoán

- Tổng hợp lại tất cả các quy định pháp luật còn hiệu lực áp dụng từ văn bản gốc và các văn bản sửa đổi, bổ sung, đính chính…

- Khách hàng chỉ cần xem Nội dung MIX, có thể nắm bắt toàn bộ quy định pháp luật hiện hành còn áp dụng, cho dù văn bản gốc đã qua nhiều lần chỉnh sửa, bổ sung.

thuộc tính Thông tư 91/2020/TT-BTC

| Cơ quan ban hành: | Bộ Tài chính |

| Số công báo: | Đã biết Vui lòng đăng nhập tài khoản gói Tiêu chuẩn hoặc Nâng cao để xem Số công báo. Nếu chưa có tài khoản Quý khách đăng ký tại đây! |

| Số hiệu: | 91/2020/TT-BTC |

| Ngày đăng công báo: | Đã biết Vui lòng đăng nhập tài khoản gói Tiêu chuẩn hoặc Nâng cao để xem Ngày đăng công báo. Nếu chưa có tài khoản Quý khách đăng ký tại đây! |

| Loại văn bản: | Thông tư |

| Người ký: | Huỳnh Quang Hải |

| Ngày ban hành: | 13/11/2020 |

| Ngày hết hiệu lực: | Đang cập nhật |

| Áp dụng: | |

| Tình trạng hiệu lực: | Đã biết Vui lòng đăng nhập tài khoản gói Tiêu chuẩn hoặc Nâng cao để xem Tình trạng hiệu lực. Nếu chưa có tài khoản Quý khách đăng ký tại đây! |

| Lĩnh vực: | Tài chính-Ngân hàng, Chứng khoán |

TÓM TẮT VĂN BẢN

Ngày 13/11/2020, Bộ Tài chính đã ban hành Thông tư 91/2020/TT-BTC quy định chỉ tiêu an toàn tài chính và biện pháp xử lý đối với tổ chức kinh doanh chứng khoán không đáp ứng chỉ tiêu an toàn tài chính.

Ủy ban chứng khoán Nhà nước ra quyết định đặt tổ chức kinh doanh chứng khoán vào tình trạng cảnh báo trong trường hợp tỷ lệ khả dụng từ 150% đến dưới 180% trong tất cả các kỳ báo cáo trong 3 tháng liên tục hoặc tỷ lệ vốn khả dụng đã được soát xét hoặc được kiểm toán bởi tổ chức kiểm toán được chấp thuận từ 150% đến dưới 180%.

Trường hợp thứ 3, tổ chức kinh doanh chứng khoán được đặt vào tình trạng cảnh báo khi báo cáo tỷ lệ an toàn tài chính mà tổ chức kiểm toán được chấp thuận đưa ra ý kiến không chấp thuận, từ chối đưa ra ý kiến, ý kiến ngoại trừ một số chỉ tiêu của báo báo này mà nếu trừ các ảnh hưởng ngoại trừ ra khỏi vốn khả dụng sẽ dẫn tới tỷ lệ vốn khả dụng từ 150% đến dưới 180%.

Thời hạn cảnh báo kể từ ngày tổ chức kinh doanh chứng khoán bị đặt vào tình trạng cảnh báo cho đến ngày Ủy ban Chứng khoán Nhà nước có quyết định đưa tổ chức kinh doanh chứng khoán ra khỏi tình trạng cảnh báo.

Tổ chức kinh doanh chứng khoán được đưa ra khỏi tình trạng cảnh báo khi tỷ lệ vốn khả dụng đạt từ 180% trở lên trong 03 tháng liên tục.

Thông tư có hiệu lực thi hành kể từ ngày 01/01/2021.

Xem chi tiết Thông tư91/2020/TT-BTC tại đây

tải Thông tư 91/2020/TT-BTC

|

BỘ TÀI CHÍNH Số: 91/2020/TT-BTC |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM Hà Nội, ngày 13 tháng 11 năm 2020 |

THÔNG TƯ

Quy định chỉ tiêu an toàn tài chính và biện pháp xử lý đối với tổ chức kinh doanh chứng khoán không đáp ứng chỉ tiêu an toàn tài chính

___________

Căn cứ Luật Chứng khoán ngày 26 tháng 11 năm 2019;

Căn cứ Luật Doanh nghiệp ngày 17 tháng 6 năm 2020;

Căn cứ Nghị định số 87/2017/NĐ-CP ngày 26 tháng 7 năm 2017 của Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Bộ Tài chính;

Theo đề nghị của Chủ tịch Ủy ban Chứng khoán Nhà nước;

Bộ trưởng Bộ Tài chính ban hành Thông tư quy định chỉ tiêu an toàn tài chính và biện pháp xử lý đối với tổ chức kinh doanh chứng khoán không đáp ứng chỉ tiêu an toàn tài chính.

QUY ĐỊNH CHUNG

Thông tư này hướng dẫn việc xác định các chỉ tiêu an toàn tài chính, chế độ báo cáo về tỷ lệ an toàn tài chính của tổ chức kinh doanh chứng khoán, các biện pháp xử lý và trách nhiệm của các bên liên quan đối với tổ chức kinh doanh chứng khoán không đáp ứng chỉ tiêu an toàn tài chính. Thông tư không áp dụng cho việc xác định nghĩa vụ thuế của tổ chức kinh doanh chứng khoán đối với ngân sách Nhà nước.

Trong Thông tư này, các từ ngữ dưới đây được hiểu như sau:

CHỈ TIÊU AN TOÀN TÀI CHÍNH

VỐN KHẢ DỤNG

Trường hợp công ty chứng khoán có tài sản đảm bảo để ngân hàng thực hiện bảo lãnh thanh toán khi phát hành chứng quyền có bảo đảm thì giá trị giảm trừ là giá trị nhỏ nhất của các giá trị sau: giá trị bảo lãnh thanh toán của ngân hàng; giá trị tài sản đảm bảo được xác định theo quy định tại khoản 6 Điều 10 Thông tư này.

- Chứng khoán quy định tại khoản 7 Điều này tại chỉ tiêu tài sản tài chính ngắn hạn;

- Các khoản trả trước;

- Các khoản phải thu có thời hạn thu hồi hoặc thời hạn thanh toán còn lại trên chín mươi (90) ngày;

- Các khoản tạm ứng có thời hạn hoàn ứng còn lại trên chín mươi (90) ngày;

- Các tài sản ngắn hạn khác, trừ các trường hợp theo quy định tại khoản 5 Điều này.

- Là công ty mẹ, công ty con của tổ chức kinh doanh chứng khoán;

- Là công ty con của công ty mẹ của tổ chức kinh doanh chứng khoán.

- Chứng khoán quy định tại khoản 5 Điều này tại chỉ tiêu đầu tư tài chính ngắn hạn;

- Các khoản trả trước;

- Các khoản phải thu có thời hạn thu hồi hoặc thời hạn thanh toán còn lại trên chín mươi (90) ngày;

- Các khoản tạm ứng có thời hạn hoàn ứng còn lại trên chín mươi (90) ngày;

- Các tài sản ngắn hạn khác, trừ các trường hợp theo quy định tại khoản 3 Điều này.

- Là công ty mẹ, công ty con của tổ chức kinh doanh chứng khoán;

- Là công ty con của công ty mẹ của tổ chức kinh doanh chứng khoán.

- Có kỳ hạn ban đầu tối thiểu là năm (05) năm;

- Không được bảo đảm bằng tài sản của chính tổ chức kinh doanh chứng khoán;

- Tổ chức kinh doanh chứng khoán chỉ được mua lại trước thời hạn theo đề nghị của người sở hữu hoặc mua lại trên thị trường thứ cấp sau khi đã thông báo cho Ủy ban Chứng khoán Nhà nước theo quy định tại khoản 5, 6 Điều này;

- Tổ chức kinh doanh chứng khoán được ngừng trả lãi và chuyển lãi lũy kế sang năm tiếp theo nếu việc trả lãi dẫn đến kết quả kinh doanh trong năm bị lỗ;

- Trong trường hợp tổ chức kinh doanh chứng khoán giải thể, người sở hữu chỉ được thanh toán sau khi tổ chức kinh doanh chứng khoán đã thanh toán cho tất cả các chủ nợ có bảo đảm và không có bảo đảm khác;

- Việc điều chỉnh tăng lãi suất, kể cả việc điều chỉnh tăng lãi suất cộng thêm vào lãi suất tham chiếu chỉ được thực hiện sau năm (05) năm kể từ ngày phát hành và được điều chỉnh một (01) lần trong suốt thời hạn trước khi chuyển đổi thành cổ phiếu phổ thông;

- Đã được đăng ký bổ sung vốn khả dụng theo quy định tại khoản 4 Điều này.

- Là khoản nợ mà trong mọi trường hợp, chủ nợ chỉ được thanh toán sau khi tổ chức kinh doanh chứng khoán đã thanh toán cho tất cả các chủ nợ có bảo đảm và không có bảo đảm khác;

- Có kỳ hạn ban đầu tối thiểu là mười (10) năm;

- Không được bảo đảm bằng tài sản của chính tổ chức kinh doanh chứng khoán;

- Tổ chức kinh doanh chứng khoán được ngừng trả lãi và chuyển lãi lũy kế sang năm tiếp theo nếu việc trả lãi dẫn đến kết quả kinh doanh trong năm bị lỗ;

- Chủ nợ chỉ được tổ chức kinh doanh chứng khoán trả nợ trước hạn sau khi đã thông báo cho Ủy ban Chứng khoán Nhà nước theo quy định tại khoản 5, 6 Điều này;

- Việc điều chỉnh tăng lãi suất phải đảm bảo như sau: Đối với lãi suất cố định, việc điều chỉnh tăng lãi suất cộng thêm vào lãi suất tham chiếu chỉ được thực hiện sau năm (05) năm kể từ ngày phát hành, ký kết hợp đồng và chỉ được điều chỉnh một (01) lần trong suốt thời hạn của nợ thứ cấp; Đối với lãi suất tính theo công thức, công thức không được thay đổi và chỉ được thay đổi biên độ trong công thức (nếu có) một (01) lần sau năm (05) năm kể từ ngày phát hành, ký kết hợp đồng;

- Đã được đăng ký bổ sung vốn khả dụng theo quy định tại khoản 4 Điều này.

- Trong thời gian năm (05) năm cuối cùng trước khi đến hạn thanh toán, chuyển đổi thành cổ phiếu phổ thông, sau mỗi năm gần đến hạn chuyển đổi, thanh toán, giá trị các khoản quy định tại điểm a, b khoản 2 Điều này phải khấu trừ 20% giá trị ban đầu;

- Trong thời hạn bốn (04) quý cuối cùng trước khi đến hạn thanh toán, chuyển đổi thành cổ phiếu phổ thông, thì sẽ phải khấu trừ tiếp mỗi quý 25% từ phần giá trị còn lại sau khi đã khấu trừ theo quy định nêu trên.

CÁC GIÁ TRỊ RỦI RO

Giá trị rủi ro thị trường = Vị thế ròng × Giá tài sản × Hệ số rủi ro thị trường

| Giá trị rủi ro thị trường = (Qo x Po - Vc) x R x (r + | (Po - P1) | x 100%) |

| Po |

- Tính tới ngày cuối cùng của thời hạn phân phối, nếu khoảng thời gian còn lại là trên sáu mươi (60) ngày: hệ số rủi ro phát hành bằng 20%;

- Tính tới ngày cuối cùng của thời hạn phân phối, nếu khoảng thời gian còn lại là từ ba mươi (30) ngày tới sáu mươi (60) ngày: hệ số rủi ro phát hành bằng 40%;

- Tính tới ngày cuối cùng của thời hạn phân phối, nếu khoảng thời gian còn lại là dưới ba mươi (30) ngày: hệ số rủi ro phát hành bằng 60%;

- Trong thời gian kể từ ngày kết thúc thời hạn phân phối tới ngày phải thanh toán cho tổ chức phát hành: hệ số rủi ro phát hành bằng 80%.

Giá trị rủi ro thị trường = Max {((P0 X Q0 /k- P1 X Q1) x r -MD), 0}

Trong đó:

P0: là giá bình quân giá đóng cửa của chứng khoán cơ sở trong 05 ngày giao dịch liền trước ngày tính toán.

Q0: là số lượng chứng quyền đang lưu hành của công ty chứng khoán.

k: là tỷ lệ chuyển đổi

P1: là giá của chứng khoán cơ sở được xác định theo quy định tại Phụ lục II ban hành kèm theo Thông tư này

Q1: là số lượng chứng khoán cơ sở mà công ty chứng khoán dùng để đảm bảo cho nghĩa vụ thanh toán chứng quyền có bảo đảm do mình phát hành

r: là hệ số rủi ro thị trường của chứng quyền được xác định theo quy định tại Phụ lục I ban hành kèm theo Thông tư này

MD: là giá trị ký quỹ khi công ty chứng khoán phát hành chứng quyền có bảo đảm

- Đã có trong phương án phát hành hoặc đã đăng ký với Ủy ban Chứng khoán Nhà nước về việc sử dụng chứng khoán này trên tài khoản tự doanh để phòng ngừa rủi ro khi phát hành chứng quyền có bảo đảm;

- Là chứng khoán cơ sở của chứng quyền có bảo đảm.

Giá trị rủi ro thị trường

= Max {((giá trị thanh toán cuối ngày

- Giá trị chứng khoán mua vào)

x Hệ số rủi ro thị trường của hợp đồng tương lai

- Giá trị ký quỹ),0}

Giá trị thanh toán cuối ngày

= Giá thanh toán cuối ngày x khối lượng mở

Trong đó:

- Giá trị chứng khoán mua vào là giá trị chứng khoán cơ sở mà tổ chức kinh doanh chứng khoán mua vào để đảm bảo cho nghĩa vụ thanh toán hợp đồng tương lai;

- Giá trị ký quỹ là phần giá trị tài sản mà tổ chức kinh doanh chứng khoán ký quỹ cho giao dịch đầu tư, tự doanh, tạo lập thị trường.

Giá trị rủi ro thanh toán = Giá trị tài sản tiềm ẩn rủi ro thanh toán x Hệ số rủi ro thanh toán theo đối tác

Giá trị rủi ro thanh toán

= Giá trị tài sản tiềm ẩn rủi ro thanh toán

x Hệ số rủi ro thanh toán theo thời gian

- Đối với các giao dịch mua, bán chứng khoán, cho khách hàng hoặc cho bản thân tổ chức kinh doanh chứng khoán: là giá trị thị trường của hợp đồng tính theo nguyên tắc quy định tại Phụ lục II, Phụ lục IV ban hành kèm theo Thông tư này;

- Đối với các giao dịch cho vay mua chứng khoán ký quỹ, giao dịch bán có cam kết mua lại, giao dịch mua có cam kết bán lại, vay, cho vay chứng khoán: giá trị tài sản tiểm ẩn rủi ro thanh toán xác định theo nguyên tắc quy định tại Phụ lục IV ban hành kèm theo Thông tư này;

- Đối với các khoản phải thu, trái phiếu đã đáo hạn, các công cụ nợ đã đáo hạn: là giá trị khoản phải thu tính theo mệnh giá, cộng thêm các khoản lãi chưa được thanh toán, chi phí có liên quan và trừ đi khoản thanh toán đã thực nhận trước đó (nếu có).

Giá trị tài sản đảm bảo

= Khối lượng tài sản đảm bảo x giá tài sản đảm bảo

x (1 – hệ số rủi ro thị trường)

Giá trị rủi ro thanh toán

= Giá trị toàn bộ tài sản tiềm ẩn rủi ro thanh toán x 100%

|

Giá trị tài sản tiềm ẩn rủi ro thanh toán |

Hệ số rủi ro |

Giá trị rủi ro thanh toán |

|

|

Giá trị toàn bộ các khoản tạm ứng |

chiếm từ 0% đến 5% vốn chủ sở hữu tại thời điểm tính toán |

8% |

Giá trị rủi ro thanh toán = Giá trị tài sản tiềm ẩn rủi ro thanh toán x Hệ số rủi ro thanh toán. |

|

chiếm từ trên 5% vốn chủ sở hữu tại thời điểm tính toán |

100% |

||

TỶ LỆ VỐN KHẢ DỤNG VÀ CHẾ ĐỘ BÁO CÁO CỦA TỔ CHỨC KINH DOANH CHỨNG KHOÁN

|

Tỷ lệ vốn khả dụng |

= |

Vốn khả dụng |

x |

100% |

|

Tổng giá trị rủi ro |

BIỆN PHÁP XỬ LÝ ĐỐI VỚI CÁC TRƯỜNG HỢP KHÔNG ĐÁP ỨNG CHỈ TIÊU AN TOÀN TÀI CHÍNH

CẢNH BÁO

KIỂM SOÁT

KIỂM SOÁT ĐẶC BIỆT

TRÁCH NHIỆM CỦA CÁC BÊN CÓ LIÊN QUAN

ĐIỀU KHOẢN THI HÀNH

|

Nơi nhận: - Ban Bí thư Trung ương Đảng; - Văn phòng Chủ tịch nước, Quốc hội; - Văn phòng Tổng Bí thư; - Văn phòng Trung ương và các Ban của Đảng; - Văn phòng Ban chỉ đạo TW về phòng chống tham nhũng; - Thủ tướng, các Phó Thủ tướng Chính phủ; - Các Bộ, cơ quan ngang Bộ, cơ quan thuộc Chính phủ; - Viện Kiểm sát nhân dân tối cao; - Toà án nhân dân tối cao; - Kiểm toán Nhà nước; - UBTW Mặt trận Tổ quốc Việt Nam; - Cơ quan Trung ương của các Đoàn thể; - HĐND, UBND các tỉnh, thành phố trực thuộc Trung ương; - Công báo; - Website Chính phủ; - Cục Kiểm tra Văn bản - Bộ Tư pháp; - Các đơn vị thuộc Bộ Tài chính; - Website Bộ Tài chính; - Lưu: VT, UBCK (250b). |

KT. BỘ TRƯỞNGTHỨ TRƯỞNG

Huỳnh Quang Hải |

Phụ lục I

HỆ SỐ RỦI RO THỊ TRƯỜNG

(Ban hành kèm theo Thông tư số 91/2020/TT-BTC ngày 13 tháng 11 năm 2020 của Bộ trưởng Bộ Tài chính)

|

TT |

Loại tài sản |

Hệ số rủi ro thị trường (%) |

|

I |

TIỀN |

|

|

1 |

Tiền mặt (VND) |

0 |

|

2 |

Các khoản tương đương tiền |

0 |

|

3 |

Giấy tờ có giá, công cụ chuyển nhượng trên thị trường tiền tệ, chứng chỉ tiền gửi |

0 |

|

II |

CHỨNG KHOÁN NỢ |

|

|

|

Trái phiếu Chính phủ |

|

|

4 |

Trái phiếu Chính phủ không trả lãi |

0 |

|

5 |

Trái phiếu Chính phủ trả lãi suất cuống phiếu: Trái phiếu Chính phủ (bao gồm công trái và trái phiếu công trình đã phát hành trước đây), Trái phiếu Chính phủ các nước thuộc khối OECD hoặc được bảo lãnh bởi Chính phủ hoặc Ngân hàng Trung ương của các nước thuộc khối này, Trái phiếu được phát hành bởi các tổ chức quốc tế IBRD, ADB, IADB, AFDB, EIB và EBRD, Trái phiếu chính quyền địa phương. |

3 |

|

6 |

Trái phiếu các tổ chức tín dụng |

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

3 |

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

8 |

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

10 |

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

15 |

|

|

7 |

Trái phiếu doanh nghiệp niêm yết |

|

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

8 |

|

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại từ 1 đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

10 |

|

|

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

15 |

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

20 |

|

|

8 |

Trái phiếu doanh nghiệp không niêm yết |

|

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

15 |

|

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

20 |

|

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

25 |

|

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

30 |

|

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

25 |

|

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

30 |

|

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

35 |

|

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

40 |

|

|

III |

CỔ PHIẾU |

|

|

9 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các tổ chức niêm yết tại Sở giao dịch Chứng khoán Thành phố Hồ Chí Minh; chứng chỉ quỹ mở |

10 |

|

10 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các tổ chức niêm yết tại Sở Giao dịch Chứng khoán Hà Nội |

15 |

|

11 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các công ty đại chúng chưa niêm yết, đăng ký giao dịch qua hệ thống UpCom |

20 |

|

12 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các công ty đại chúng đã đăng ký lưu ký, nhưng chưa niêm yết hoặc đăng ký giao dịch; cổ phiếu đang trong đợt phát hành lần đầu (IPO) |

30 |

|

13 |

Cổ phiếu của các công ty đại chúng khác |

50 |

|

IV |

CHỨNG CHỈ QUỸ ĐẦU TƯ CHỨNG KHOÁN |

|

|

14 |

Quỹ đại chúng, bao gồm cả công ty đầu tư chứng khoán đại chúng |

10 |

|

15 |

Quỹ thành viên, công ty đầu tư chứng khoán riêng lẻ |

30 |

|

V |

CHỨNG KHOÁN BỊ HẠN CHẾ GIAO DỊCH |

|

|

16 |

Chứng khoán công ty đại chúng chưa niêm yết bị nhắc nhở do chậm công bố thông tin báo cáo tài chính kiểm toán/soát xét theo quy định |

30 |

|

17 |

Chứng khoán niêm yết bị cảnh báo |

20 |

|

18 |

Chứng khoán niêm yết bị kiểm soát |

25 |

|

19 |

Chứng khoán bị tạm ngừng, hạn chế giao dịch |

40 |

|

20 |

Chứng khoán bị huỷ niêm yết, huỷ giao dịch |

80 |

|

VI |

CHỨNG KHOÁN PHÁI SINH |

|

|

21 |

Hợp đồng tương lai chỉ số cổ phiếu |

8 |

|

22 |

Hợp đồng tương lai trái phiếu Chính phủ |

3 |

|

VII |

CHỨNG KHOÁN KHÁC |

|

|

23 |

Cổ phiếu niêm yết trên các thị trường nước ngoài thuộc các chỉ số được liệt kê tại Phụ lục VIII |

25 |

|

24 |

Cổ phiếu niêm yết trên các thị trường nước ngoài không thuộc các chỉ số được liệt kê tại Phụ lục VIII |

100 |

|

25 |

Chứng quyền có bảo đảm niêm yết trên Sở giao dịch Chứng khoán Thành phố Hồ Chí Minh |

8 |

|

26 |

Chứng quyền có bảo đảm niêm yết trên Sở giao dịch Chứng khoán Hà Nội |

10 |

|

27 |

Giao dịch chênh lệch giá |

2 |

|

28 |

Cổ phiếu, trái phiếu của công ty chưa đại chúng phát hành không có báo cáo tài chính được kiểm toán gần nhất đến thời điểm lập báo cáo hoặc có báo cáo tài chính kiểm toán nhưng có ý kiến kiểm toán là trái ngược, từ chối đưa ra ý kiến hoặc ý kiến không chấp thuận toàn phần. |

100 |

|

29 |

Cổ phần, phần vốn góp và các loại chứng khoán khác |

80 |

Phụ lục II

NGUYÊN TẮC ĐỊNH GIÁ CHỨNG KHOÁN

(Ban hành kèm theo Thông tư số 91/2020/TT-BTC ngày 13 tháng 11 năm 2020 của Bộ trưởng Bộ Tài chính)

|

TT |

Loại tài sản |

Nguyên tắc định giá giao dịch trên thị trường |

|

Tiền và các khoản tương đương tiền, công cụ thị trường tiền tệ |

||

|

1 |

Tiền (VND) |

Số dư tài khoản tại ngày tính toán |

|

2 |

Ngoại tệ |

Giá trị quy đổi ra VND theo tỷ giá tại các tổ chức tín dụng được phép kinh doanh ngoại hối tính tại ngày tính toán |

|

3 |

Tiền gửi kỳ hạn |

Giá trị tiền gửi cộng lãi chưa được thanh toán tới ngày tính toán |

|

4 |

Tín phiếu kho bạc, hối phiếu ngân hàng, thương phiếu, chứng chỉ tiền gửi có thể chuyển nhượng, trái phiếu và các công cụ thị trường tiền tệ chiết khấu |

Giá mua cộng với lãi lũy kế tính đến ngày tính toán |

|

Trái phiếu |

||

|

5 |

Trái phiếu niêm yết |

- Giá yết bình quân trên hệ thống giao dịch tại Sở giao dịch Chứng khoán của giao dịch thông thường tại ngày giao dịch gần nhất cộng lãi lũy kế (nếu giá yết chưa bao gồm lãi lũy kế); - Trường hợp không có giao dịch nhiều hơn hai (02) tuần tính đến ngày tính toán, là giá trị lớn nhất trong các giá trị sau: + Giá mua cộng lãi lũy kế; + Mệnh giá cộng lãi lũy kế; + Giá xác định theo phương pháp nội bộ của tổ chức kinh doanh chứng khoán, bao gồm cả lãi lũy kế. Tức là: Max (Giá mua cộng lãi lũy kế, Mệnh giá cộng lãi lũy kế, Giá xác định theo phương pháp nội bộ, bao gồm cả lãi lũy kế). |

|

6 |

Trái phiếu không niêm yết |

Là giá trị lớn nhất trong các giá trị sau: + Giá yết (nếu có) trên các hệ thống báo giá do tổ chức kinh doanh chứng khoán lựa chọn, cộng lãi lũy kế; + Giá mua cộng lãi lũy kế; + Mệnh giá cộng lãi lũy kế; + Giá theo quy định nội bộ của tổ chức kinh doanh chứng khoán, bao gồm cả lãi lũy kế. Tức là: Max (Giá yết (nếu có), Giá mua cộng lãi lũy kế, Mệnh giá cộng lãi lũy kế, Giá xác định theo phương pháp nội bộ, bao gồm cả lãi lũy kế). |

|

Cổ phiếu |

||

|

7 |

Cổ phiếu niêm yết trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh |

- Giá đóng cửa của ngày giao dịch gần nhất ngày tính toán; - Trường hợp không có giao dịch nhiều hơn hai (02) tuần tính đến ngày tính toán, là giá trị lớn nhất trong các giá trị sau: + Giá trị sổ sách; + Giá mua; + Giá theo phương pháp nội bộ của tổ chức kinh doanh chứng khoán. Tức là: Max (Giá trị sổ sách, Giá mua, Giá xác định theo phương pháp nội bộ) |

|

8 |

Cổ phiếu niêm yết trên Sở Giao dịch Chứng khoán Hà Nội |

- Giá đóng cửa của ngày giao dịch gần nhất ngày tính toán; - Trường hợp không có giao dịch nhiều hơn hai (02) tuần tính đến ngày tính toán, là giá trị lớn nhất trong các giá trị sau: + Giá trị sổ sách; + Giá mua; + Giá theo phương pháp nội bộ của tổ chức kinh doanh chứng khoán. Tức là: Max (Giá trị sổ sách, Giá mua, Giá xác định theo phương pháp nội bộ). |

|

9 |

Cổ phiếu của công ty đại chúng đăng ký giao dịch trên hệ thống UpCom |

- Giá đóng cửa của ngày giao dịch gần nhất ngày tính toán; - Trường hợp không có giao dịch nhiều hơn hai (02) tuần tính đến ngày tính toán, là giá trị lớn nhất trong các giá trị sau: + Giá trị sổ sách; + Giá mua; + Giá theo phương pháp nội bộ của tổ chức kinh doanh chứng khoán. Tức là: Max (Giá trị sổ sách, Giá mua, Giá xác định theo phương pháp nội bộ). |

|

10 |

Cổ phiếu đã đăng ký, lưu ký nhưng chưa niêm yết, chưa đăng ký giao dịch |

- Giá trị trung bình dựa trên báo giá của tối thiểu 03 công ty chứng khoán không phải là người có liên quan tại ngày giao dịch gần nhất trước thời điểm tính toán. - Trường hợp không có đủ báo giá của tối thiểu 03 công ty chứng khoán, là giá trị lớn nhất trong các giá trị sau: + Giá từ các báo giá; + Giá của kỳ báo cáo gần nhất; + Giá trị sổ sách; + Giá mua; + Giá theo quy định nội bộ của tổ chức kinh doanh chứng khoán. Tức là: Max (Giá từ các báo giá, Giá của kỳ báo cáo gần nhất, Giá trị sổ sách, Giá mua, Giá theo quy định nội bộ của tổ chức kinh doanh chứng khoán). |

|

11 |

Cổ phiếu bị đình chỉ giao dịch, hoặc hủy niêm yết hoặc hủy đăng ký giao dịch |

Là giá trị lớn nhất trong các giá trị sau: + Giá trị sổ sách; + Mệnh giá; + Giá theo phương pháp nội bộ của tổ chức kinh doanh chứng khoán. Tức là: Max (Giá trị sổ sách, Mệnh giá, Giá xác định theo phương pháp nội bộ). |

|

12 |

Cổ phiếu của tổ chức trong tình trạng giải thể, phá sản |

80% giá trị thanh lý của cổ phiếu đó (giá cổ phiếu được chia do tổ chức giải thể, phá sản công bố hoặc giá trị sổ sách) tại ngày lập bảng cân đối kế toán gần nhất, hoặc giá theo quy định nội bộ của tổ chức kinh doanh chứng khoán. |

|

13 |

Cổ phần, phần vốn góp khác |

Là giá trị lớn nhất trong các giá trị sau: + Giá trị sổ sách; + Giá mua/giá trị vốn góp; + Giá theo quy định nội bộ của tổ chức kinh doanh chứng khoán. Tức là: Max (Giá trị sổ sách, Giá mua/giá trị vốn góp, Giá theo quy định nội bộ của tổ chức kinh doanh chứng khoán). |

|

Quỹ/Cổ phiếu của Công ty đầu tư chứng khoán |

||

|

14 |

Quỹ đóng đại chúng/Quỹ ETF |

- Giá đóng cửa tại ngày giao dịch gần nhất ngày tính toán; - Trường hợp không có giao dịch nhiều hơn hai (02) tuần tính đến ngày tính toán là: NAV/1CCQ tại kỳ báo cáo gần nhất trước ngày tính toán. |

|

15 |

Quỹ thành viên/Quỹ mở/cổ phiếu của Công ty đầu tư chứng khoán phát hành riêng lẻ |

Giá trị tài sản ròng NAV trên một đơn vị phần vốn góp/đơn vị chứng chỉ quỹ/cổ phiếu tại kỳ báo cáo gần nhất trước ngày tính toán |

|

16 |

Các trường hợp khác |

Theo quy định nội bộ của tổ chức kinh doanh chứng khoán |

|

Tài sản cố định |

||

|

17 |

Quyền sử dụng đất... |

Giá trị được xác định bởi tổ chức định giá độc lập do tổ chức kinh doanh chứng khoán lựa chọn |

|

18 |

Nhà cửa/vật kiến trúc bao gồm cả các hạng mục xây dựng cơ bản dở dang |

Giá trị được xác định bởi tổ chức định giá độc lập do tổ chức kinh doanh chứng khoán lựa chọn/Chi phí xây dựng cơ bản dở dang lũy kế |

|

19 |

Các trang thiết bị, máy móc, phương tiện... |

Giá trị còn lại của tài sản |

|

20 |

Các tài sản cố định khác |

Giá trị được xác định bởi tổ chức định giá độc lập do tổ chức kinh doanh chứng khoán lựa chọn |

|

Chứng khoán khác |

||

|

21 |

Chứng quyền có đảm bảo do tổ chức kinh doanh chứng khoán khác phát hành |

- Giá đóng cửa tại ngày giao dịch gần nhất ngày tính toán; - Giá mua (nếu chứng quyền có bảo đảm chưa niêm yết). |

|

22 |

Cổ phiếu niêm yết trên thị trường nước ngoài |

- Giá (theo đồng ngoại tệ) x tỷ giá chuyển đổi sang đồng tại ngày tính toán - Giá đóng cửa tại ngày giao dịch gần nhất ngày tính toán; - Trường hợp không có giao dịch nhiều hơn hai (02) tuần tính đến ngày tính toán, là giá trị lớn nhất trong các giá trị sau: + Giá trị sổ sách; + Giá mua; + Giá xác định theo phương pháp nội bộ của tổ chức kinh doanh chứng khoán. Tức là: Max (Giá trị sổ sách, Giá mua, Giá xác định theo phương pháp nội bộ). |

Ghi chú:

- Lãi lũy kế là: khoản lãi tính từ thời điểm trả lãi gần nhất tới thời điểm tính toán.

- Giá trị sổ sách (book value) của một cổ phiếu được xác định trên cơ sở báo cáo tài chính gần nhất đã được kiểm toán hoặc soát xét.

- Tổ chức kinh doanh chứng khoán được lựa chọn hệ thống báo giá trái phiếu (Reuteurs/Bloomberg/VNBF hoặc các tổ chức tương đương) để tham khảo.

Phụ lục III

HỆ SỐ RỦI RO THANH TOÁN

(Ban hành kèm theo Thông tư số 91/2020/TT-BTC ngày 13 tháng 11 năm 2020 của Bộ trưởng Bộ Tài chính)

3.1. Hệ số rủi ro thanh toán theo đối tác

|

STT |

Đối tác thanh toán cho tổ chức kinh doanh chứng khoán |

Hệ số rủi ro thanh toán |

|

1 |

Chính phủ, các tổ chức phát hành được Chính phủ bảo lãnh và Ngân hàng Trung ương các nước thuộc khối OECD; Ủy ban Nhân dân tỉnh, thành phố trực thuộc Trung ương; |

0% |

|

2 |

Sở Giao dịch Chứng khoán, Tổng công ty lưu ký và bù trừ chứng khoán Việt Nam |

0,8% |

|

3 |

Tổ chức tín dụng, tổ chức tài chính, tổ chức kinh doanh chứng khoán thành lập ở các nước thuộc khối OECD và có hệ số tín nhiệm đáp ứng các điều kiện khác theo quy định nội bộ của tổ chức kinh doanh chứng khoán |

3,2% |

|

4 |

Tổ chức tín dụng, tổ chức tài chính, tổ chức kinh doanh chứng khoán thành lập ngoài các nước OECD; hoặc thành lập tại các nước thuộc khối OECD và không đáp ứng các điều kiện khác theo quy định nội bộ của tổ chức kinh doanh chứng khoán |

4,8% |

|

5 |

Tổ chức tín dụng, tổ chức tài chính, tổ chức kinh doanh chứng khoán, quỹ đầu tư chứng khoán, công ty đầu tư chứng khoán thành lập và hoạt động tại Việt Nam |

6% |

|

6 |

Các tổ chức, cá nhân, đối tượng khác |

8% |

3.2. Hệ số rủi ro thanh toán theo thời gian

|

STT |

Thời gian quá hạn thanh toán, chuyển giao chứng khoán |

Hệ số rủi ro |

|

1 |

Từ 0 đến 15 ngày sau thời hạn thanh toán, chuyển giao chứng khoán |

16% |

|

2 |

Từ 16 đến 30 ngày sau thời hạn thanh toán, chuyển giao chứng khoán |

32% |

|

3 |

Từ 31 đến 60 ngày sau thời hạn thanh toán, chuyển giao chứng khoán |

48% |

|

4 |

Trên 60 ngày sau thời hạn thanh toán, chuyển giao chứng khoán |

100% |

Ghi chú:

- Thời hạn thanh toán/nhận chuyển giao chứng khoán theo quy định về chứng khoán phái sinh (đối với chứng khoán phái sinh), là T+2 (đối với cổ phiếu niêm yết), T+1 (đối với trái phiếu niêm yết) hoặc T+n (đối với các giao dịch thỏa thuận ngoài hệ thống giao dịch trong n ngày theo thỏa thuận của hai bên).

- Giá trị rủi ro thanh toán được điều chỉnh tăng thêm theo quy định tại khoản 8 Điều 10 Thông tư này trên cơ sở thông tin cung cấp bởi khách hàng liên quan tới quy định tại khoản 12 Điều 2 Thông tư này.

Phụ lục IV

GIÁ TRỊ TÀI SẢN TIỀM ẨN RỦI RO

(Ban hành kèm theo Thông tư số 91/2020/TT-BTC ngày 13 tháng 11 năm 2020 của Bộ trưởng Bộ Tài chính)

4.1. Giá trị tài sản tiềm ẩn rủi ro thanh toán trong hoạt động vay, cho vay chứng khoán, giao dịch ký quỹ, giao dịch mua bán lại, giao dịch khác.

|

TT |

Loại hình giao dịch |

Giá trị tài sản tiềm ẩn rủi ro thanh toán |

|

1 |

Tiền gửi có kỳ hạn, chứng chỉ tiền gửi, khoản tiền cho vay không có tài sản bảo đảm; các hợp đồng, giao dịch, các khoản sử dụng vốn theo điểm k khoản 1 Điều 10 Thông tư này. |

Toàn bộ số dư tài khoản tiền gửi, chứng chỉ tiền gửi, giá trị khoản cho vay, giá trị hợp đồng, giá trị giao dịch cộng với các khoản cổ tức, trái tức, giá trị quyền ưu đãi (đối với chứng khoán) hoặc lãi tiền gửi, lãi cho vay, khoản phụ phí khác (đối với khoản tín dụng). |

|

2 |

Cho vay chứng khoán |

Max{(Giá trị thị trường của hợp đồng - Giá trị tài sản bảo đảm (nếu có)), 0} |

|

3 |

Vay chứng khoán |

Max{(Giá trị tài sản bảo đảm - Giá trị thị trường của hợp đồng ), 0} |

|

4 |

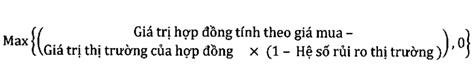

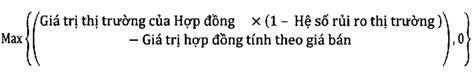

Hợp đồng mua chứng khoán có cam kết bán lại |

|

|

5 |

Hợp đồng bán chứng khoán có cam kết mua lại |

|

|

6 |

Hợp đồng cho vay mua ký quỹ (cho khách hàng vay mua chứng khoán)/Các thỏa thuận kinh tế có cùng bản chất |

Max{(số dư nợ - Giá trị tài sản bảo đảm), 0} |

Ghi chú:

- Số dư nợ bao gồm giá trị khoản vay, lãi vay và các loại phí;

- Trường hợp tài sản bảo đảm của khách hàng không có giá tham khảo theo thị trường, thì được xác định theo quy định nội bộ của tổ chức kinh doanh chứng khoán.

4.2. Giá trị tài sản tiềm ẩn rủi ro trong hoạt động giao dịch chứng khoán

|

TT |

Thời gian |

Giá trị tài sản tiềm ẩn rủi ro |

|

A - Đối với các giao dịch bán chứng khoán (bên bán là tổ chức kinh doanh chứng khoán hoặc khách hàng của tổ chức kinh doanh chứng khoán trong hoạt động môi giới) |

||

|

1 |

Trước thời hạn nhận thanh toán |

0 |

|

2 |

Sau thời hạn nhận thanh toán |

Giá trị thị trường của hợp đồng (trong trường hợp giá thị trường thấp hơn giá giao dịch |

|

0 (trong trường hợp giá thị trường cao hơn giá giao dịch) |

||

|

B - Đối với các giao dịch mua chứng khoán (bên mua là tổ chức kinh doanh chứng khoán hoặc khách hàng của tổ chức kinh doanh chứng khoán) |

||

|

1 |

Trước thời hạn nhận chuyển giao chứng khoán |

0 |

|

2 |

Sau thời hạn nhận chuyển giao chứng khoán |

Giá trị thị trường của hợp đồng (trong trường hợp giá thị trường thấp hơn giá giao dịch |

|

0 (trong trường hợp giá thị trường cao hơn giá giao dịch) |

||

Ghi chú: Thời hạn thanh toán/nhận chuyển giao chứng khoán theo quy định về chứng khoán phái sinh (đối với chứng khoán phái sinh), là T+2 (đối với cổ phiếu niêm yết), T+1 (đối với trái phiếu niêm yết) hoặc T+n (đối với các giao dịch thỏa thuận ngoài hệ thống giao dịch trong n ngày theo thỏa thuận của hai bên).

Phụ lục V

BÁO CÁO TỶ LỆ AN TOÀN TÀI CHÍNH ÁP DỤNG CHO CÔNG TY QUẢN LÝ QUỸ

(Ban hành kèm theo Thông tư số 91/2020/TT-BTC ngày 13 tháng 11 năm 2020 của Bộ trưởng Bộ Tài chính)

|

CÔNG TY... Số: ...../BC-..... |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM ......, ngày ... tháng.... năm ...... |

BÁO CÁO

Tỷ lệ an toàn tài chính tại thời điểm:....

__________

Kính gửi: Ủy ban Chứng khoán Nhà nước

Chúng tôi cam đoan rằng:

(1) Báo cáo được xây dựng trên cơ sở số liệu được cập nhật tại ngày lập báo cáo theo đúng quy định tại Thông tư số 91/2020/TT-BTC ngày 13/11/2020 của Bộ Tài chính quy định chỉ tiêu an toàn tài chính và biện pháp xử lý đối với các tổ chức kinh doanh chứng khoán không đáp ứng các chỉ tiêu an toàn tài chính;

(2) Đối với những vấn đề có thể ảnh hưởng đến tình hình tài chính của Công ty phát sinh sau ngày lập báo cáo này, chúng tôi cập nhật trong kỳ báo cáo tiếp theo;

(3) Chúng tôi xin hoàn toàn chịu trách nhiệm trước pháp luật về tính chính xác và trung thực của nội dung báo cáo.

|

KẾ TOÁN TRƯỞNG (Ký, ghi rõ họ tên) |

TRƯỞNG BỘ PHẬN KIỂM SOÁT NỘI BỘ (Ký, ghi rõ họ tên) |

(TỔNG)GIÁM ĐỐC (Ký, ghi rõ họ tên, đóng dấu) |

I. BẢNG TÍNH VỐN KHẢ DỤNG

|

TT |

NỘI DUNG |

Vốn khả dụng |

||

|

Vốn khả dụng |

Khoản giảm trừ |

Khoản tăng thêm |

||

|

|

|

(1) |

(2) |

(3) |

|

1 |

Vốn đầu tư của chủ sở hữu không bao gồm cổ phần ưu đãi hoàn lại (nếu có) |

√ |

|

|

|

2 |

Thặng dư vốn cổ phần không bao gồm cổ phần ưu đãi hoàn lại (nếu có) |

√ |

|

|

|

3 |

Cổ phiếu quỹ |

(√) |

|

|

|

4 |

Quỹ dự trữ bổ sung vốn điều lệ (nếu có) |

√ |

|

|

|

5 |

Quỹ đầu tư phát triển (nếu có) |

√ |

|

|

|

6 |

Quỹ dự phòng tài chính và rủi ro nghiệp vụ |

√ |

|

|

|

7 |

Quỹ khác thuộc vốn chủ sở hữu |

√ |

|

|

|

8 |

Lợi nhuận sau thuế chưa phân phối |

√ |

|

|

|

9 |

Số dư dự phòng suy giảm giá trị tài sản |

√ |

|

|

|

10 |

Chênh lệch đánh giá lại tài sản cố định |

√ |

|

|

|

11 |

Chênh lệch tỷ giá hối đoái |

√ |

|

|

|

12 |

Các khoản nợ có thể chuyển đổi |

|

|

√ |

|

13 |

Toàn bộ phần giảm đi hoặc tăng thêm của các chứng khoán tại chỉ tiêu đầu tư tài chính |

|

√ |

√ |

|

14 |

Vốn khác (nếu có) |

√ |

|

|

|

1A |

Tổng |

|

||

|

|

|

|

||

|

I |

Tiền và các khoản tương đương tiền |

|

|

|

|

II |

Các khoản đầu tư tài chính ngắn hạn |

|

|

|

|

1 |

Đầu tư ngắn hạn |

|

|

|

|

Chứng khoán tiềm ẩn rủi ro thị trường theo quy định tại khoản 2 Điều 9 |

|

|

|

|

|

Chứng khoán bị giảm trừ khỏi vốn khả dụng theo quy định khoản 5 Điều 6 |

|

√ |

|

|

|

2 |

Dự phòng giảm giá đầu tư ngắn hạn |

|

|

|

|

III |

Các khoản phải thu ngắn hạn, kể cả phải thu từ hoạt động ủy thác |

|

|

|

|

1 |

Phải thu của khách hàng |

|

|

|

|

Phải thu của khách hàng có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

|

Phải thu của khách hàng có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

2 |

Trả trước cho người bán |

|

√ |

|

|

3 |

Phải thu hoạt động nghiệp vụ |

|

|

|

|

- Phải thu hoạt động nghiệp vụ có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Phải thu hoạt động nghiệp vụ có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

4 |

Phải thu nội bộ ngắn hạn |

|

|

|

|

- Phải thu nội bộ có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Phải thu nội bộ có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

5 |

Phải thu hoạt động giao dịch chứng khoán |

|

|

|

|

- Phải thu hoạt động giao dịch chứng khoán có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Phải thu hoạt động giao dịch chứng khoán có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

6 |

Các khoản phải thu khác |

|

|

|

|

- Phải thu khác có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Phải thu khác có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

7 |

Dự phòng phải thu ngắn hạn khó đòi |

|

|

|

|

IV |

Hàng tồn kho |

|

√ |

|

|

V |

Tài sản ngắn hạn khác |

|

|

|

|

1 |

Chi phí trả trước ngắn hạn |

|

√ |

|

|

2 |

Thuế GTGT được khấu trừ |

|

|

|

|

3 |

Thuế và các khoản phải thu nhà nước |

|

|

|

|

4 |

Tài sản ngắn hạn khác |

|

|

|

|

4.1 |

Tạm ứng |

|

|

|

|

- Tạm ứng có thời hạn hoàn ứng còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Tạm ứng có thời hạn hoàn ứng còn lại trên 90 ngày |

|

√ |

|

|

|

4.2 |

Tài sản ngắn hạn khác |

|

√ |

|

|

1B |

Tổng |

|

||

|

|

|

|

|

|

|

I |

Các khoản phải thu dài hạn, kể cả phải thu từ hoạt động ủy thác |

|

|

|

|

1 |

Phải thu dài hạn của khách hàng |

|

|

|

|

- Phải thu dài hạn của khách hàng có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Phải thu dài hạn của khách hàng có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

2 |

Vốn kinh doanh ở đơn vị trực thuộc |

|

√ |

|

|

3 |

Phải thu dài hạn nội bộ |

|

|

|

|

- Phải thu dài hạn nội bộ có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Phải thu dài hạn nội bộ có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

4 |

Phải thu dài hạn khác |

|

|

|

|

- Phải thu dài hạn khác có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Phải thu dài hạn khác có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

5 |

Dự phòng phải thu dài hạn khó đòi |

|

|

|

|

II |

Tài sản cố định |

|

√ |

|

|

III |

Bất động sản đầu tư |

|

√ |

|

|

IV |

Các khoản đầu tư tài chính dài hạn |

|

|

|

|

1 |

Đầu tư vào công ty con |

|

√ |

|

|

2 |

Đầu tư chứng khoán dài hạn |

|

|

|

|

- Chứng khoán tiềm ẩn rủi ro thị trường theo quy định tại khoản 2 Điều 9 |

|

|

|

|

|

- Chứng khoán bị giảm trừ khỏi vốn khả dụng theo quy định tại khoản 5 Điều 6 |

|

√ |

|

|

|

3 |

Các khoản đầu tư dài hạn ra nước ngoài |

|

√ |

|

|

4 |

Đầu tư dài hạn khác |

|

√ |

|

|

5 |

Dự phòng giảm giá đầu tư tài chính dài hạn |

|

|

|

|

V |

Tài sản dài hạn khác |

|

√ |

|

|

1 |

Chi phí trả trước dài hạn |

|

√ |

|

|

2 |

Tài sản thuế thu nhập hoãn lại |

|

√ |

|

|

3 |

Ký cược, ký quỹ dài hạn |

|

√ |

|

|

|

Các chỉ tiêu tài sản bị coi là khoản ngoại trừ, có ý kiến trái ngược hoặc từ chối đưa ra ý kiến tại báo cáo tài chính đã được kiểm toán, soát xét mà không bị tính giảm trừ theo quy định tại Điều 6 |

|

√ |

|

|

1C |

Tổng |

|

|

|

|

VỐN KHẢ DỤNG = 1A-1B-1C |

|

|||

Ghi chú:

1) Dấu √ là các chỉ tiêu cần tính toán

2) Khi xác định phần giảm trừ khỏi vốn khả dụng (mục B, C), tổ chức kinh doanh chứng khoán được điều chỉnh giảm phần giá trị giảm trừ như sau:

- Đối với tài sản được dùng làm tài sản bảo đảm cho các nghĩa vụ của chính tổ chức kinh doanh chứng khoán hoặc cho bên thứ ba (ví dụ như hợp đồng bán có cam kết mua lại mà tổ chức kinh doanh chứng khoán là bên bán), thì khi tính giảm trừ được giảm đi giá trị nhỏ nhất của các giá trị sau: giá trị thị trường của tài sản xác định theo quy định tại Phụ lục II, giá trị sổ sách, giá trị còn lại của các nghĩa vụ;

- Đối với tài sản được bảo đảm bằng tài sản của khách hàng (ví dụ như hợp đồng giao dịch ký quỹ, giao dịch mua có cam kết bán lại mà tổ chức kinh doanh chứng khoán là bên mua): thì khi tính giảm trừ được giảm đi giá trị nhỏ nhất của các giá trị sau: giá trị thị trường của tài sản bảo đảm xác định theo quy định tại khoản 6 Điều 10, giá trị sổ sách.

Trong đó, giá trị sổ sách là giá trị còn lại của tài sản bảo đảm (trong trường hợp tài sản cố định) tại thời điểm giao kết hợp đồng hoặc giá trị xác định theo phương pháp nội bộ của tổ chức kinh doanh chứng khoán tại thời điểm giao kết hợp đồng (nếu là loại tài sản khác).

II. BẢNG TÍNH GIÁ TRỊ RỦI RO

|

A. RỦI RO THỊ TRƯỜNG |

|||||||||

|

Các hạng mục đầu tư |

Hệ số rủi ro (%) |

Quy mô rủi ro |

Giá trị rủi ro |

||||||

|

(1) |

(2) |

(3)=(1)x(2) |

|||||||

|

I. Tiền và các khoản tương đương tiền, công cụ thị trường tiền tệ |

|

|

|

||||||

|

1 |

Tiền mặt (VND) |

0 |

|

|

|||||

|

2 |

Các khoản tương đương tiền |

0 |

|

|

|||||

|

3 |

Giấy tờ có giá, công cụ chuyển nhượng trên thị trường tiền tệ, chứng chỉ tiền gửi |

0 |

|

|

|||||

|

II. Trái phiếu Chính phủ |

|

|

|||||||

|

4 |

Trái phiếu Chính phủ không trả lãi |

0 |

|

|

|||||

|

5 |

Trái phiếu Chính phủ trả lãi suất cuống phiếu: Trái phiếu Chính phủ (bao gồm công trái và trái phiếu công trình đã phát hành trước đây), trái phiếu Chính phủ các nước thuộc khối OECD hoặc được bảo lãnh bởi Chính phủ hoặc Ngân hàng Trung ương của các nước thuộc khối này, trái phiếu được phát hành bởi các tổ chức quốc tế IBRD, ADB, IADB, AFDB, EIB và EBRD, Trái phiếu chính quyền địa phương. |

3 |

|

|

|||||

|

III. Trái phiếu tổ chức tín dụng |

|

|

|||||||

|

6 |

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

3 |

|

|

|||||

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

8 |

|

|

|||||

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

10 |

|

|

|||||

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

15 |

|

|

|||||

|

IV. Trái phiếu doanh nghiệp |

|

|

|||||||

|

|

Trái phiếu doanh nghiệp niêm yết |

|

|

|

|||||

|

7 |

Trái phiếu niêm yết có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

8 |

|

|

|||||

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

10 |

|

|

||||||

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

15 |

|

|

||||||

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

20 |

|

|

||||||

|

8 |

Trái phiếu doanh nghiệp không niêm yết |

|

|

|

|||||

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

15 |

|

|

||||||

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

20 |

|

|

||||||

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

25 |

|

|

||||||

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

30 |

|

|

||||||

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

25 |

|

|

||||||

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

30 |

|

|

||||||

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

35 |

|

|

||||||

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

40 |

|

|

||||||

|

9 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các tổ chức niêm yết tại Sở giao dịch Chứng khoán Thành phố 10 Hồ Chí Minh; chứng chỉ quỹ mở |

10 |

|

|

|||||

|

10 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các tổ chức niêm yết tại Sở Giao dịch Chứng khoán Hà Nội |

15 |

|

|

|||||

|

11 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi các công ty đại chúng chưa niêm yết, đăng ký giao dịch qua hệ thống UpCom |

20 |

|

|

|||||

|

12 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các công ty đại chúng đã đăng ký lưu ký, nhưng chưa niêm yết hoặc đăng ký giao dịch; cổ phiếu đang trong đợt phát hành lần đầu (IPO) |

30 |

|

|

|||||

|

13 |

Cổ phiếu của các công ty đại chúng khác |

50 |

|

|

|||||

|

|

|

|

|

|

|||||

|

14 |

Quỹ đại chúng, bao gồm cả công ty đầu tư chứng khoán đại chúng |

10 |

|

|

|||||

|

15 |

Quỹ thành viên, công ty đầu tư chứng khoán riêng lẻ |

30 |

|

|

|||||

|

16 |

Chứng khoán công ty đại chúng chưa niêm yết bị nhắc nhở do chậm công bố thông tin báo cáo tài chính kiểm toán/soát xét theo quy định |

30 |

|

|

|||||

|

17 |

Chứng khoán niêm yết bị cảnh báo |

20 |

|

|

|||||

|

18 |

Chứng khoán niêm yết bị kiểm soát |

25 |

|

|

|||||

|

19 |

Chứng khoán bị tạm ngừng, hạn chế giao dịch |

40 |

|

|

|||||

|

20 |

Chứng khoán bị huỷ niêm yết, huỷ giao dịch |

80 |

|

|

|||||

|

|

|

|

|

|

|||||

|

21 |

Cổ phiếu, trái phiếu của công ty chưa đại chúng phát hành không có báo cáo tài chính kiểm toán gần nhất đến thời điểm lập báo cáo hoặc có báo cáo tài chính kiểm toán nhưng có ý kiến kiểm toán là trái ngược, từ chối đưa ra ý kiến hoặc ý kiến không chấp thuận toàn phần. |

100 |

|

|

|||||

|

22 |

Cổ phần, phần vốn góp và các loại chứng khoán khác |

80 |

|

|

|||||

|

23 |

Các tài sản đầu tư khác |

80 |

|

|

|||||

|

|

|

|

|

|

|||||

|

|

Mã chứng khoán |

Mức tăng thêm

|

Quy |

Giá trị

|

|||||

|

1 |

......... |

|

|

|

|||||

|

2 |

........... |

|

|

|

|||||

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|||||

|

Loại hình giao dịch |

Giá trị rủi ro |

Tổng giá trị rủi ro |

|||||||

|

(1) |

(2) |

(3) |

(4) |

(5) |

(6) |

||||

|

|

|||||||||

|

1 |

Tiền gửi có kỳ hạn, chứng chỉ tiền gửi, các khoản tiền cho vay không có tài sản bảo đảm, các khoản phải thu từ hoạt động kinh doanh chứng khoán và các khoản mục tiềm ẩn rủi ro thanh toán khác. |

|

|

|

|

|

|

|

|

|

2 |

Cho vay chứng khoán/Các thỏa thuận kinh tế có cùng bản chất |

|

|

|

|

|

|

|

|

|

3 |

Vay chứng khoán/Các thỏa thuận kinh tế có cùng bản chất |

|

|

|

|

|

|

|

|

|

4 |

Hợp đồng mua chứng khoán có cam kết bán lại/Các thỏa thuận kinh tế có cùng bản chất |

|

|

|

|

|

|

|

|

|

5 |

Hợp đồng bán chứng khoán có cam kết mua lại/Các thỏa thuận kinh tế có cùng bản chất |

|

|

|

|

|

|

|

|

|

6 |

Hợp đồng cho vay mua ký quỹ (cho khách hàng vay mua chứng khoán)/Các thỏa thuận kinh tế có cùng bản chất |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Thời gian quá hạn |

Hệ số rủi ro |

Quy mô rủi ro |

Giá trị rủi ro |

|||||

|

1 |

Từ 0 đến 15 ngày sau thời hạn thanh toán, chuyển giao chứng khoán |

|

|

|

|||||

|

2 |

Từ 16 đến 30 ngày sau thời hạn thanh toán, chuyển giao chứng khoán |

|

|

|

|||||

|

3 |

Từ 31 đến 60 ngày sau thời hạn thanh toán, chuyển giao chứng khoán |

|

|

|

|||||

|

4 |

Trên 60 ngày sau thời hạn thanh toán, chuyển giao chứng khoán |

|

|

|

|||||

|

|

|

|

|

|

|||||

|

1 |

Các hợp đồng, giao dịch, các khoản sử dụng vốn ngoài các giao dịch, hợp đồng được ghi nhận ở các điểm a, b, c, d, đ, e, g khoản 1 Điều 10 Thông tư này; Các khoản phải thu từ mua bán nợ với đối tác giao dịch không phải Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC), Công ty trách nhiệm hữu hạn mua bán nợ Việt Nam (DATC) (Chi tiết từng đối tượng). Khoản tạm ứng chiếm trên 5% vốn chủ sở hữu có thời gian hoàn ứng còn lại dưới 90 ngày (Chi tiết từng đối tượng). |

100 |

|

|

|||||

|

|

|

|

|

|

|||||

|

|

Chi tiết tới từng khoản vay, tới từng đối tác |

Mức tăng thêm |

Quy mô rủi ro |

Giá trị rủi ro |

|||||

|

1 |

............ |

|

|

|

|||||

|

|

|

|

|

|

|||||

|

|

|

|

|

|

|||||

|

I |

Tổng chi phí hoạt động phát sinh trong vòng 12 tháng tính tới tháng XX năm 20xx |

Giá trị

|

|||||||

|

II |

Các khoản giảm trừ khỏi tổng chi phí 1. Chi phí khấu hao 2. Chi phí/Hoàn nhập dự phòng giảm giá đầu tư chứng khoán ngắn hạn 3. Chi phí/Hoàn nhập dự phòng giảm giá đầu tư chứng khoán dài hạn 4. Chi phí/Hoàn nhập dự phòng phải thu khó đòi |

|

|||||||

|

III |

Tổng chi phí sau khi giảm trừ (III = I - II) |

|

|||||||

|

IV |

25% Tổng chi phí sau khi giảm trừ (IV = 25% III) |

|

|||||||

|

V |

20% vốn điều lệ tối thiểu cho các nghiệp vụ kinh doanh của tổ chức kinh doanh chứng khoán (25% vốn điều lệ tối thiểu cho các nghiệp vụ kinh doanh của tổ chức kinh doanh chứng khoán có nghiệp vụ chứng khoán phái sinh). |

|

|||||||

|

|

|

|

|||||||

|

|

|

|

|||||||

Ghi chú:

(1): Giá trị rủi ro thanh toán đối với Chính phủ, các tổ chức phát hành được Chính phủ bảo lãnh, Bộ Tài chính bảo lãnh, Ngân hàng Nhà nước, Chính phủ và Ngân hàng Trung ương các nước thuộc khối OECD; Ủy ban nhân dân tỉnh, thành phố trực thuộc Trung ương.

(2): Giá trị rủi ro thanh toán đối với Sở giao dịch Chứng khoán, Tổng công ty lưu ký và bù trừ chứng khoán Việt Nam.

(3): Giá trị rủi ro thanh toán đối với tổ chức tín dụng, tổ chức tài chính, tổ chức kinh doanh chứng khoán được thành lập ở các nước thuộc khối OECD.

(4): Giá trị rủi ro thanh toán đối với tổ chức tín dụng, tổ chức tài chính, tổ chức kinh doanh chứng khoán được thành lập ngoài các nước thuộc khối OECD.

(5): Giá trị rủi ro thanh toán đối với tổ chức tín dụng, tổ chức tài chính, tổ chức kinh doanh chứng khoán thành lập và hoạt động tại Việt Nam.

(6): Giá trị rủi ro thanh toán đối với các tổ chức cá nhân khác.

III. BẢNG TỔNG HỢP CÁC CHỈ TIÊU RỦI RO VÀ VỐN KHẢ DỤNG

|

TT |

Các chỉ tiêu |

Giá trị rủi ro/vốn khả dụng |

Ghi chú (nếu có) |

|

1 |

Tổng giá trị rủi ro thị trường |

|

|

|

2 |

Tổng giá trị rủi ro thanh toán |

|

|

|

3 |

Tổng giá trị rủi ro hoạt động |

|

|

|

4 |

Tổng giá trị rủi ro (4=1+2+3) |

|

|

|

5 |

Vốn khả dụng |

|

|

|

6 |

Tỷ lệ vốn khả dụng (6=5/4) |

|

|

Phụ lục VI

BÁO CÁO TỶ LỆ AN TOÀN TÀI CHÍNH ÁP DỤNG CHO CÔNG TY CHỨNG KHOÁN

(Ban hành kèm theo Thông tư số 91/2020/TT-BTC ngày 13 tháng 11 năm 2020 của Bộ trưởng Bộ Tài chính)

|

CÔNG TY... Số: ...../BC-..... |

CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM ......, ngày ... tháng.... năm ...... |

BÁO CÁO

Tỷ lệ an toàn tài chính tại thời điểm:....

__________

Kính gửi: Ủy ban Chứng khoán Nhà nước

Chúng tôi cam đoan rằng:

(1) Báo cáo được xây dựng trên cơ sở số liệu được cập nhật tại ngày lập báo cáo theo đúng quy định tại Thông tư số 91/2020/TT-BTC ngày 13/11/2020 của Bộ Tài chính quy định chỉ tiêu an toàn tài chính và biện pháp xử lý đối với các tổ chức kinh doanh chứng khoán không đáp ứng các chỉ tiêu an toàn tài chính;

(2) Đối với những vấn đề có thể ảnh hưởng đến tình hình tài chính của Công ty phát sinh sau ngày lập báo cáo này, chúng tôi cập nhật trong kỳ báo cáo tiếp theo;

(3) Chúng tôi xin hoàn toàn chịu trách nhiệm trước pháp luật về tính chính xác và trung thực của nội dung báo cáo.

|

KẾ TOÁN TRƯỞNG (Ký, ghi rõ họ tên) |

TRƯỞNG BỘ PHẬN KIỂM SOÁT NỘI BỘ (Ký, ghi rõ họ tên) |

(TỔNG)GIÁM ĐỐC (Ký, ghi rõ họ tên, đóng dấu) |

I. BẢNG TÍNH VỐN KHẢ DỤNG

Đơn vị tính: đồng

|

TT |

NỘI DUNG |

Vốn khả dụng |

||

|

Vốn khả dụng |

Khoản giảm trừ |

Khoản tăng thêm |

||

|

(1) |

(2) |

(3) |

||

|

|

|

|

|

|

|

1 |

Vốn góp của chủ sở hữu không bao gồm cổ phần ưu đãi hoàn lại (nếu có) |

√ |

|

|

|

2 |

Thặng dư vốn cổ phần không bao gồm cổ phần ưu đãi hoàn lại (nếu có) |

√ |

|

|

|

3 |

Cổ phiếu quỹ |

(√) |

|

|

|

4 |

Quyền chọn chuyển đổi trái phiếu - cấu phần vốn |

√ |

|

|

|

5 |

Vốn khác của chủ sở hữu |

√ |

|

|

|

6 |

Chênh lệch đánh giá tài sản theo giá trị hợp lý |

√ |

|

|

|

7 |

Quỹ dự trữ bổ sung vốn điều lệ |

√ |

|

|

|

8 |

Quỹ dự phòng tài chính và rủi ro nghiệp vụ |

√ |

|

|

|

9 |

Quỹ khác thuộc vốn chủ sở hữu |

√ |

|

|

|

10 |

Lợi nhuận chưa phân phối |

√ |

|

|

|

11 |

Số dư dự phòng suy giảm giá trị tài sản |

√ |

|

|

|

12 |

Chênh lệch đánh giá lại tài sản cố định |

√ |

|

|

|

13 |

Chênh lệch tỷ giá hối đoái |

√ |

|

|

|

14 |

Các khoản nợ có thể chuyển đổi |

|

|

√ |

|

15 |

Toàn bộ phần giảm đi hoặc tăng thêm của các chứng khoán tại chỉ tiêu đầu tư tài chính |

|

√ |

√ |

|

16 |

Vốn khác (nếu có) |

√ |

|

|

|

1A |

Tổng |

|

||

|

|

|

|

|

|

|

I |

Tài sản tài chính |

|

|

|

|

1 |

Tiền và các khoản tương đương tiền |

|

|

|

|

2 |

Các tài sản tài chính ghi nhận thông qua lãi/lỗ (FVTPL) |

|

|

|

|

- Chứng khoán tiềm ẩn rủi ro thị trường |

|

|

|

|

|

- Chứng khoán bị giảm trừ khỏi vốn khả dụng |

|

√ |

|

|

|

3 |

Các khoản đầu tư nắm giữ đến ngày đáo hạn (HTM) |

|

|

|

|

- Chứng khoán tiềm ẩn rủi ro thị trường |

|

|

|

|

|

- Chứng khoán bị giảm trừ khỏi vốn khả dụng |

|

√ |

|

|

|

4 |

Các khoản cho vay |

|

|

|

|

5 |

Tài sản tài chính sẵn sàng để bán (AFS) |

|

|

|

|

|

- Chứng khoán tiềm ẩn rủi ro thị trường |

|

|

|

|

- Chứng khoán bị giảm trừ khỏi vốn khả dụng |

|

√ |

|

|

|

6 |

Dự phòng suy giảm giá trị các tài sản tài chính và tài sản thế chấp |

|

|

|

|

7 |

Các khoản phải thu (Phải thu bán các tài sản tài chính; Phải thu và dự thu cổ tức, tiền lãi từ các tài sản tài chính) |

|

|

|

|

- Các khoản phải thu có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Các khoản phải thu có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

8 |

Chứng quyền có bảo đảm chưa phát hành hết |

|

|

|

|

9 |

Chứng khoán cơ sở phục vụ mục đích phòng ngừa rủi ro khi phát hành chứng quyền có bảo đảm |

|

|

|

|

10 |

Phải thu các dịch vụ công ty chứng khoán cung cấp |

|

|

|

|

- Các khoản phải thu có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Các khoản phải thu có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

11 |

Phải thu nội bộ |

|

|

|

|

- Phải thu nội bộ có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Phải thu nội bộ có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

12 |

Phải thu về lỗi giao dịch chứng khoán |

|

|

|

|

- Các khoản phải thu có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Các khoản phải thu có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

13 |

Các khoản phải thu khác |

|

|

|

|

- Các khoản phải thu có thời hạn thanh toán còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Các khoản phải thu có thời hạn thanh toán còn lại trên 90 ngày |

|

√ |

|

|

|

14 |

Dự phòng suy giảm giá trị các khoản phải thu |

|

|

|

|

II |

Tài sản ngắn hạn khác |

|

√ |

|

|

1 |

Tạm ứng |

|

|

|

|

- Tạm ứng có thời hạn hoàn ứng còn lại từ 90 ngày trở xuống |

|

|

|

|

|

- Tạm ứng có thời hạn hoàn ứng còn lại trên 90 ngày |

|

√ |

|

|

|

2 |

Vật tư văn phòng, công cụ dụng cụ |

|

√ |

|

|

3 |

Chi phí trả trước ngắn hạn |

|

√ |

|

|

4 |

Cầm cố, thế chấp, ký quỹ, ký cược ngắn hạn |

|

√ |

|

|

5 |

Thuế giá trị gia tăng được khấu trừ |

|

√ |

|

|

6 |

Thuế và các khoản khác phải thu Nhà nước |

|

√ |

|

|

7 |

Tài sản ngắn hạn khác |

|

√ |

|

|

8 |

Dự phòng suy giảm giá trị tài sản ngắn hạn khác |

|

|

|

|

1B |

Tổng |

|

|

|

|

|

|

|

|

|

|

I |

Tài sản tài chính dài hạn |

|

|

|

|

1 |

Các khoản phải thu dài hạn |

|

√ |

|

|

2 |

Các khoản đầu tư |

|

|

|

|

2.1 |

Các khoản đầu tư nắm giữ đến ngày đáo hạn |

|

|

|

|

- Chứng khoán tiềm ẩn rủi ro thị trường |

|

|

|

|

|

- Chứng khoán bị giảm trừ khỏi vốn khả dụng |

|

|

|

|

|

2.2 |

Đầu tư vào công ty con |

|

|

|

|

2.3 |

Đầu tư dài hạn khác |

|

|

|

|

II |

Tài sản cố định |

|

√ |

|

|

III |

Bất động sản đầu tư |

|

√ |

|

|

IV |

Chi phí xây dựng cơ bản dở dang |

|

√ |

|

|

V |

Tài sản dài hạn khác |

|

|

|

|

1 |

Cầm cố, thế chấp, ký quỹ, ký cược dài hạn |

|

√ |

|

|

2 |

Chi phí trả trước dài hạn |

|

√ |

|

|

3 |

Tài sản thuế thu nhập hoãn lại |

|

√ |

|

|

4 |

Tiền nộp Quỹ hỗ trợ thanh toán |

|

√ |

|

|

5 |

Tài sản dài hạn khác |

|

√ |

|

|

VI |

Dự phòng suy giảm giá trị tài sản dài hạn |

|

|

|

|

|

Các chỉ tiêu tài sản bị coi là khoản ngoại trừ, có ý kiến trái ngược hoặc từ chối đưa ra ý kiến tại báo cáo tài chính đã được kiểm toán, soát xét mà không bị tính giảm trừ theo quy định tại Điều 5 |

|

√ |

|

|

1C |

Tổng |

|

|

|

|

|

|

|

|

|

|

1 |

Giá trị ký quỹ |

|

|

|

|

1.1 |

Giá trị đóng góp vào quỹ hỗ trợ thanh toán của Tổng công ty lưu ký và bù trừ chứng khoán Việt Nam |

|

√ |

|

|

1.2 |

Giá trị đóng góp vào quỹ bù trừ của đối tác thanh toán trung tâm đối với vị thế mở của chính thành viên bù trừ |

|

√ |

|

|

1.3 |

Khoản ký quỹ bằng tiền và giá trị bảo lãnh thanh toán của ngân hàng khi phát hành chứng quyền có bảo đảm |

|

√ |

|

|

2 |

Giá trị tài sản bảo đảm cho các nghĩa vụ phải trả có thời hạn còn lại trên 90 ngày |

|

√ |

|

|

1D |

Tổng |

|

|

|

|

VỐN KHẢ DỤNG = 1A-1B-1C-1D |

|

|||

Ghi chú:

1) Dấu √ là các chỉ tiêu cần tính toán

2) Khi xác định phần giảm trừ khỏi vốn khả dụng (mục B, C), tổ chức kinh doanh chứng khoán được điều chỉnh giảm phần giá trị giảm trừ như sau:

- Đối với tài sản được dùng làm tài sản bảo đảm cho các nghĩa vụ của chính tổ chức kinh doanh chứng khoán hoặc cho bên thứ ba (ví dụ như hợp đồng bán có cam kết mua lại mà tổ chức kinh doanh chứng khoán là bên bán), thì khi tính giảm trừ được giảm đi giá trị nhỏ nhất của các giá trị sau: giá trị thị trường của tài sản xác định theo quy định tại Phụ lục II, giá trị sổ sách, giá trị còn lại của các nghĩa vụ;

- Đối với tài sản được bảo đảm bằng tài sản của khách hàng (ví dụ như hợp đồng giao dịch ký quỹ, giao dịch mua có cam kết bán lại mà tổ chức kinh doanh chứng khoán là bên mua): thì khi tính giảm trừ được giảm đi giá trị nhỏ nhất của các giá trị sau: giá trị thị trường của tài sản bảo đảm xác định theo quy định tại khoản 6 Điều 10, giá trị sổ sách.

Trong đó, giá trị sổ sách là giá trị còn lại của tài sản bảo đảm (trong trường hợp tài sản cố định) tại thời điểm giao kết hợp đồng hoặc giá trị xác định theo phương pháp nội bộ của tổ chức kinh doanh chứng khoán tại thời điểm giao kết hợp đồng (nếu là loại tài sản khác).

II. BẢNG TÍNH GIÁ TRỊ RỦI RO

(Đơn vị tính: đồng)

|

|

|

|

|

|

|

I. Tiền và các khoản tương đương tiền, công cụ thị trường tiền tệ |

||||

|

1 |

Tiền mặt (VND) |

0 |

|

|

|

2 |

Các khoản tương đương tiền |

0 |

|

|

|

3 |

Giấy tờ có giá, công cụ chuyển nhượng trên thị trường tiền tệ, chứng chỉ tiền gửi |

0 |

|

|

|

II. Trái phiếu Chính phủ |

||||

|

4 |

Trái phiếu Chính phủ không trả lãi |

0 |

|

|

|

5 |

Trái phiếu Chính phủ trả lãi suất cuống phiếu |

|

|

|

|

5.1 |

Trái phiếu Chính phủ (bao gồm công trái và trái phiếu công trình đã phát hành trước đây), trái phiếu Chính phủ các nước thuộc khối OECD hoặc được bảo lãnh bởi Chính phủ hoặc Ngân hàng Trung ương của các nước thuộc khối này, trái phiếu được phát hành bởi các tổ chức quốc tế IBRD, ADB, IADB, AFDB, EIB và EBRD, Trái phiếu chính quyền địa phương. |

3 |

|

|

|

III. Trái phiếu tổ chức tín dụng |

||||

|

6 |

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

3 |

|

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

8 |

|

|

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

10 |

|

|

|

|

|

Trái phiếu tổ chức tín dụng có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

15 |

|

|

|

IV. Trái phiếu doanh nghiệp |

||||

|

7 |

Trái phiếu doanh nghiệp niêm yết |

|

|

|

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

8 |

|

|

|

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

10 |

|

|

|

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

15 |

|

|

|

|

Trái phiếu niêm yết có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

20 |

|

|

|

|

8 |

Trái phiếu doanh nghiệp không niêm yết |

|

|

|

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

15 |

|

|

|

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

20 |

|

|

|

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

25 |

|

|

|

|

|

Trái phiếu không niêm yết do doanh nghiệp niêm yết phát hành có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

30 |

|

|

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại dưới 1 năm, kể cả trái phiếu chuyển đổi |

25 |

|

|

|

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại từ 1 năm đến dưới 3 năm, kể cả trái phiếu chuyển đổi |

30 |

|

|

|

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại từ 3 năm đến dưới 5 năm, kể cả trái phiếu chuyển đổi |

35 |

|

|

|

|

Trái phiếu không niêm yết do doanh nghiệp khác phát hành có thời gian đáo hạn còn lại từ 5 năm trở lên, kể cả trái phiếu chuyển đổi |

40 |

|

|

|

|

IV. Cổ phiếu |

||||

|

9 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các tổ chức niêm yết tại Sở giao dịch Chứng khoán Thành phố Hồ Chí Minh; chứng chỉ quỹ mở |

10 |

|

|

|

10 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các tổ chức niêm yết tại Sở giao dịch Chứng khoán Hà Nội |

15 |

|

|

|

11 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các công ty đại chúng chưa niêm yết, đăng ký giao dịch qua hệ thống UpCom |

20 |

|

|

|

12 |

Cổ phiếu phổ thông, cổ phiếu ưu đãi của các công ty đại chúng đã đăng ký lưu ký, nhưng chưa niêm yết hoặc đăng ký giao dịch; cổ phiếu đang trong đợt phát hành lần đầu (IPO) |

30 |

|

|

|

13 |

Cổ phiếu của các công ty đại chúng khác |

50 |

|

|

|

V. Chứng chỉ quỹ đầu tư chứng khoán |

||||

|

14 |

Quỹ đại chúng, bao gồm cả công ty đầu tư chứng khoán đại chúng |

10 |

|

|

|

15 |

Quỹ thành viên, công ty đầu tư chứng khoán riêng lẻ |

30 |

|

|

|

VI. Chứng khoán bị hạn chế giao dịch |

||||

|

16 |

Chứng khoán công ty đại chúng chưa niêm yết bị nhắc nhở do chậm công bố thông tin báo cáo tài chính kiểm toán/soát xét theo quy định |

30 |

|

|

|

17 |

Chứng khoán niêm yết bị cảnh báo |

20 |

|

|

|

18 |

Chứng khoán niêm yết bị kiểm soát |

25 |

|

|

|

19 |

Chứng khoán bị tạm ngừng, hạn chế giao dịch |

40 |

|

|

|

20 |

Chứng khoán bị huỷ niêm yết, huỷ giao dịch |

80 |

|

|

|

VII. Chứng khoán phái sinh |

||||

|

21 |

Hợp đồng tương lai chỉ số cổ phiếu |

8 |

|

|

|

Cách tính: Giá trị rủi ro = Max {((Giá trị thanh toán cuối ngày - giá trị chứng khoán mua vào để đảm bảo cho nghĩa vụ thanh toán hợp đồng tương lai) x hệ số rủi ro của hợp đồng tương lai - Giá trị ký quỹ (phần đóng góp vào quỹ bù trừ đối với vị thế mở của công ty chứng khoán)), 0}. |

||||

|

Giá trị thanh toán cuối ngày = Giá thanh toán cuối ngày x khối lượng mở. |

||||

|

22 |

Hợp đồng tương lai trái phiếu chính phủ |

3 |

|

|

|

Cách tính: Giá trị rủi ro = Max {((Giá trị thanh toán cuối ngày - giá trị chứng khoán mua vào để đảm bảo cho nghĩa vụ thanh toán hợp đồng tương lai) x hệ số rủi ro của hợp đồng tương lai - Giá trị ký quỹ (phần đóng góp vào quỹ bù trừ đối với vị thế mở của công ty chứng khoán)), 0}. Giá trị thanh toán cuối ngày = Giá thanh toán cuối ngày x khối lượng mở. |

||||

|

|

||||

|

23 |

Cổ phiếu niêm yết trên các thị trường nước ngoài thuộc chỉ số đạt chuẩn |

25 |

|

|

|

24 |

Cổ phiếu niêm yết trên các thị trường nước ngoài không thuộc các chỉ số đạt chuẩn |

100 |

|

|

|

25 |

Chứng quyền có bảo đảm niêm yết trên Sở giao dịch Chứng khoán Thành phố Hồ Chí Minh |

8 |

|

|

|

26 |

Chứng quyền có bảo đảm niêm yết trên Sở giao dịch Chứng khoán Hà Nội |

10 |

|

|

|

27 |

Cổ phiếu, trái phiếu của công ty chưa đại chúng phát hành không có báo cáo tài chính kiểm toán gần nhất đến thời điểm lập báo cáo hoặc có báo cáo tài chính kiểm toán nhưng có ý kiến kiểm toán là trái ngược, từ chối đưa ra ý kiến hoặc ý kiến không chấp thuận toàn phần. |

100 |

|

|

|

28 |

Cổ phần, phần vốn góp và các loại chứng khoán khác |

80 |

|

|

|

29 |

Chứng quyền có bảo đảm do công ty chứng khoán phát hành |

|

|

|

|

|

Cách tính: Giá trị rủi ro thị trường = Max {((P0 x Q0/k- P1 X Q1) x r -MD), 0} |

|||

|

30 |

Chứng khoán hình thành từ hoạt động phòng ngừa rủi ro cho chứng quyền có bảo đảm do công ty chứng khoán đã phát hành (trường hợp chứng quyền có bảo đảm không có lãi) |

|

|

|

|

31 |

Phần chênh lệch dương giữa giá trị chứng khoán cơ sở dùng để phòng ngừa rủi ro và giá trị chứng khoán cơ sở cần thiết để phòng ngừa rủi ro cho chứng quyền có bảo đảm |

|

|

|

|

|

|

|

|

|

|

|

Mã chứng khoán |

Mức tăng thêm |

Quy mô rủi ro |

Giá trị rủi ro |

|

1 |

....... |

|

|

|

|

2 |

............ |

|

|

|

|

TỔNG GIÁ TRỊ RỦI RO THỊ TRƯỜNG (I+II+III+IV+V+VI+VII+VIII+IX) |

|

|||

|

B. GIÁ TRỊ RỦI RO THANH TOÁN |

(Đơn vị tính: đồng) Giá trị rủi ro __________ |

|

Rủi ro trước thời hạn thanh toán (Thuyết minh 1) Rủi ro quá thời hạn thanh toán (Thuyết minh 2) Rủi ro tăng thêm (Thuyết minh 3) |

................... ................... .................. __________ |

|

Tổng giá trị rủi ro thanh toán |

__________ |

1. Rủi ro trước thời hạn thanh toán

|

|

|

|

|

|

|

|

|

|

|

1 |

Tiền gửi có kỳ hạn, chứng chỉ tiền gửi, các khoản tiền cho vay không có tài sản bảo đảm, các khoản phải thu từ hoạt động kinh doanh chứng khoán và các khoản mục tiềm ẩn rủi ro thanh toán khác |

|

|

|

|

|

|

|

|

2 |

Cho vay tài sản tài chính/Các thỏa thuận kinh tế có cùng bản chất |

|

|

|

|

|

|

|

|

3 |

Vay tài sản tài chính/Các thỏa thuận kinh tế có cùng bản chất |

|

|

|

|

|

|

|

|

4 |

Hợp đồng mua tài sản tài chính có cam kết bán lại/Các thỏa thuận kinh tế có cùng bản chất |

|

|

|

|

|

|

|

|

5 |

Hợp đồng bán tài sản tài chính có cam kết mua lại/Các thỏa thuận kinh tế có cùng bản chất |

|

|

|

|

|

|

|

|

TỔNG RỦI RO TRƯỚC THỜI HẠN THANH TOÁN |

|

|||||||