1. Kê khai thuế TNCN là gì?

Kê khai thuế TNCN là việc người có nghĩa vụ thực hiện quyết toán thuế TNCN (thuế thu nhập cá nhân) với cơ quan Thuế.

Theo đó, đối tượng nộp thuế có thể tự mình thực hiện việc kê khai thuế TNCN hoặc ủy quyền cho đơn vị trả thu nhập kê khai thuế TNCN trong năm tính thuế với cơ quan Thuế.

Kê khai thuế TNCN là nghĩa vụ của người nộp thuế. Do đó, nếu người nộp thuế không thực hiện, người nộp thuế sẽ bị xử phạt theo quy định pháp luật. Khi đó:

-

Người nộp thuế sẽ xử phạt vi phạm hành chính nếu không thực hiện kê khai hoặc có kê khai nhưng không đúng thời hạn;

-

Không được hoàn trả lại thuế đã nộp thừa hoặc bù trừ thuế vào kỳ tiếp theo.

2. Ai phải kê khai thuế TNCN?

Theo quy định tại điểm d khoản 6 Điều 8 Nghị định 126/2020/NĐ-CP và Công văn 883/TCT-DNNCN các đối tượng phải thực hiện kê khai thuế TNCN bao gồm:

- Tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công cho các cá nhân có ủy quyền không phân biệt có phát sinh khấu trừ thuế hay không trừ trường hợp không phát sinh trả thu nhập.

- Cá nhân trực tiếp quyết toán với cơ quan Thuế gồm các đối tượng:

-

Người có số thuế phải nộp thêm/nộp thừa đề nghị hoàn/bù trừ vào kỳ khai thuế tiếp theo trừ trường hợp có số thuế là từ 50.000 đồng trở xuống hoặc có số thuế phải nộp nhỏ hơn số thuế đã tạm nộp mà không có yêu cầu hoàn thuế hoặc bù trừ vào kỳ khai thuế tiếp theo…

-

Có mặt tại Việt Nam dưới 183 ngày trong năm dương lịch đầu tiên, nhưng tính trong 12 tháng liên tục thì từ 183 ngày trở lên tính từ ngày đầu tiên có mặt tại Việt Nam.

-

Là người nước ngoài kết thúc hợp đồng làm việc tại Việt Nam trước khi xuất cảnh. Nếu chưa kê khai và làm thủ tục quyết toán thuế có thể ủy quyền cho công ty trả thu nhập hoặc tổ chức, cá nhân khác thực hiện thay.

-

Cá nhân cư trú có thu nhập từ tiền lương, tiền công và thuộc diện xét giảm thuế do thiên tai, hỏa hoạn… ảnh hưởng đến khả năng nộp thuế.

3. Hướng dẫn kê khai thuế TNCN

Cá nhân có thể tự mình thực hiện kê khai thuế TNCN hoặc ủy quyền cho đơn vị nơi trả thu nhập thực hiện việc kê khai thuế TNCN. Bài viết này sẽ hướng dẫn cách cá nhân tự kê khai thuế TNCN.

Nếu tự mình thực hiện kê khai thuế TNCN, người nộp thuế có thể lựa chọn một trong hai cách là kê khai trực tiếp hoặc kê khai online.

3.1. Cách kê khai trực tiếp

Người nộp thuế có thể trực tiếp thực hiện kê khai thuế tại Cơ quan Thuế tại nơi cư trú.

Hồ sơ kê khai thuế với cá nhân nộp thuế gồm:

-

Tờ khai quyết toán thuế thu nhập cá nhân (Mẫu 02/QTT-TNCN)

-

Phụ lục bảng kê giảm trừ gia cảnh cho người phụ thuộc (02-1/BK-QTT-TNCN)

-

Bản sao các chứng từ chứng minh thuế đã khấu trừ, đã tạm nộp trong năm, đã nộp ở nước ngoài (nếu có). Trong đó, hồ sơ này không bắt buộc nếu công ty trả thu nhập không cấp chứng từ khấu trừ thuế vì đã chấm dứt hoạt động.

-

Hồ sơ đăng ký người phụ thuộc

Xem chi tiết: Trọn bộ hồ sơ quyết toán thuế TNCN mới nhất 2024 và cách điền

Nếu hồ sơ của cá nhân đặt yêu cầu, Cơ quan Thuế sẽ tiếp nhận hồ sơ và xử lý hồ sơ.

3.2. Cách kê khai online

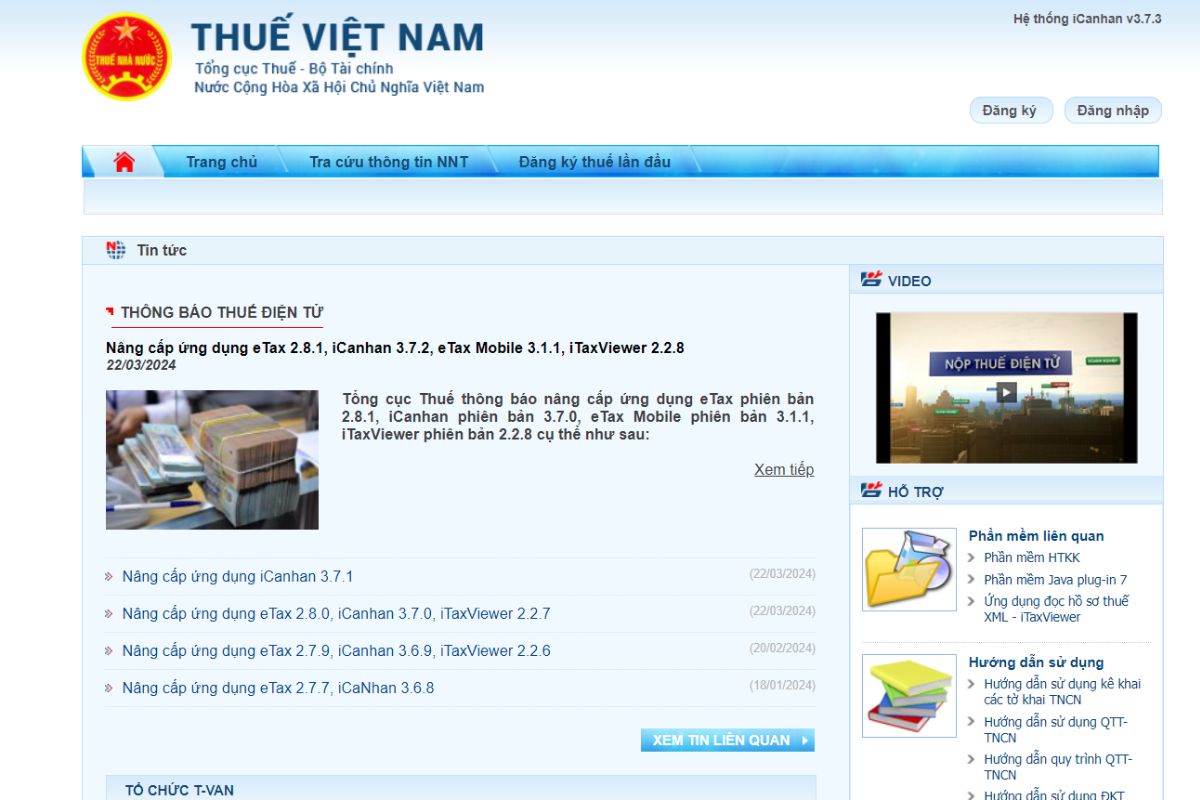

Hiện tại, người nộp thuế có thể kê khai thuế TNCN online tại website của cơ quan thuế theo các bước sau đây:

Bước 1: Truy cập vào liên kết https://canhan.gdt.gov.vn/ và đăng nhập vào tài khoản;

Bước 2: Bấm chọn “Quyết toán thuế” và sau đó chọn “Kê khai trực tuyến”;

Bước 3: Màn hình chính xuất hiện bảng chọn thông tin tờ khai và người kê khai điền thông tin cá nhân.

Sau khi đã lựa chọn tờ khai xong, bấm “Tiếp tục” và màn hình sẽ hiển thị tờ khai thuế TNCN. Người kê khai điền thông tin vào tờ khai và chọn “Hoàn thành kê khai”;

Bước 4: Chọn “Kết xuất XML” và tải tờ khai về thiết bị.

Bước 5: In tờ khai thành 02 bản, ký tên và nộp tại cơ quan Thuế.

3.3. Thời hạn kê khai thuế TNCN

Thời hạn kê khai thuế TNCN được quy định tại Điều 44 Luật Quản lý thuế số 38/2019/QH14 như sau:

-

Kê khai thuế TNCN theo tháng: Muộn nhất là ngày 20 của tháng tiếp theo của tháng có phát sinh nghĩa vụ thuế;

-

Kê khai thuế TNCN theo quý: Muộn nhất là ngày cuối cùng của tháng đầu tiên trong quý có phát sinh nghĩa vụ thuế.

Thời hạn quyết toán thuế TNCN được quy định tại Điều 44 Luật Quản lý thuế 2019 như sau:

-

Cá nhân ủy quyền quyết toán cho đơn vị trả thu nhập: Muộn nhất là ngày 31/3 dương lịch;

Cá nhân trực tiếp thực hiện: Chậm nhất là 30/4 dương lịch. Tuy nhiên, do đây là ngày lễ, Tết nên thời hạn sẽ là ngày làm việc tiếp theo.

4. Không kê khai thuế TNCN có bị phạt không?

Theo quy định tại điểm c khoản 4 Điều 13 Nghị định 125/2020/NĐ-CP, nếu đối tượng phải kê khai thuế TNCN không kê khai thuế TNCN sẽ bị xử phạt với mức phạt là 08 triệu đồng - 15 triệu đồng do không nộp hồ sơ khai thuế

Lưu ý: Trong trường hợp này việc không kê khai thuế không làm phát sinh số thuế phải nộp.

Đồng thời đối với hành vi chậm kê khai thuế TNCN thì Điều 13 Nghị định 125/2020/NĐ-CP cũng quy định mức phạt như sau:

|

Số ngày kê khai chậm |

Mức phạt |

|

01 - 55 ngày và có tình tiết giảm nhẹ |

Cảnh cáo |

|

Từ 01 - 30 ngày trừ trường hợp bị cảnh cáo ở trên |

02 - 05 triệu đồng |

|

31 - 60 ngày |

05 - 08 triệu đồng |

|

61 - 90 ngày < 91 ngày nhưng không phát sinh số thuế phải nộp Không nộp hồ sơ nhưng không phát sinh số thuế phải nộp |

08 - 15 triệu đồng |

|

Quá hạn trên 90 ngày nhưng:

|

15 - 25 triệu đồng |

Ngoài ra, cá nhân còn phải thực hiện các biện pháp khắc phục hậu quả sau:

-

Buộc nộp lại đủ số tiền thuế chậm nộp vào nguồn ngân sách nhà nước nếu người nộp thuế chậm thực hiện việc nộp hồ sơ khai thuế từ đó dẫn đến chậm nộp tiền thuế;

-

Buộc nộp hồ sơ khai thuế, phụ lục nếu người nộp thuế không nộp hồ sơ khai thuế và phụ lục theo quy định…

Tiếng Anh

Tiếng Anh Pháp lý doanh nghiệp

Pháp lý doanh nghiệp  RSS

RSS