Cảm ơn quý khách đã gửi báo lỗi.

Công văn 7095/CT-TTHT của Cục Thuế Thành phố Hồ Chí Minh về chính sách thuế đối với hàng hoá khuyến mãi

- Thuộc tính

- Nội dung

- VB gốc

- Tiếng Anh

- Hiệu lực

- VB liên quan

- Lược đồ

- Nội dung MIX

- Tổng hợp lại tất cả các quy định pháp luật còn hiệu lực áp dụng từ văn bản gốc và các văn bản sửa đổi, bổ sung, đính chính…

- Khách hàng chỉ cần xem Nội dung MIX, có thể nắm bắt toàn bộ quy định pháp luật hiện hành còn áp dụng, cho dù văn bản gốc đã qua nhiều lần chỉnh sửa, bổ sung.

- Tải về

Đây là tiện ích dành cho thành viên đăng ký phần mềm.

Quý khách vui lòng Đăng nhập tài khoản LuatVietnam và đăng ký sử dụng Phần mềm tra cứu văn bản.

- Báo lỗi

- Gửi liên kết tới Email

- In tài liệu

- Chia sẻ:

- Chế độ xem: Sáng | Tối

- Thay đổi cỡ chữ:17

- Chú thích màu chỉ dẫn

thuộc tính Công văn 7095/CT-TTHT

| Cơ quan ban hành: | Cục Thuế Thành phố Hồ Chí Minh | Số công báo: | Đang cập nhật |

| Số hiệu: | 7095/CT-TTHT | Ngày đăng công báo: | Đang cập nhật |

| Loại văn bản: | Công văn | Người ký: | Nguyễn Đình Tấn |

| Ngày ban hành: | 23/07/2007 | Ngày hết hiệu lực: | Đang cập nhật |

| Áp dụng: | Tình trạng hiệu lực: | Đã biết Vui lòng đăng nhập tài khoản gói Tiêu chuẩn hoặc Nâng cao để xem Tình trạng hiệu lực. Nếu chưa có tài khoản Quý khách đăng ký tại đây! | |

| Lĩnh vực: | Thuế-Phí-Lệ phí |

Nội dung tóm tắt đang được cập nhật, Quý khách vui lòng quay lại sau!

tải Công văn 7095/CT-TTHT

Công văn 7095/CT-TTHT DOC DOC (Bản Word)

Công văn 7095/CT-TTHT DOC DOC (Bản Word)Nếu chưa có tài khoản, vui lòng Đăng ký tại đây!

TỔNG CỤC THUẾ | CỘNG HÒA XÃ HỘI CHỦ NGHĨA VIỆT NAM |

Số: 7095/CT–TTHT | TP. Hồ Chí Minh, ngày 23 tháng 07 năm 2007 |

Kính gởi : Công ty TNHH Hương Sơn Hai

Đ/chỉ : P3 đường A6, KDC Tân Quy Đông, P.Tân Phong, Q. 7

Trả lời văn bản số 11/2007-HS2 ngày 05/07/2007 của Công ty về chính sách thuế đối với hàng hoá khuyến mãi; Cục Thuế TP có ý kiến như sau :

1/ Về thuế GTGT

Cục Thuế TP đã có văn bản số 6389/CT-TTHT ngày 05/07/2007, hướng dẫn việc tính thuế GTGT, lập hoá đơn đối với hàng hoá khuyến mãi khi thực hiện Thông tư số 32/2007/TT-BTC ngày 09/04/2007 của Bộ Tài chính (đính kèm). Đề nghị Công ty nghiên cứu thực hiện .

2/ Về việc hạch toán doanh thu và chi phí đối với hàng hoá khuyến mãi

Chế độ kế toán doanh nghiệp ban hành kèm theo Quyết định số 15/2006/QĐ-BTC ngày 20/03/2006 của Bộ trưởng Bộ Tài chính và Chế độ kế toán doanh nghiệp nhỏ và vừa ban hành kèm theo Quyết định số 48/2006/QĐ-BTC ngày 14/09/2006 của Bộ trưởng Bộ Tài chính có hướng dẫn cụ thể việc hạch toán doanh thu và chi phí đối với hàng hoá khuyến mãi, đề nghị doanh nghiệp nghiên cứu và thực hiện theo đúng Chế độ kế toán mà doanh nghiệp đang áp dụng .

Cụ thể đối với doanh nghiệp áp dụng chế độ kế toán doanh nghiệp :

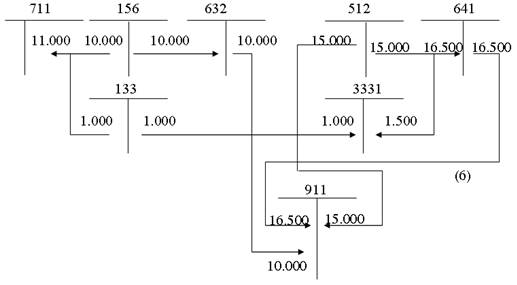

- Khi nhận hàng khuyến mãi không phải thanh toán tiền, trên hoá đơn GTGT ghi trị giá hàng hoá khuyến mãi chưa có thuế GTGT : 10.000 đồng, tiền thuế GTGT 1.000 đồng. Doanh nghiệp hạch toán bút toán (1)

Ghi nợ : TK 156 : 10.000 đ; TK 133 : 1.000 đồng

Ghi có : TK 711 : 11.000 đồng

- Khi bán hàng có khuyến mãi lại hàng hoá cho khách hàng theo giá tại thời điểm khuyến mãi là 15.000 đồng , Doanh nghiệp hạch toán bút toán (2):

Ghi Có : TK 512 : 15.000 đồng; TK 3331 : 1.500 đồng

Ghi nợ : TK 641 : 16.500 đồng

- Đồng thời kết chuyển giá vốn hàng khuyến mãi, bút toán (3):

Ghi có TK 156 , nợ TK 632 : 10.000 đồng

- Kết chuyển thuế GTGT đầu vào được khấu trừ, bút toán (4): :

Ghi có TK 133, nợ TK 3331 : 1.000 đồng

- Cuối kỳ kết chuyển TK 512, TK 632, TK 641 vào TK 911 để xác định kết quả sản xuất kinh doanh

Bút toán (5): Ghi nợ TK 512 , có TK 911 : 15.000 đồng

Bút toán (6): Ghi nợ TK 911, có TK 641 : 16.500 đồng

Bút toán (7): Ghi nợ TK 911, có TK 632 : 10.000 đồng

Như vậy trên TK 911, không thể có phát sinh chênh lệch (15.000 đồng – 10.000 đồng) như doanh nghiệp phản ánh .

Sơ đồ kế toán các nghiệp vụ kinh tế phát sinh (sơ đồ chữ “T”):

3/ Khi nhận hàng khuyến mãi không phải thanh toán tiền, doanh nghiệp hạch toán vào thu nhập khác để kê khai nộp thuế TNDN . Doanh nghiệp hạch toán : Có TK 711, nợ TK 156 (thể hiện trên sơ đồ kế toán : bút toán (1))

Cục Thuế trả lời công ty để biết, nếu còn nội dung nào chưa rõ đề nghị công ty liên hệ Cục Thuế TP – Phòng Tuyên Truyền - Hỗ trợ để được hướng dẫn thêm.

Nơi nhận : | KT/CỤC TRƯỞNG |