1. Cách tra cứu ngày cấp mã số thuế cá nhân

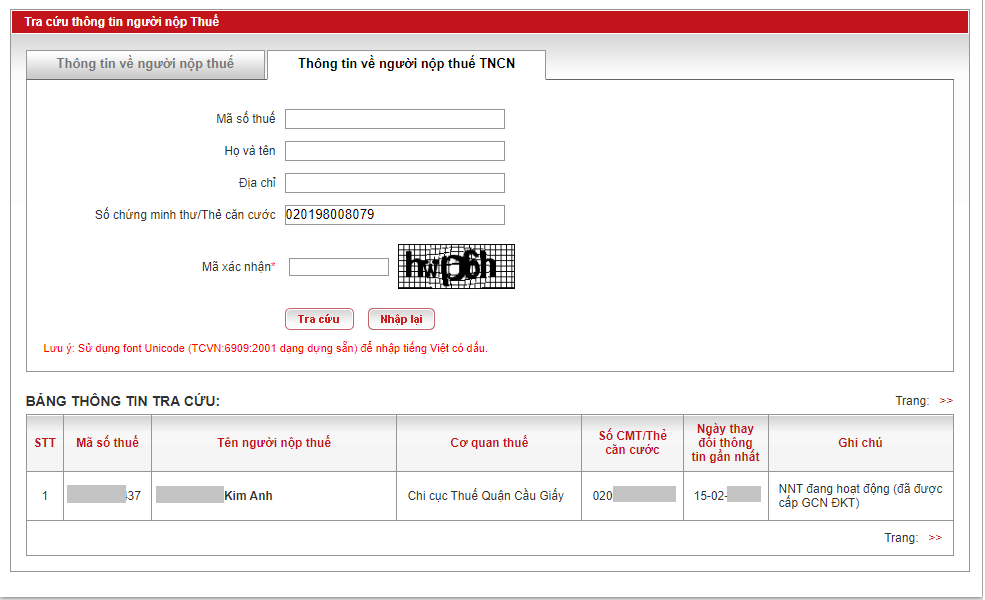

Bước 1: Truy cập vào trang thông tin điện tử của Tổng cục Thuế tại địa chỉ http://tracuunnt.gdt.gov.vn/tcnnt/mstcn.jsp

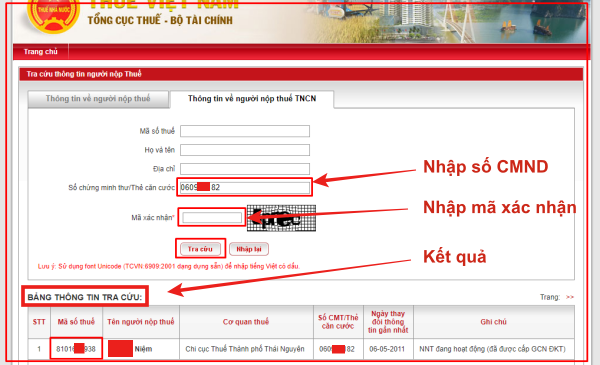

Chọn mục Thông tin về người nộp thuế TNCN

Bước 2: Lần lượt điền đầy đủ và chính xác thông tin về mã số thuế hoặc số Chứng minh thư/Căn cước công dân, mã xác nhận sau đó nhấn Tra cứu.

Bước 3: Nhấn vào tên người nộp thuế để hiển thị thông tin chi tiết.

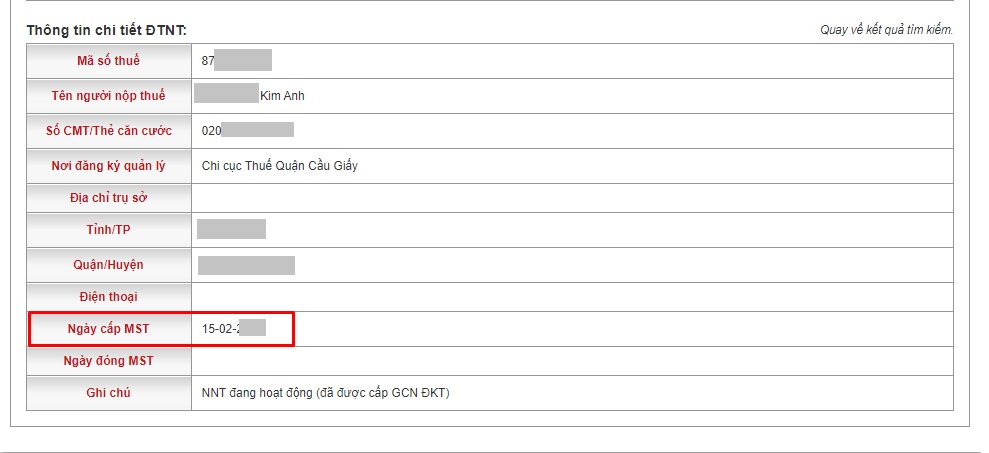

Bước 4: Kiểm tra ngày cấp mã số thuế và các thông tin khác.

2. Cách tra cứu ngày cấp mã số thuế doanh nghiệp

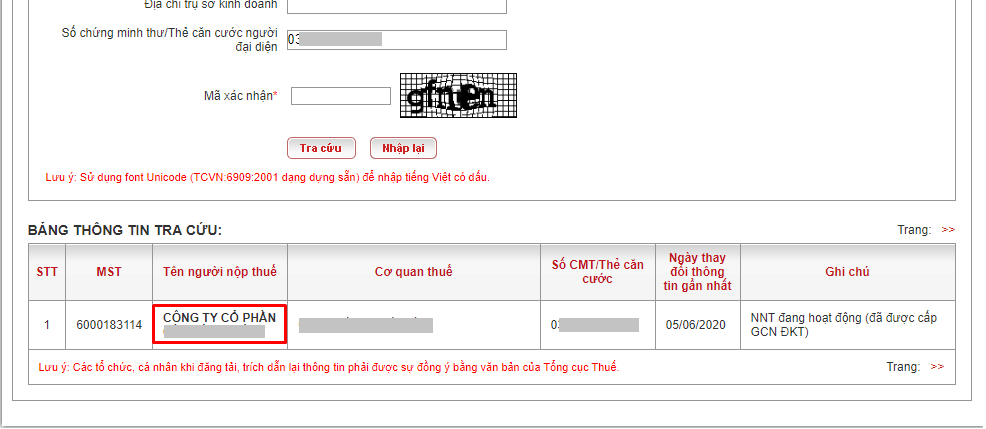

Bước 1: Truy cập vào trang thông tin điện tử của Tổng cục Thuế tại địa chỉ http://tracuunnt.gdt.gov.vn/tcnnt/mstcn.jsp

Chọn mục Thông tin về người nộp thuế

Bước 2: Lần lượt điền đầy đủ và chính xác về thông tin mã số thuế doanh nghiệp, số Chứng minh thư/Căn cước công dân của người đại diện, mã xác nhận sau đó nhấn Tra cứu.

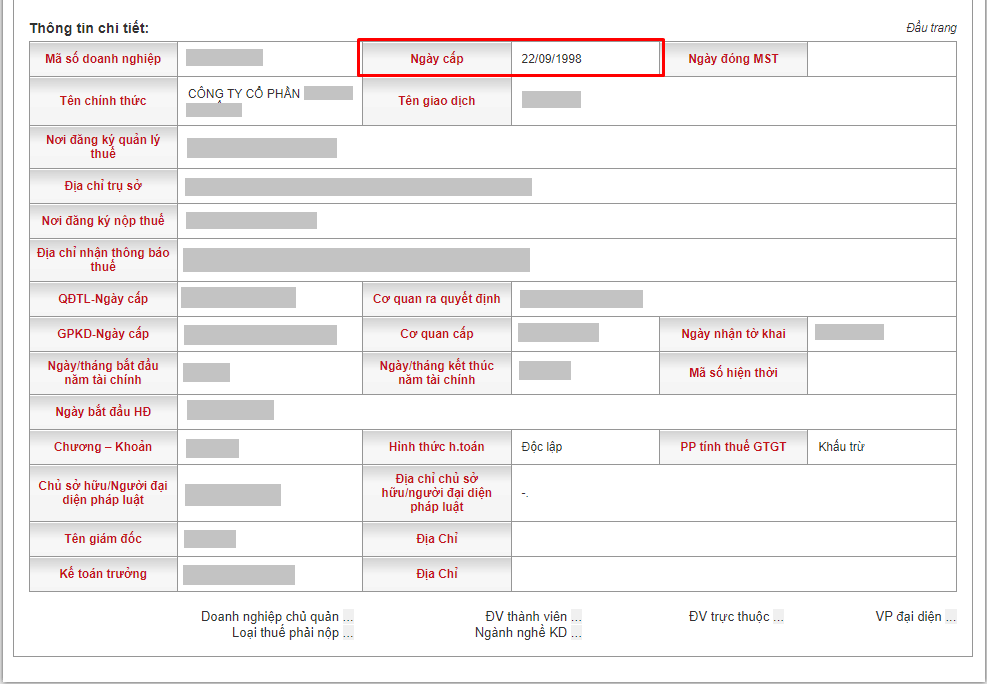

Bước 4: Kiểm tra ngày cấp mã số thuế và các thông tin khác.

3. Câu hỏi thường gặp về mã số thuế

Bên cạnh hướng dẫn về tra cứu ngày cấp mã số thuế, LuatVietnam sẽ giải đáp một số thắc mắc liên quan đến mã số thuế.

3.1. Mã số thuế là gì?

Mã số thuế là một dãy số, chữ cái hoặc ký tự do cơ quan quản lý thuế cấp cho người nộp thuế để nhận biết, xác định từng người nộp thuế.

Theo khoản 1 Điều 5 Thông tư 105/2020/TT-BTC, mã số thuế có cấu trúc như sau:

N1N2N3N4N5N6N7N8N9N10 - N11N12N13

Trong đó:

- 02 chữ số N1N2 là số phân khoảng của mã số thuế.

- 07 chữ số N3N4N5N6N7N8N9 quy định theo cấu trúc xác định, tăng dần trong khoảng từ 0000001 - 9999999.

- Chữ số N10 là chữ số kiểm tra.

- 03 chữ số N11N12N13 là các số thứ tự từ 001 - 999.

- Dấu gạch ngang (-) là ký tự phân tách nhóm 10 chữ số đầu với nhóm 03 chữ số cuối.

- Theo Điều 30 Luật Quản lý thuế:

-

Mã số thuế 10 chữ số sử dụng cho doanh nghiệp, tổ chức có tư cách pháp nhân; hộ gia đình, hộ kinh doanh và các cá nhân khác;

-

Mã số thuế 13 chữ số và ký tự khác sử dụng cho đơn vị phụ thuộc và đối tượng khác.

3.2. Trường hợp nào phải đăng ký mã số thuế?

Điều 30 Luật Quản lý thuế quy định về đối tượng đăng ký thuế và cấp mã số thuế như sau:

- Người nộp thuế phải đăng ký thuế để được cơ quan thuế cấp mã số thuế trước khi sản xuất, kinh doanh hoặc phát sinh nghĩa vụ với ngân sách nhà nước. Đối tượng đăng ký thuế bao gồm:

-

Doanh nghiệp, cá nhân, tổ chức thực hiện đăng ký thuế theo cơ chế một cửa liên thông cùng với đăng ký doanh nghiệp, đăng ký kinh doanh, đăng ký hợp tác xã.

-

Cá nhân, tổ chức đăng ký thuế trực tiếp với cơ quan thuế theo quy định của Bộ trưởng Bộ Tài chính.

Việc cấp mã số thuế được quy định như sau:

- Doanh nghiệp, tổ chức được cấp 01 mã số thuế duy nhất để sử dụng. Người nộp thuế có chi nhánh, văn phòng đại diện hoặc đơn vị phụ thuộc trực tiếp thực hiện nghĩa vụ thuế thì được cấp mã số thuế phụ thuộc.

Trường hợp doanh nghiệp, tổ chức, chi nhánh, văn phòng đại diện, đơn vị phụ thuộc thực hiện đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh thì mã số giấy chứng nhận đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh cũng là là mã số thuế.

- Cá nhân được cấp 01 mã số thuế duy nhất trong suốt cuộc đời. Đồng thời, người phụ thuộc của cá nhân cũng được cấp mã số thuế để giảm trừ gia cảnh cho người nộp thuế thu nhập cá nhân.

- Doanh nghiệp, tổ chức và cá nhân có trách nhiệm khấu trừ, nộp thuế thay thì được cấp mã số thuế nộp thay để khai thuế, nộp thuế thay cho người nộp thuế.

- Mã số thuế đã cấp sẽ không sử dụng lại để cấp cho người nộp thuế khác.

- Mã số thuế của doanh nghiệp, tổ chức sau khi chuyển đổi loại hình, bán, thừa kế, tặng, cho được giữ nguyên.

- Mã số thuế cấp cho hộ kinh doanh, cá nhân kinh doanh, hộ gia đình là mã số thuế cấp cho cá nhân người đại diện hộ kinh doanh, cá nhân kinh doanh, hộ gia đình.

3.3. Quên mã số thuế cá nhân, tra cứu như thế nào?

Trường hợp người nộp thuế không nhớ mã số thuế thì cũng không lo mất hay không thể tìm lại được, chỉ cần tra cứu theo hướng dẫn sau là sẽ tìm lại được mã số thuế của mình.

Bước 1: Truy cập theo địa chỉ: http://tracuunnt.gdt.gov.vn/tcnnt/mstcn.jsp.

Bước 2: Điền số Chứng minh nhân dân/Căn cước công dân.

Bước 3: Điền mã xác nhận.

Bước 4: Nhấn chuột vào ô Tra cứu.

Bước 5. Nhận kết quả.

Trên đây là hướng dẫn tra cứu ngày cấp mã số thuế và giải đáp về các vấn đề liên quan đến mã số thuế. Nếu cần tư vấn về thuế - phí - lệ phí, độc giả vui lòng liên hệ 1900.6192 để được hỗ trợ.

RSS

RSS