Thuế nhà thầu gồm những loại thuế mà tổ chức, cá nhân nước ngoài có phát sinh thu nhập trên cơ sở cung ứng dịch vụ, hàng hóa tại Việt Nam phải nộp. Theo đó, cách tính thuế nhà thầu được thực hiện như sau:

1. Các loại thuế nhà thầu nước ngoài phải nộp

Theo Điều 5 Thông tư 103/2014/TT-BTC, các loại thuế nhà thầu phải nộp:

|

Nhà thầu, nhà thầu phụ nước ngoài là một tổ chức kinh doanh |

Thuế giá trị gia tăng (GTGT), thuế thu nhập doanh nghiệp (TNDN) |

|

Nhà thầu, nhà thầu phụ nước ngoài là cá nhân kinh doanh |

Thuế GTGT, thuế TNCN |

2. Cách tính thuế nhà thầu nước ngoài

2.1. Nhà thầu, nhà thầu phụ nước ngoài là tổ chức

Nhà thầu, nhà thầu phụ nước ngoài là tổ chức kinh doanh thực hiện nghĩa vụ thuế GTGT, thuế TNDN theo hướng dẫn như sau:

2.1.1. Nộp thuế GTGT theo phương pháp khấu trừ, thuế TNDN trên cơ sở kê khai doanh thu, chi phí để xác định thu nhập chịu thuế (phương pháp kê khai)

- Đối tượng và điều kiện áp dụng

Nhà thầu, nhà thầu phụ nước ngoài nộp thuế nhà thầu theo phương pháp kê khai phải đáp ứng đủ các điều kiện nêu tại Điều 8 Thông tư 103/2014:

+ Có cơ sở thường trú tại Việt Nam/là đối tượng cư trú tại Việt Nam;

+ Có thời hạn kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ từ 183 ngày trở lên kể từ ngày hợp đồng có hiệu lực;

+ Áp dụng chế độ kế toán Việt Nam, thực hiện đăng ký thuế và được cấp mã số thuế.

- Cách tính thuế GTGT, TNDN theo phương pháp kê khai

Thực hiện như đối với các doanh nghiệp Việt Nam. Cụ thể, xem thêm tại:

+ Cách tính thuế giá trị gia tăng

+ Cách tính thuế thu nhập doanh nghiệp

Hướng dẫn cách tính thuế nhà thầu nước ngoài (Ảnh minh họa)

2.1.2. Nộp thuế GTGT, thuế TNDN theo phương pháp tỷ lệ tính trên doanh thu (phương pháp trực tiếp)

- Đối tượng và điều kiện áp dụng

Nhà thầu, nhà thầu phụ nước ngoài không đáp ứng được một trong các điều kiện nêu tại mục 2.2.1 nêu trên thì Bên Việt Nam sẽ nộp thay thuế cho nhà thầu, nhà thầu phụ nước ngoài.

- Cách tính thuế GTGT, TNDN theo phương pháp trực tiếp

Cách tính thuế GTGT:

Căn cứ tính thuế là doanh thu tính thuế GTGT và tỷ lệ % để tính thuế GTGT trên doanh thu.

|

Số thuế GTGT phải nộp |

= |

Doanh thu tính thuế |

x |

Tỷ lệ % để tính thuế GTGT trên doanh thu |

Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài thuộc đối tượng nộp thuế GTGT theo phương pháp tính trực tiếp trên GTGT thì không được khấu trừ thuế GTGT đầu vào.

Trong đó,

Doanh thu tính thuế GTGT

Là toàn bộ doanh thu do cung cấp dịch vụ, dịch vụ gắn với hàng hóa thuộc đối tượng chịu thuế GTGT mà nhà thầu nhận được gồm cả các khoản thuế phải nộp và các khoản chi phí do Bên Việt Nam trả thay.

Xác định doanh thu tính thuế GTGT trong một số trường hợp cụ thể:

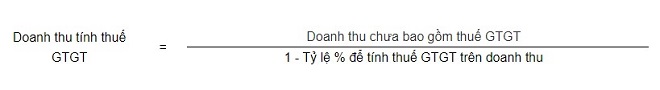

- Trường hợp doanh thu nhà thầu nhận được không bao gồm thuế GTGT phải nộp thì doanh thu tính thuế GTGT phải được quy đổi thành doanh thu có thuế GTGT theo công thức:

- Trường hợp nhà thầu nước ngoài ký hợp đồng với nhà thầu phụ Việt Nam/nhà thầu phụ nước ngoài thực hiện nộp thuế theo phương pháp kê khai/nhà thầu phụ nước ngoài nộp thuế theo phương pháp hỗn hợp để giao bớt một phần công việc/hạng mục cho nhà thầu phụ:

Thì doanh thu tính thuế GTGT của nhà thầu nước ngoài sẽ không bao gồm giá trị công việc do nhà thầu phụ thực hiện.

- Trường hợp nhà thầu nước ngoài ký hợp đồng với các nhà cung cấp tại Việt Nam để mua vật tư, nguyên vật liệu, máy móc thiết bị thực hiện hợp đồng và hàng hóa, dịch vụ phục vụ tiêu dùng nội bộ, các khoản không thuộc hạng mục, công việc theo hợp đồng nhà thầu:

Thì giá trị hàng hóa, dịch vụ này không được trừ khi xác định doanh thu tính thuế GTGT của nhà thầu nước ngoài.

- Trường hợp nhà thầu nước ngoài ký hợp đồng với nhà thầu phụ nước ngoài thực hiện nộp thuế theo phương pháp trực tiếp thì Bên Việt Nam khai nộp thuế GTGT thay cho nhà thầu, nhà thầu phụ nước ngoài theo tỷ lệ % để tính thuế GTGT trên doanh thu.

Nhà thầu phụ nước ngoài không phải khai nộp thuế GTGT trên phần giá trị công việc mà Bên Việt Nam đã khai nộp thay.

- Doanh thu tính thuế GTGT với trường hợp cho thuê máy móc, thiết bị, phương tiện vận tải là toàn bộ tiền cho thuê.

Nếu doanh thu cho thuê máy móc, thiết bị, phương tiện vận tải gồm các chi phí do bên cho thuê trực tiếp chi trả (bảo hiểm phương tiện, bảo dưỡng, chứng nhận đăng kiểm…) thì doanh thu tính thuế GTGT không bao gồm các khoản chi phí này khi có chứng từ thực tế chứng minh.

- Đối với dịch vụ giao nhận, kho vận quốc tế từ Việt Nam đi nước ngoài (không phân biệt người gửi hay người nhận trả tiền), doanh thu tính thuế GTGT là toàn bộ doanh thu nhà thầu nước ngoài nhận được không bao gồm cước vận chuyển quốc tế phải trả cho hãng vận chuyển.

- Đối với dịch vụ chuyển phát quốc tế từ Việt Nam đi nước ngoài (không phân biệt người gửi hay người nhận trả tiền dịch vụ), doanh thu tính thuế GTGT là toàn bộ doanh thu nhà thầu nước ngoài nhận được.

Tỷ lệ % để tính thuế GTGT trên doanh thu

|

Stt |

Ngành kinh doanh |

Tỷ lệ % để tính thuế GTGT |

|

1 |

Dịch vụ, cho thuê máy móc thiết bị, bảo hiểm; xây dựng, lắp đặt không bao thầu nguyên vật liệu, máy móc, thiết bị |

5 |

|

2 |

Sản xuất, vận tải, dịch vụ có gắn với hàng hóa; xây dựng, lắp đặt có bao thầu nguyên vật liệu, máy móc, thiết bị |

3 |

|

3 |

Hoạt động kinh doanh khác |

2 |

Cách tính thuế TNDN

|

Số thuế TNDN |

= |

Doanh thu tính thuế TNDN |

x |

Tỷ lệ % để tính thuế TNDN trên doanh thu |

Trong đó,

Doanh thu tính thuế TNDN

Là toàn bộ doanh thu không bao gồm thuế GTGT mà nhà thầu, nhà thầu phụ nước ngoài nhận được, chưa trừ các khoản thuế phải nộp. Doanh thu tính thuế TNDN được tính bao gồm cả các khoản chi phí do Bên Việt Nam trả thay nhà thầu, nhà thầu phụ nước ngoài (nếu có).

Xác định doanh thu tính thuế TNDN trong một số trường hợp cụ thể

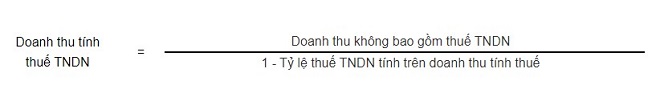

- Trường hợp doanh thu Nhà thầu nhận được không bao gồm thuế TNDN phải nộp thì xác định như sau:

- Trường hợp Nhà thầu nước ngoài ký hợp đồng với Nhà thầu phụ Việt Nam hoặc Nhà thầu phụ nước ngoài thực hiện nộp thuế theo phương pháp kê khai hoặc Nhà thầu phụ nước ngoài nộp thuế theo phương pháp hỗn hợp để giao bớt một phần giá trị công việc (hạng mục) cho nhà thầu phụ:

Thì doanh thu tính thuế TNDN của Nhà thầu nước ngoài không bao gồm giá trị công việc do Nhà thầu phụ Việt Nam hoặc Nhà thầu phụ nước ngoài thực hiện.

- Trường hợp Nhà thầu nước ngoài ký hợp đồng với các nhà cung cấp tại Việt Nam để mua vật tư nguyên vật liệu, máy móc thiết bị để thực hiện hợp đồng và hàng hóa, dịch vụ để phục vụ cho tiêu dùng nội bộ, tiêu dùng các khoản không thuộc hạng mục, công việc mà Nhà thầu nước ngoài thực hiện theo hợp đồng thì giá trị hàng hóa, dịch vụ này không được trừ khi xác định doanh thu tính thuế TNDN của Nhà thầu nước ngoài.

- Trường hợp Nhà thầu nước ngoài ký hợp đồng với Nhà thầu phụ nước ngoài thực hiện nộp thuế theo phương pháp trực tiếp thì Bên Việt Nam khai nộp thuế TNDN thay cho Nhà thầu theo tỷ lệ % để tính thuế TNDN trên doanh thu.

- Nhà thầu phụ nước ngoài không phải khai nộp thuế TNDN trên phần giá trị công việc mà Bên Việt Nam đã khai nộp thay.

- Doanh thu tính thuế TNDN đối với trường hợp cho thuê máy móc, thiết bị, phương tiện vận tải là toàn bộ tiền cho thuê.

- Doanh thu tính thuế TNDN của hãng vận tải biển nước ngoài là toàn bộ tiền cước thu được.

- Đối với dịch vụ giao nhận, kho vận quốc tế từ Việt Nam đi nước ngoài, (không phân biệt người gửi hay người nhận trả tiền dịch vụ), doanh thu tính thuế TNDN là toàn bộ doanh thu Nhà thầu nước ngoài nhận được không bao gồm cước vận chuyển quốc tế phải trả cho hãng vận chuyển (hàng không, đường biển).

- Đối với dịch vụ chuyển phát quốc tế từ Việt Nam đi nước ngoài (không phân biệt người gửi hay người nhận trả tiền dịch vụ), doanh thu tính thuế TNDN là toàn bộ doanh thu Nhà thầu nước ngoài nhận được.

Tỷ lệ % để tính thuế TNDN trên doanh thu

|

Stt |

Ngành kinh doanh |

Tỷ lệ % để tính thuế TNDN trên doanh thu |

|

1 |

Thương mại: phân phối, cung cấp hàng hóa, nguyên liệu, vật tư, máy móc, thiết bị; phân phối, cung cấp hàng hóa, nguyên liệu, vật tư, máy móc, thiết bị gắn với dịch vụ tại Việt Nam {bao gồm cả cung cấp hàng hóa theo hình thức xuất nhập khẩu tại chỗ (trừ trường hợp gia công hàng hóa cho tổ chức, cá nhân nước ngoài); cung cấp hàng hóa theo điều kiện giao hàng của Các điều khoản thương mại quốc tế - Incoterms} |

1 |

|

2 |

Dịch vụ, cho thuê máy móc thiết bị, bảo hiểm, thuê giàn khoan |

5 |

|

Dịch vụ quản lý nhà hàng, khách sạn, casino |

10 |

|

|

Dịch vụ tài chính phái sinh |

2 |

|

|

3 |

Cho thuê tàu bay, động cơ tàu bay, phụ tùng tàu bay, tàu biển |

2 |

|

4 |

Xây dựng, lắp đặt có bao thầu hoặc không bao thầu nguyên vật liệu, máy móc, thiết bị |

2 |

|

5 |

Hoạt động sản xuất, kinh doanh khác, vận chuyển (bao gồm vận chuyển đường biển, vận chuyển hàng không) |

2 |

|

6 |

Chuyển nhượng chứng khoán, chứng chỉ tiền gửi, tái bảo hiểm ra nước ngoài, hoa hồng nhượng tái bảo hiểm |

0,1 |

|

7 |

Lãi tiền vay |

5 |

|

8 |

Thu nhập bản quyền |

10 |

2.1.3. Nộp thuế GTGT theo phương pháp khấu trừ, thuế TNDN theo tỷ lệ % tính trên doanh thu (phương pháp hỗn hợp)

Đối tượng và điều kiện áp dụng

Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài nếu đáp ứng đủ điều kiện:

- Có cơ sở thường trú tại Việt Nam, hoặc là đối tượng cư trú tại Việt Nam;

- Thời hạn kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ từ 183 ngày trở lên kể từ ngày hợp đồng nhà thầu, hợp đồng nhà thầu phụ có hiệu lực;

- Và tổ chức hạch toán kế toán theo quy định của pháp luật về kế toán.

=> Thì đăng ký với cơ quan thuế để thực hiện nộp thuế GTGT theo phương pháp khấu trừ và nộp thuế TNDN theo tỷ lệ % tính trên doanh thu tính thuế.

Cách tính thuế GTGT, thuế TNDN theo phương pháp hỗn hợp

- Thuế GTGT: Thực hiện như doanh nghiệp Việt Nam.

- Thuế TNDN: Tính theo phương pháp trực tiếp nêu tại mục 2.1.2 bên trên

2.2. Nhà thầu, nhà thầu phụ nước ngoài là cá nhân

- Thuế GTGT thực hiện theo quy định đối với nhà thầu nước ngoài là tổ chức kinh doanh được nêu trên.

- Thuế TNCN: Cách tính thuế thu nhập cá nhân cho người nước ngoài

Trên đây là cách tính thuế nhà thầu đối với nhà thầu, nhà thầu phụ nước ngoài, nếu gặp vướng mắc liên quan, bạn đọc liên hệ tổng đài 19006192 để được giải đáp.

RSS

RSS